Имеется два варианта восстановления НДС.

Восстановление НДС, который оплатили ранее. В этом случае осуществляется возврат суммы НДС на счет организации-плательщика.

Восстановление, когда организация – плательщик должна уплатить налог, который бюджет предъявил к возмещению.

Оба варианта имеют один термин, но значение противоположное. Увидеть разницу можно по анализу НДС с авансов, когда получаем и когда перечисляем. При получении аванса от контрагента возникают обязательства по оплате НДС с перечисленной суммы. Также и с продажи товара по реализации возникает обязанность оплаты НДС. С полученного авансового платежа предусмотрен возврат НДС по предъявлению к возмещению (восстановление). При перечислении авансового платежа поставщику также имеется возможность возмещения НДС с указанной суммы, на этом основании уменьшается общая сумма налога. Впоследствии, после того как товар получили, нужно будет перечислить НДС в бюджет (чтобы не повторилось возмещение). Предлагаем подробно разобрать, как происходит восстановление НДС с поступившего авансового платежа, который перечислил контрагент-покупатель.

Программа самостоятельно распознает поступивший платеж как авансовый и сформирует необходимые проводки:

Обратите внимание, что проводки по учету НДС создает документ «Счет-фактура». Сформировать его можно либо при поступлении аванса на р/с, либо посредством специальной обработки в конце учетного периода (месяца).

Создадим счет-фактура выданный на основании поступления на расчетный счет:

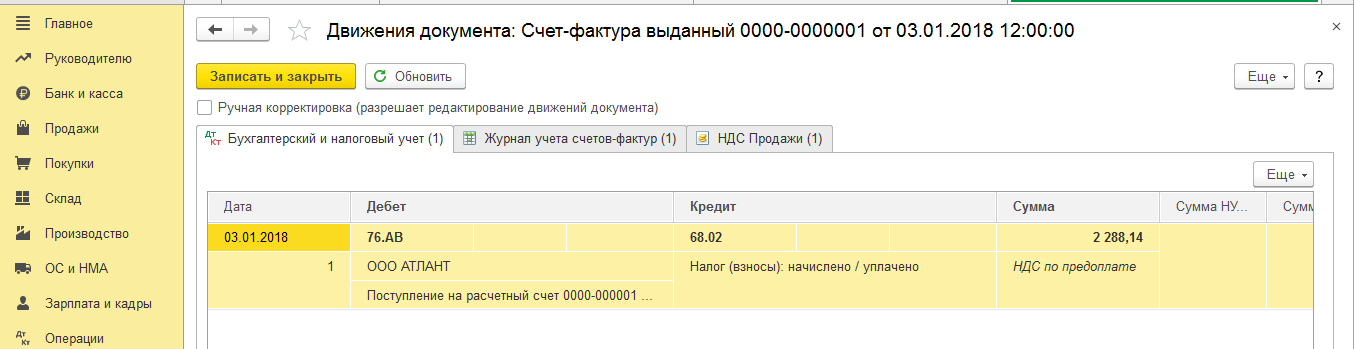

Проверим проводки:

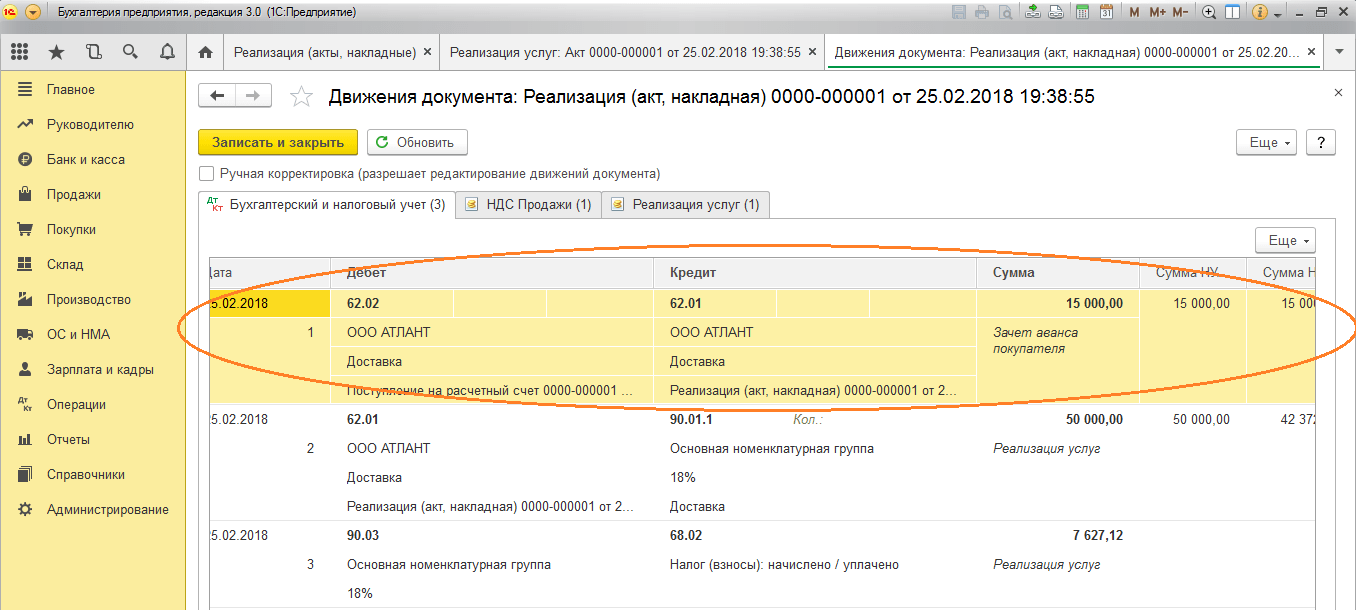

При создании документа «Реализация», аванс должен автоматически сформироваться. Проверить можно по проводкам реализации:

Сам документ «Счет-фактура», созданный по реализации, никаких проводок не создает, но отражает движение НДС по другим важным регистрам бухгалтерского учета.

Процесс восстановления НДС отражается через документ «Формирование записей книги покупок»:

При этом заполнение закладки «Полученные авансы» в 1С происходит в автоматическом режиме. Здесь отражаются все суммы по поступившим авансовым платежам, которые можно предъявить к восстановлению НДС:

Проверяем проводки:

Отследить итоги по регламентным операциям учета НДС можно через формирование отчетов «Книга продаж» и «Книга покупок»:

Если зайти в отчет «Книга продаж», то по одному контрагенту-покупателю будет отражение двух записей за учетный период (месяц) по поступившему авансу и созданной реализации:

Если просмотреть отчет «Книга покупок», то этот же контрагент будет здесь фигурировать, а запись по нему будет компенсировать авансовый платеж в книге продаж.

Одна и та же сумма будет отражаться во всех записях. Из этого следует, что оплата НДС в бюджет будет одноразовая. Через формирование отчета «Оборотно-сальдовая ведомость» можно проверить закрытие счета 76. АВ (НДС по авансам и предоплатам):

С авансовых платежей поставщиков восстановление НДС в программе 1С 8.3 происходит аналогичным образом. В данном случае должны быть сформированы документы в порядке:

Списание с расчетного счета.

Счет-фактура на аванс, полученный от поставщика.

Приходная накладная.

Счет-фактура по накладной.

Отличием от предыдущего варианта является только то, что восстановление НДС происходит по документу «Формирование записей книги продаж».

В документе «Книга покупок» отразятся записи об авансовом платеже и поступлении:

А в «Книге продаж» отобразится запись о восстановлении НДС:

НДС с авансовых платежей поставщикам учитывается по счету 76.ВА (НДС по авансам и предоплатам выданным), движение по которому можно просмотреть в оборотно-сальдовой ведомости:

Еще несколько нюансов, когда НДС можно восстановить:

При продаже продукции в розницу (без НДС), предназначенной для реализации со ставкой 18%. В данном случае необходимо восстановить (вернуть в бюджет) НДС по материалу, который используется в производстве.

При признании налоговой инспекцией недействительным или утерянным документ «Счет-фактура» поставщика.

Также бывают обратные ситуации, когда организация может восстановить уплаченный ранее НДС. Для отражения в программе 1С имеется типовой документ «Восстановление НДС»:

Данный документ, по сути, является корректирующим для книги покупок и книги продаж, в зависимости от назначения восстановления НДС. К примеру, сумму восстановленного НДС можно списать на счет затрат:

В этом случае восстановленный НДС будет отражаться в документе «Книга продаж» записью на дополнительном листе.

Каждый бухгалтер рано или поздно сталкивается с авансовыми платежами (будь то своим поставщикам или с авансами от покупателей) и в теории знает, что согласно требованиям НК РФ (ст. 154, п. 1; ст. 167, п. 1, пп. 2) с аванса необходимо исчислять НДС на дату его получения. О том, как это сделать на практике счёта-фактуры на аванс в программе 1С 8.3, - наша сегодняшняя статья.

Делаем первоначальные настройки

Заглянем в учётную политику компании и проверим, правильный ли режим налогообложения у нас указан: ОСНО. В разделе «Налоги и отчёты» в закладке «НДС» программа даёт нам выбор нескольких вариантов для регистрации счетов-фактур на аванс (рис. 1) (эта настройка нужна нам, когда мы выступаем в роли продавца).

Мы можем не регистрировать счета-фактуры на аванс в 1С, если:

- аванс был зачтён в пятидневный срок;

- аванс был зачтён до конца месяца;

- аванс был зачтён до конца налогового периода.

Наше право - выбрать любой из них.

Разберём зачёт выставленных авансов и авансов от покупателя.

Учёт в 1С авансов выданных.

Для примера возьмём торговую организацию ООО «Лютик» (мы), которая заключила договор с оптовой компанией ООО «ОПТ» на поставку товара. По условиям договора мы оплачиваем поставщику аванс в размере 70%. После чего получаем товар и расплачиваемся за него окончательно.

В БП 3.0 оформляем банковскую выписку «Списание с расчётного счёта» (рис. 2).

Обращаем внимание на важные детали:

- вид операции «Оплата поставщику»;

- договор (при оприходовании товара договор должен быть идентичен банковской выписке);

- процентную ставку НДС;

- зачёт аванса с НДС автоматически (иной показатель указываем в исключительных случаях);

- при проведении документа мы обязательно должны получить корреспонденцию 51 счёта с авансовым счётом поставщика, в нашем примере это 62.02. Иначе счёт-фактура на аванс в 1С не будет выписан.

Получив оплату, ООО «ОПТ» выставляет нам авансовый счёт-фактуру, который мы также должны провести у себя в программе 1С (рис. 3).

На его основании мы вправе принять сумму НДС по авансу к вычету.

Благодаря галочке «Отразить вычет НДС в книге покупок» счёт-фактура автоматически попадает в книгу покупок, и при проведении документа мы получаем бухгалтерскую проводку с образованием счёта 76.ВА. Обратите внимание, что код вида операции 02 программой присваивается самостоятельно.

В следующем месяце ООО «ОПТ» отгружает нам товар, мы его приходуем в программе с помощью документа «Поступление товара», регистрируем счёт-фактуру. Счета учёта расчётов с контрагентом не исправляем, погашение задолженности выбираем «Автоматически». При проведении документа «Поступление товара» мы обязательно должны получить проводку по зачёту аванса (рис. 4).

При оформлении документа «Формирование записей книги продаж» за февраль мы получаем автоматическое заполнение вкладки «Восстановление НДС» (рис. 5), и эта сумма восстановленного НДС попадает в книгу продаж отчётного периода с кодом операции 22.

Для отражения окончательной оплаты поставщику можем скопировать и провести уже существующий документ «Списание с расчётного счёта», указав нужную сумму.

Формируем книгу покупок, где отражается сумма нашего вычета НДС по предоплате с кодом 02 и книгу продаж, где мы видим сумму восстановленного НДС после получения товара с кодом вида операции 21.

Учёт в 1С авансов полученных

Для примера возьмём знакомую нам организацию ООО «Лютик» (мы), которая заключила договор с фирмой ООО «Атлант» на оказание услуги по доставке товара. По условиям договора покупатель ООО «Атлант» оплачивает нам аванс в размере 30%. После чего мы оказываем ему необходимую услугу.

Методика работы в программе та же самая, как и в предыдущем варианте.

Оформляем поступление аванса в 1С от покупателя документом «Поступление на расчётный счёт» (рис. 6), с последующей регистрацией авансового счёта-фактуры, которая даёт нам бухгалтерские проводки по начислению НДС с аванса (рис. 7).

Зарегистрировать счёт-фактуру на аванс в 1С можно непосредственно из документа «Поступление на расчётный счёт», а можно воспользоваться обработкой «Регистрация счетов-фактур на аванс», которая расположена в разделе «Банк и касса». В любом случае она сразу попадает в книгу продаж.

В момент проведения документа «Реализация услуги» аванс покупателя будет зачтён (рис. 8), а при оформлении документа «Формирование записей книги покупок» (рис. 9) сумма НДС с аванса полученного будет принята к вычету, счёт 76.АВ закрыт (рис. 10).

Для проверки плодов своей работы бухгалтеру обычно достаточно сформировать книги покупок и продаж, а также проанализировать отчёт «Анализ учёта по НДС».

Работайте в 1С с удовольствием!

Если у вас остались вопросы по счетам-фактурам на аванс в 1С 8.3 - смело задавайте их нам на выделенную . работают 7 дней в неделю и помогут в самых сложных ситуациях в налоговом и бухгалтерском учёте.

Структурировать современный документооборот целесообразно программами, позволяющими детально персонифицировать отчетности, реформирование, проводить операции без обращения к традиционной номенклатуре дел. Сложный вопрос решается через распространенное приложение.

Начало работы

Реформирование налога добавленной стоимости задокументировано приложением 1С 8.3 бухгалтерия 3.0 учет НДС регистрами учета, где можно найти записи в Книгах продаж, покупок, бухгалтерских отчетов Дт 19 Кт 68. Входной НДС принятый к вычету с восстановленной суммой документируется вышеуказанной Книгой продаж при участии счетов-фактур – входного НДС. Персонализация отражающая восстановление указана в интерфейсе Операции/Регламентные операции НДС/создать/восстановление.

Начало восстановления налога добавленной стоимости определяется с записи, операции программы. Когда приобретается, списывается товар, необходимо открыть приложение, выбрать поставщика, счет-фактуру через активную вкладку «Добавить». Дальше требуется идентифицировать фактический документ и приложить к списку – заполнить реквизиты. Указанную величину (сумму) – не возмещение НДС в 1С 8.3 бухгалтерия 3.0, а для реформирования нужно прописать, оперируя, допустим, Актом списания.

Заполнение аналоговых списков

Когда невозможно идентифицировать счет-фактуру (бывают объективные причины) допускается определение корректив на основе использования бухгалтерской справки, где указана сумма НДС, дальнейшего заполнения Книги продаж. Сформировать необходимую проводку можно по разным типам документов, когда запись актуальной информации осуществляется идентичным образом. Если программа интенсивно используется бухгалтером, перечень документооборота достаточно большой.

Если непроизводственная, недвижимость построена, приобретена, идентификация налога на добавленную стоимость проводится аналогично. Специфика ввода информации не отличается. Восстановление, проверка НДС в 1С 8.3 бухгалтерия 3.0 возможна с выданных авансов. Если налог был предъявлен к вычету раньше, фактура реформируется по авансам. Вычет можно получить, используя счет-фактуру размера оплаты. Реформирование сумм: поставщика, покупателя осуществляется по факту отгрузки. При неверном заполнении, ошибки можно всегда исправить.

Мы продолжаем рассматривать технологию раздельного учета НДС в различных хозяйственных ситуациях. Порядок учета сумм НДС при переводе товаров и материалов из необлагаемой НДС деятельности в облагаемую рассматривался в статье « Учет входного НДС при изменении назначения использования ТМЦ в «1С:Бухгалтерии 8» . О том, как в программе «1С:Бухгалтерия» работает механизм распределения НДС при покупке материалов и услуг, читайте в статьях «Распределение входного НДС по приобретенным материалам: учет в «1С:Бухгалтерии 8» ред. 3.0» и «Раздельный учет в «1С:Бухгалтерии 8» ред. 3.0: распределение НДС по услугам» . В этой статье на примере представлен порядок восстановления входного НДС в «1С:Бухгалтерии 8» редакция 3.0 при изменении назначения использования приобретенных товаров и материалов (перевод ТМЦ из облагаемой НДС деятельности в необлагаемую). При подготовке статьи использовалась информация из справочника «Учет по налогу на добавленную стоимость» раздела «Бухгалтерский и налоговый учет», размещенного в информационной системе 1С:ИТС.

Перевод ТМЦ из облагаемой НДС деятельности в необлагаемую

Организация может приобретать товарно-материальные ценности (ТМЦ) для использования в производстве и/или продаже продукции, товаров, работ, услуг, реализация которых облагается и не облагается НДС.

При этом не исключены ситуации, когда до момента реализации товаров или списания материалов могут произойти изменения в хозяйственной деятельности организации и, как следствие, в планах дальнейшего использования ТМЦ.

Если товары (работы, услуги), имущественные права были приобретены для осуществления облагаемых НДС операций, приняты к учету на основании соответствующих первичных документов, и имелся в наличии счет-фактура, то покупатель мог реализовать свое право на заявление налогового вычета по НДС.

Если в дальнейшем происходит изменение назначения приобретенных товаров (работ, услуг), имущественных прав, то принятые к вычету суммы НДС должны быть восстановлены.

Пункт 3 статьи 170 НК РФ обязывает производить восстановление в случаях:

- передачи имущества, НМА, имущественных прав в качестве вклада в уставный (складочный) капитал хозяйственных обществ и товариществ, вклада по договору инвестиционного товарищества или паевых взносов в паевые фонды кооперативов, а также передачи недвижимого имущества на пополнение целевого капитала некоммерческой организации;

- дальнейшего использования таких товаров (работ, услуг), в том числе основных средств (ОС) и нематериальных активов (НМА), и имущественных прав для осуществления операций, указанных в пункте 2 статьи 170 НК РФ (например, для операций по производству и (или) реализации товаров (работ, услуг), не подлежащих налогообложению (освобожденных от налогообложения) и др.);

- дальнейшего использования товаров (работ, услуг), в том числе ОС и НМА для осуществления операций по реализации товаров (работ, услуг), предусмотренных пунктом 1 статьи 164 НК РФ (в том числе, на экспорт);

- получения налогоплательщиком в соответствии с законодательством РФ субсидий из федерального бюджета на возмещение затрат, связанных с оплатой приобретенных товаров (работ, услуг), с учетом налога, а также на возмещение затрат по уплате налога при ввозе товаров на территорию РФ.

Кроме этого, на практике налоговые органы нередко настаивают на восстановлении НДС и в других, прямо не поименованных в НК РФ случаях, например, при списании (выбытии) ОС и ТМЦ в результате хищения, порчи, недостачи, потери и т. д.

Размер и порядок учета восстановленных сумм налога зависит от оснований восстановления:

1. Если имущество, НМА и имущественные права передаются в качестве вклада, то восстановленные суммы НДС указываются в документах на передачу и подлежат вычету у принимающей стороны. При этом восстанавливаются суммы налога в размере, ранее принятом к вычету, а в отношении ОС и НМА - в размере суммы, пропорциональной остаточной (балансовой) стоимости без учета переоценки.

2. При дальнейшем использовании товаров (работ, услуг), имущественных прав для не облагаемых НДС операций суммы налога восстанавливаются в размере, ранее принятом к вычету, а в отношении ОС и НМА - в размере суммы, пропорциональной остаточной (балансовой) стоимости.

При этом восстановленные суммы НДС учитываются в составе прочих расходов в соответствии со статьей 264 НК РФ, а сама операция по восстановлению производится в том налоговом периоде, в котором приобретения были переданы или начинают использоваться для осуществления необлагаемых операций. Исключение составляет переход на специальные налоговые режимы (УСН и ЕНВД), когда налог восстанавливается в налоговом периоде, предшествующем переходу.

3. При использовании приобретений для операций, по которым применяется ставка 0 процентов, налог восстанавливается в налоговом периоде, в котором осуществляется отгрузка товаров (выполнение работ, оказание услуг) и в размере, ранее принятом к вычету. А восстановленные суммы НДС подлежат вычету в налоговом периоде, на который приходится момент определения налоговой базы по реализации с учетом особенностей, установленных для таких операций статьей 167 НК РФ.

4. При предоставлении субсидий из федерального бюджета восстановление производится в налоговом периоде получения субсидий и в размере, ранее принятом к вычету. При этом восстановленный налог учитывается в составе прочих расходов в соответствии со статьей 264 НК РФ.

Специальный порядок восстановления предусмотрен в отношении объектов недвижимости (п. 6 ст. 171 НК РФ).

Раздельному учету НДС по приобретенным основным средствам и нематериальным активам будет посвящена следующая статья.

Важно отметить, что при изменении назначения приобретенных товаров (работ, услуг), имущественных прав, требование о восстановлении, регламентированное пунктом 3 статьи 170 НК РФ, относится к тем суммам налога, которые уже были приняты к налоговому вычету, т. е. отражены в представленной в налоговый орган налоговой декларации по НДС.

Поэтому если приобретение товаров (работ, услуг), имущественных прав и изменение их назначения происходят в рамках одного налогового периода, т. е. еще до реализации налогоплательщиком своего права на вычет, то покупатель вправе просто скорректировать порядок учета входного НДС.

Отражение изменения назначения использования ТМЦ при котором товары, изначально приобретенные для осуществления облагаемых НДС операций, начинают использоваться в необлагаемой деятельности, в программе «1С:Бухгалтерия 8» рассмотрим на следующем примере (вся последовательность действий и все рисунки выполнены в новом интерфейсе «Такси»).

Пример

Организация ЗАО «ТФ-Мега» осуществляет торговлю бытовой техникой и запасными частями к ней в рамках общей системы налогообложения (ОСНО).

20 февраля 2014 года ЗАО «ТФ-Мега» приобрело у ООО «Дельта» для дальнейшей реализации 50 шт. нагревательных элементов для стиральных машин (ТЭНов).

Часть приобретенных для продажи ТЭНов была передана для осуществления гарантийного ремонта стиральных машин: 2 шт. - 17 марта 2014 года и 3 шт. - 8 апреля 2014 года.

В нашем примере приобретенные товары предназначены для торговли в рамках ОСНО, поэтому в поле Способ учета НДС

указывается значение Принимается к вычету

(рис. 1).

Рис. 1. Поступление ТМЦ для облагаемой НДС деятельности

После проведения документа будут сформированы бухгалтерские проводки:

Дебет 41.01 Кредит 60.01 - на стоимость приобретенных ТЭНов без НДС; Дебет 19.03 Кредит 60.01 - на сумму НДС, предъявленного продавцом по приобретенным ТЭНам, при этом у счета 19.03 указывается третье субконто, отражающее способ учета НДС, - «Принимается к вычету».

Для целей налогового учета по налогу на прибыль организаций соответствующие суммы фиксируются также в ресурсах Сумма НУ Дт и Сумма НУ Кт для счетов с признаком НУ .

В регистр накопления НДС предъявленный

вводится запись (рис. 2) с видом движения Приход

и событием Предъявлен НДС Поставщиком

на сумму входного НДС по приобретенным 50 шт. ТЭНов.

Рис. 2. Регистр накопления «НДС предъявленный»

Одновременно вводится запись с видом движения Приход

в регистр накопления Раздельный учет НДС

(рис. 3). Запись производится для возможности использования данных о приобретенных товарах в случае изменения их целевого назначения.

Рис. 3. Регистр накопления «Раздельный учет НДС»

Для регистрации полученного счета-фактуры в программе необходимо ввести номер и дату входящего счета-фактуры в соответствующие поля и нажать кнопку Зарегистрировать .

В результате проведения документа Счет-фактура полученный на поступление будет внесена запись в регистр сведений Журнал учета счетов-фактур , а поступивший счет-фактура по приобретенным ТЭНам будет зарегистрирован в части 2 журнала учета полученных и выставленных счетов-фактур (раздел Отчеты - кнопка панели действий Журнал счетов-фактур ).

Регистрация изменения назначения ТМЦ в текущем налоговом периоде

Если ТЭНы, приобретенные изначально для оптовой торговли, передаются для проведения гарантийного ремонта, т. е. для осуществления операции, освобождаемой от налогообложения в соответствии с подпунктом 13 пункта 2 статьи 149 НК РФ, то изменяется порядок учета и входного НДС.

Согласно подпункту 2 пункта 3 статьи 170 НК РФ в случае дальнейшего использования товаров для осуществления освобождаемых от налогообложения операций суммы входного НДС, ранее принятые к вычету, должны быть восстановлены.

При этом, как мы уже говорили выше, согласно нормам налогового законодательства:

- восстановление суммы входного НДС производится в том налоговом периоде, в котором ТМЦ передаются или начинают использоваться в необлагаемой деятельности;

- по товарам (материалам) налог восстанавливается в том размере, в котором он ранее был принят к вычету;

- восстановленные суммы НДС учитываются в составе прочих расходов в соответствии со статьей 264 НК РФ.

Применяя данные положения, следует обратить внимание, что требование о восстановлении относится к той сумме входного НДС, которая была принята к налоговому вычету. Пока соответствующая сумма предъявленного НДС не отражена в Книге покупок и в соответствующем разделе Налоговой декларации по НДС , она не является принятой к вычету.

Поэтому при изменении назначения приобретенных товаров с облагаемой НДС деятельности на необлагаемую в рамках одного налогового периода, т. е. до фактического заявления налогового вычета на основании соответствующей Налоговой декларации по НДС , возможно проведение корректировки способа учета НДС с Принимается к вычету на Учитывается в стоимости .

Изменение способа учета НДС можно произвести при передаче ТЭНов для гарантийного ремонта.

Передача приобретенных для реализации ТЭНов для осуществления гарантийного ремонта в программе «1С:Бухгалтерия 8» редакции 3.0 может быть отражена с помощью документа Перемещение товаров , доступного из раздела Склад Перемещение товаров .

При заполнении табличной части документа Перемещение товаров

в графе Способ учета НДС получ.

указывается новое значение - Учитывается в стоимости

, которое соответствует порядку учета входного НДС по запасным частям и материалам, приобретаемым для гарантийного ремонта (рис. 4).

Рис. 4. Перемещение товаров с изменением назначения

Дебет 10.05 Кредит 41.01 - на стоимость передаваемых ТЭНов без НДС; Дебет 19.03 с третьим субконто Учитывается в стоимости Кредит 19.03 с третьим субконто Принимается к вычету - на сумму входного НДС, относящегося к переданным для гарантийного ремонта ТЭНам; Дебет 10.05 Кредит 19.03 с третьим субконто Учитывается в стоимости - на сумму НДС, включенного в стоимость ТЭНов, переданных для гарантийного ремонта.

В регистр НДС предъявленный вводится запись с видом движения Расход и событием НДС включен в стоимость

Одновременно в регистр Раздельный учет НДС вводятся две записи:

- с видом движения Расход в отношении способа учета НДС Принимается к вычету ;

- с видом движения Приход и способом учета НДС Учитывается в стоимости на сумму НДС, относящуюся к 2 штукам ТЭНов, передаваемым для гарантийного ремонта.

Регистрация полученного счета-фактуры в Книге покупок для заявления налогового вычета по приобретенным для реализации ТЭНам производится документом Формирование записей книги покупок, который доступен из раздела Операции через журнал документов панели навигации Регламентные операции НДС .

После проведения документа формируется бухгалтерская проводка:

Дебет 68.02 Кредит 19.03 с третьим субконто Принимается к вычету - на сумму НДС, подлежащую вычету по приобретенным для облагаемой реализации ТЭНам в количестве 48 шт., т. е. уже с учетом передачи 2 штук ТЭНов для осуществления не облагаемой НДС деятельности.

В регистр накопления НДС предъявленный

на суммы НДС, принятые к вычету, вводятся записи с видом движения Расход

и событием Предъявлен НДС к вычету

, а в регистр накопления НДС Покупки

вводится запись для Книги покупок

, отражающая принятие НДС к вычету (рис. 5).

Рис. 5. Запись регистра «НДС покупки»

На основании записи регистра НДС Покупки заполняется Книга покупок (раздел Отчеты - кнопка панели действий Книга покупок ).

Регистрация изменения назначения ТМЦ в следующем квартале

Если входной НДС по приобретенным товарам был принят к налоговому вычету в одном налоговом периоде (отражен в Книге покупок и в разделе 3 Налоговой декларации по НДС), а изменение назначения способа учета НДС приобретенных товаров произошло в последующих налоговых периодах, то, как уже отмечалось ранее, необходимо произвести восстановление НДС.

Восстановление ранее принятого к вычету налога в программе производится автоматически при передаче ТЭНов для гарантийного ремонта с помощью документа Перемещение товаров (раздел Склад - гиперссылка на панели навигации Перемещение товаров ).

Для проведения восстановления НДС при заполнении табличной части документа Перемещение товаров в графе Способ учета НДС получ. нужно указать новое значение способа учета НДС - Учитывается в стоимости , которое соответствует порядку учета входного НДС по запасным частям и материалам, приобретаемым для гарантийного ремонта.

Если при заполнении документа Перемещение товаров оставить прежний способ учета НДС - Принимается к вычету , то восстановить НДС необходимо с помощью регламентного документа Восстановление НДС , доступного из раздела Операции по гиперссылке на панели навигации Регламентные операции НДС .

После проведения документа Перемещение товаров будут сформированы бухгалтерские проводки:

Дебет 10.05 Кредит 41.01 - на стоимость передаваемых ТЭНов без НДС; Дебет 19.03 с третьим субконто Принимается к вычету Кредит 68.02 - на сумму восстановленного НДС; Дебет 19.03 с третьим субконто Учитывается в стоимости Кредит 19.03 с третьим субконто Принимается к вычету - на сумму НДС, предъявленную продавцом в отношении передаваемого для гарантийного ремонта количества ТЭНов; Дебет 91.02 Кредит 19.03 с третьим субконто Учитывается в стоимости - на сумму восстановленного НДС, учитываемого в составе прочих расходов в соответствии со ст. 264 НК РФ.

В регистр НДС предъявленный вводятся две записи:

- сторнировочная запись с видом движения Расход с событием Восстановлен НДС;

- запись с видом движения Расход с событием НДС включен в стоимость на сумму НДС, относящуюся к ТЭНам, переданным для гарантийного ремонта.

В регистр Раздельный учет НДС одновременно вводятся две записи:

- с видом движения Расход в отношении способа учета НДС Принимается к вычету;

- с видом движения Приход и способом учета НДС Восстановлен (учитывается в стоимости) на сумму НДС по 3 штукам ТЭНов, переданным для гарантийного ремонта.

В регистр НДС Продажи

вводится запись с событием Восстановление НДС (рис.6).

Рис. 6. Запись регистра «НДС продажи»

На основании записи регистра НДС Продажи заполняется Книга продаж , доступ к которой осуществляется из раздела Отчеты по кнопке на панели действий Книга продаж .

Восстановленная сумма налога отражается в строке 090 раздела 3 Налоговой декларации по НДС за II квартал 2014 года.

Зарегистрировать изменение назначения деталей, которые начинают использоваться в деятельности, освобожденной от налогообложения НДС, можно и с помощью документа Требование-накладная , который оформляется в момент передачи ТЭНов для выполнения работ по гарантийному ремонту стиральных машин.

В прошлом номере журнала «БУХ.1С» (см. № 6 (июнь), стр. 16) мы подробно рассматривали все возможные варианты изменения способа учета НДС для товаров и материалов.

Однако, в отличие от ситуации, когда заявляется налоговый вычет входного НДС при прекращении деятельности в рамках ЕНВД, для восстановления НДС нет предпочтения для применения какого-то из вариантов изменения способа учета НДС.