Согласно действующему законодательству Российской Федерации все, кто оплачивал лечение, и медицинские лекарства, имеют право на возврат части денежных средств ().

Налоговым вычетом является часть дохода, не облагаемая налогом. Если человек официально трудоустроен, оплатил лечение свое или своих родственников, он имеет право вернуть себе до 13 процентов расходов.

В каких случаях можно осуществить возврат?

Вернуть часть средств можно в следующих случаях:

- Вы оплатили собственное лечение или лечение родственников (супруга/супруги, родителей, детей до восемнадцати лет) в медицинских учреждениях России, которые предлагают такую услугу;

- Услуги, которые вы оплатили должны входить в перечень медуслуг, определенный в постановлении правительства;

- Лечение проводилось в медучреждении, которое имеет лицензию на оказание услуг;

При оплате медикаментов можно сделать возврат НДФЛ за лечение если:

- Вы оплатили лекарства, прописанные вам, вашим родственникам и детям до восемнадцати лет, лечащим врачом;

- Медикаменты входят в специальный перечень медикаментов;

Налоговый вычет за оплату добровольного медицинского страхования можно получить в следующих случаях:

- Вами были уплачены все страховые взносы по договорам добровольного медицинского страхования (своего и родственников: детей до 18 лет, родителей, супруга/супруги);

- Страховой договор предусматривает оплату услуг только по лечению;

- Страховая организация имеет лицензию на осуществление деятельности;

Каков размер возврата за лечение?

Размер налогового вычета за лечение зависит от нескольких факторов и рассчитывается за календарный год:

- Больше 13 процентов от уплаты налогов с ваших доходов вы вернуть не можете;

- Можно вернуть до 13 процентов от стоимости медикаментов или лечения, но сумма не должна превышать 15 600 рублей;

- Такую же сумму можно вернуть с оплаты остальных социальных услуг.

Существует определенный список медицинских услуг (дорогостоящих), на которые ограничение в 15 600 рублей не распространяется. Можно получить 13-ти процентный вычет с полной суммы этих услуг. Ознакомиться с перечнем можно в постановлении правительства.

Как вернуть часть средств?

Чтобы вернуть часть средств обратно необходимо собрать пакет определенных документов, отправить их в налоговую инспекцию, подождать проверки и получить свои деньги.

Подробная инструкция для возврата налога за лечение.

Первый шаг – сбор необходимых документов

Перечень документов для за лечение следующий:

Перечень документов для за лечение следующий:

- справка 2-НДФЛ. Ее можно взять на работе. При наличии нескольких мест работы, справки нужно взять с каждого из них;

- справка об оплате медуслуг;

- договор с медучреждением;

- документы, которые подтверждают оплату услуг или медикаментов;

- документы, подтверждающие наличие родственников (при оплате их лечения);

- расчетный счет в банке, на который будут переведены денежные средства;

Все копии документов необходимо заверить у нотариуса самостоятельно.

Второй шаг – заполнение декларации 3-НДФЛ

Необходимо подготовить налоговую декларацию по этой форме на основании собранных документов. Это наиболее сложный момент. Заполнить декларацию можно как самостоятельно, так и обратившись к специалистам (за определенную плату). Образцы заполнения можно найти в интернете.

Третий шаг – передача документов в «налоговую»

Передать документы в налоговую инспекцию можно несколькими способами:

- Сдать самостоятельно. Это наиболее безопасный вариант передачи документов, но более долговременный. Если вы хотите сдать документы на получение вычета за родственников, необходимо оформить доверенность у нотариуса;

- Отправить документы по почте. Отправляются ценным письмом, причем делается опись вложения. Об остальных подробностях можно узнать на почте. Если вы забыли отправить какие-то документы, то сделать это можно будет только через два, а то и три месяца.

Четвертый шаг – ожидание проверки документов

После получения документов, «налоговая» начнет их проверку. По закону, она не должна длиться дольше трех месяцев. В течение десяти дней инспекция должна направить в ваш адрес уведомление о предоставлении вычета или отказе в его выплате.

Важно! Иногда, в процессе проверки документов вас могут вызвать в налоговую инспекцию для уточнения каких-либо вопросов. Поэтому будьте к этому готовы.

Пятый шаг – подача заявления о возврате денежных средств

После проверки документов налоговой инспекцией вы должны предоставить туда заявление о возврате налога с указанным в нем расчетным счетом, на который будут перечислены деньги. Заявление также можно послать по почте или отнести самостоятельно.

Во многих налоговых инспекциях заявление о возврате подоходного налога за лечение принимают с первичным пакетом документов, поэтому обращайте на это внимание заранее.

Шестой шаг – ожидание выплаты

В течение тридцати дней после подачи заявления вам должны перевести деньги на ваш расчетный счет в банке.

Как видно, возврат НДФЛ за лечение – простая процедура. Поэтому особых трудностей возникнуть не должно.

Если у Вас возникли вопросы, можете задать их нам написав в форму. И не болейте 🙂

Каждый гражданин РФ, исправно отчисляющий в бюджет налог со своих доходов, вправе требовать на законном основании предоставление льготы в виде вычета социального типа, связанного с лечебными расходами. Воспользовавшись вычетом, физическое лицо возвращает НДФЛ, заплаченный прежде с доходов, которыми были покрыты лечебные услуги. В статье мы подробно раскроем, какие документы для налогового вычета за лечение нужно собирать, как правильно их оформлять на работе или в ФНС.

Когда возможно получить вычет за лечение у стоматолога

При оплате стоматологических услуг средствами, с которых прежде был заплачен НДФЛ, допускается предоставление вычета социального типа, размер которого соответствует реальным тратам на лечебный процесс с ограничением в виде установленного вычета в 120 000 руб.

Указанный размер вычета на лечение действует в случае, когда стоматологические услуги оказаны лицу, с доходов которого уплачен подоходный налог. Это общая сумма годового вычета, в которую могут быть включены не только траты на лечение зубов, но и на прочие медицинские услуги, приобретение лекарств из утвержденного законом списка, а также обучение.

Чтобы получить вычет при расходовании средств на лечение своих зубов, нужно одновременное соблюдения таких условий:

- В периоде, когда израсходованы средства, должны присутствовать доходы, облагаемые НДФЛ;

- Имеется договор, заключенный со стоматологической клиникой (при приобретении лекарственных средств в аптеке, нужен рецепт врача);

- Присутствуют документы, свидетельствующие о величине трат на услуги стоматолога;

- Стоматологическая клиника должна иметь статус медучреждения, ее деятельность должна быть лицензирована в государственном порядке.

Для получения льготы нужно собрать комплект документации, состав и место подачи которой зависит от способа и места возврата подоходного налога.

Доступны два метода получения налогового вычета:

| Метод получения вычета | Когда можно получить | Куда подаются документы | Как возвращается налог |

| Через ФНС | В году, идущем за годом произведения трат на лечение зубов | В ФНС по адресу проживания | Сразу всей суммой, при этом вернуть за год можно сумму в пределах удержанного в отчетном году НДФЛ |

| Через работодателя | В любой день после оплаты лечения зубов | Сначала в ФНС по адресу проживания для получения письменного подтверждения права на вычет, потом уведомление, полученное в ФНС, передается работодателю | Постепенно путем прекращения удержания подоходного налога из зарплаты работника. |

Если на лечение потрачена сумма, большая предоставляемого вычета, то перенести остаток расходов на следующие годы невозможно.

Документы для получения вычета в ФНС

Если физическое лицо, потратившее средства на лечение своих зубов, решает вернуть подоходный налог с этих денег сразу всей суммой, то обращаться нужно в ФНС по адресу своего жительства после того, как закончится год, в котором оплачены стоматологические услуги.

Необходимый комплект документов должен включать:

- – декларация за год произведения трат на услуги стоматолога, в данном отчете показываются расходы физлица, а также положенная сумма вычета и величина налога к возврату;

- Заявление установленной формы о возврате НДФЛ;

- Документ об удостоверении личности – паспорт;

- – справка о выплатах физлицу за год осуществления трат на стоматолога, получить ее можно у работодателя, перечислявшего налог за работника в бюджет;

- Платежная документация, подтверждающая факт оплаты лечебных услуг стоматолога – предоставляются копии квитанций к ПКО, банковских квитанций, чеков или иных документов;

- Договорное соглашение об оказании стоматологических услуг, заключенное между заявителем и стоматологическим учреждением;

- Если в соглашение не включены данные о лицензии клиники, то необходима копия ее лицензии.

Как правило, указанного перечня достаточно для получения одобрения в налоговой на предоставления вычета. Конкретный перечень нужных документов лучше уточнить по месту подачи комплекта. Данную документацию можно принести лично в местное отделение ФНС либо передать право отнести документы своему представителю. В этом случае потребуется дополнительно доверенность, заверенная нотариально.

Доступны также почтовый и электронный способ подачи комплекта документов. В случае использования услуг российской почты, следует осуществлять отправление заказного ценного письма с уведомлением о передаче адресату, вложив в него опись содержимого. Электронный способ подачи возможен при использовании Портала госуслуг или Кабинета налогоплательщика на сайте налоговой.

Если документы подаются лично, то следует подготовить декларацию и заявление в двух экземплярах, на одном налоговики поставят отметку – его следует забрать себе в качестве подтверждения подачи необходимых документов на вычет.

В ближайшие 3 месяца со дня получения бумаг от физлица ФНС организует проверку камерального типа, итогом которой становится решение о возможности предоставления льготы. При положительном исходе деньги переводятся на реквизиты, прописанные в заявлении, в ближайшие 30 дней после окончания проверки.

Если ФНС принимает отрицательное решение, то заявитель получит акт камеральной проверки, в котором будут показаны причины отказа. Заявителю предоставляется один месяц, в пределах которого можно оспорить решение налоговой, направив свои возражения на полученный акт.

Пример заявления на возврат НДФЛ

Заявление утверждено ФНС 3 марта 2015 г. приказом №ММВ-7-8/90@, после чего отредактировано от 23 августа 2016 г. Актуальный бланк заявления действует с 27 сентября 2016 г.

В заявлении нужно указать:

- Реквизиты ФНС;

- Свои данные;

- Вид возвращаемого налога;

- Сумма к возврату;

- Информация о счете, куда следует перечислить средства;

- Дата;

- Подпись.

Документы для получения вычета у работодателя

Для использования льготы через работодателя не нужно ждать, когда закончится текущий год произведения трат на услуги стоматолога. Можно собрать необходимые документы сразу после окончания лечения зубов.

Прежде чем идти к работодателю за возвратом НДФЛ, следует получить одобрение налоговой. ФНС должна подтвердить, что физлицо может требовать предоставление вычета социального типа. Подтверждение носит письменный характер в виде уведомления, служащего основанием для временного приостановления работодателем удержания налога с зарплаты работника.

Таким образом, первый шаг – это подача в ФНС таких документов:

- Заявление, подтверждающее возможность получения вычета;

- 2-НДФЛ за год, когда оплачено лечение зубов;

- Паспорт;

- Договорное соглашение, подписанное со стоматологическим учреждением;

- Ксерокопия лицензии учреждения, если нет сведений о ней в подписанном соглашении;

- Бланки об оплате услуг стоматолога.

Место подачи – ближайшее отделение налоговой, к которой относится адрес проживания заявителя.

В течение тридцати дней налоговая одобрит право на вычет или обоснованно откажет в его предоставлении. При одобрительном решении будет выдано письменное подтверждение, с которым следует идти к начальству для приостановления удержания подоходного налога.

Руководству организации работодателя нужно предоставить такие документы:

- Уведомительная бумага из ФНС, позволяющая воспользоваться льготой;

- Заявление на возврат НДФЛ.

Со следующего месяца бухгалтерия работодателя обязана приостановить удержание НДФЛ до тех пор, пока не будет выбрана вся сумма вычета. Если за текущий год возвращена не вся сумма налога, то право на оставшуюся часть можно заявить в ФНС в порядке, прописанном выше.

При каких условиях есть право на вычет при лечении детей

Если оплачены медуслуги, связанные с лечением своих несовершеннолетних детей, то по произведенным тратам также можно вернуть налог. В отношении детей размер годового вычета ограничивается 50 000 руб. (см. → « »).

Вычет можно воспользоваться при соблюдении таких условий:

- Ребенок не достиг 18 лет, что подтверждается свидетельством, выданным ЗАГСом по факту его рождения;

- Имеется документация, подтверждающая родство;

- Родитель, оплативший лечение ребенка, имел в году произведения трат налогооблагаемый доход;

- Медучреждение имеет лицензию гостипа, дающую право оказывать услуги медицинского характера;

- Сохранены документы, подтверждающие расходование средств;

- Имеется договор с клиникой о предоставлении платных услуг по лечению ребенка.

Процедура предоставления льготы и возврата ранее уплаченного НДФЛ за лечение ребенка аналогичен порядку, описанному выше. Вернуть 13 % можно через ФНС или организацию работодателя.

Документы для возврата НДФЛ при лечении ребенка

Необходимые документы при возврате через ФНС:

- Ксерокопия свидетельства о рождении ребенка – подтверждает факт родства;

- Ксерокопия паспорта родителя, оплатившего услуги клиники;

- 3-НДФЛ;

- 2-НДФЛ;

- Договорное соглашение об оказании медуслуг;

- Копия лицензии лечебного учреждения;

- Платежные бланки, подтверждающие оплату.

Необходимые документы при возврате через работодателя:

Для подачи в ФНС с целью предоставления уведомительной бумаги о присутствии права на вычет:

- Ксерокопия свидетельства ребенка;

- Копия паспорта родителя;

- Заявление на одобрение вычета;

- 2-НДФЛ;

- Соглашение на услуги медклиники и копия ее лицензии;

- Документы, подтверждающие расходы.

Для подачи по месту работы с целью возврата ранее уплаченного налога с доходов:

- Оригинал подтверждающего уведомления из налоговой;

- Заявление о возврате НДФЛ.

Обращаясь к стоматологам за дорогостоящей медицинской помощью, граждане нашей страны имеют возможность получать возврат подоходного налога за лечение зубов. Какие документы собрать и все о подаче декларации в соответствующие органы опишем подробнее.

Кодекс Российской Федерации предусматривает множество нюансов, ограничений и выделяет только отдельные группы людей, которые могут рассчитывать на процедуру выплаты. Чтобы понять, есть ли у вас основания обращаться к государству за подобной компенсацией по возмещению трат на лечение, нужно узнать все особенности.

Что такое СНВ?

Специальный налоговый вычет – так называется государственная помощь на некоторые виды лечения, в том числе и стоматологическое. И хоть часть населения думает, что это просто выплата государством тех денег, которые они потратили в медицинском учреждении, на самом деле это не так.

По сути, это возврат налога или его части в размере 13 процентов от потраченной суммы. Причем для того чтобы претендовать на эти деньги, нужно соответствовать всем критериям закона. Это та же часть налога с доходов физических лиц, то есть НДФЛ, который был уплачен человеком с его заработка.

Налог на лечение зубов помогает снизить доход, который насчитывался пациенту во время его работы, и с которого снимали тот самый налог в размере 13%. Правда, в этом деле не все так просто и гладко, поэтому разберемся со всеми нюансами и ограничениями.

К примеру, получить выплату можно только в следующем налоговом периоде. То есть, если вы совершили лечение в 2015 году, то получить компенсацию доступно не ранее 2016. Обращаться за подобным вычетом можно только за последние три года, более ранний период лечения не учитывается.

Если вы совершали мелкие приобретения медикаментов, подпадающих под выплату компенсации, а также несколько раз обращались за стоматологической помощью или же дополнительно желаете возместить траты за обучение, то можно обращаться за подобной социальной выплатой только единожды. И неважно, сколько раз случались действия, подпадающие под критерии налогового вычета.

Кому положен возврат налога, а кому нет?

Чтобы рассчитывать на подобную компенсацию, нужно соответствовать определенным правилам:

- Быть гражданином (резидентом) Российской Федерации.

- Иметь доход, с которого регулярно выплачивается 13% налога.

Нельзя получить выплату в большем размере, чем были произведены отчисления. Остаток средств не переводится на другой налоговый период. Кроме того, вы можете получить возврат денег за такое лечение не только на себя, но и на самых ближайших родственников. А это супруг (супруга), дети до 18 лет или родители.

Невозможно оформить подобную помощь следующим лицам:

- Пенсионерам, у которых есть только государственная пенсия.

- Неработающим людям, даже если они получают пособие по безработице.

- Индивидуальные предприниматели, выплачивающие иную налоговую ставку чем 13%.

Если же предприниматель выплачивал какие-то другие налоги, даже в большем объеме, чем эта сумма, но это не НДФЛ, а например, НДС или какой-то другой, то они не подпадают под правила компенсации.

Также есть и ограничения в сумме выплаты. Максимальная ставка, с которой вычитают те самые проценты, не может превышать 120 тысяч рублей, даже если человек потратил намного больше. Исключением являются дорогостоящие процедуры, о которых мы поговорим ниже.

Если же налоги были уплачены, но они значительно меньше, чем предполагаемый социальный вычет, то вернуть государство может только ту сумму, которая была уплачена за определенный налоговый период.

На какие услуги распространяется?

Важно учитывать, что налоговый вычет производится не только за стоматологические услуги, но и за покупку некоторых медикаментов, а также другие виды лечения. Помимо этого, есть подобные социальные выплаты и за обучение. Поэтому все потраченные деньги суммируются и из них вычисляется 13%, которые государство может вернуть человеку.

Чтобы ознакомиться с полным перечнем медикаментов и других лечебных процедур, которые подпадают под социальную выплату, можно узнать через налоговую службу. Если говорить конкретно о стоматологических услугах, то сюда входят практически все их виды:

- лечение и диагностика;

- стационарное лечение;

- обращение в поликлинику;

- амбулаторная помощь;

- лечение в рамках страхового полиса;

- санаторно-курортное оздоровление.

При этом стоматологическая клиника обязательно должна находиться в России и иметь необходимые государственные лицензии.

Еще один нюанс – определение дорогостоящей процедуры. Большая часть услуг стоматолога имеет код «1» и относится к обычному лечению, подпадающему под ограничения по выплате. Но ряд услуг, как имплантация, реплантация и установка металлических конструкций относятся к дорогостоящим процедурам. Они имеют код «2» и не поддаются никакому ограничению по сумме возврата налога.

Соответствующий код и отметку делает клиника, которая проводила лечение. И если там указали код «1», то придется рассчитывать на возврат от суммы не больше 120 тысяч рублей. Если же процедура соответствует коду «2», то государство может выплатить всю сумму в полном объеме.

Какие документы нужны для возвращения налога за лечение зубов?

Подать декларацию на возврат подоходного налога можно только в том случае, если проведенное лечение соответствует всем требованиям законодательства. При этом обязательно нужно собрать полный пакет документов. Ведь хотя бы без одной какой-то справки сотрудники полиции не будут даже рассматривать дело.

- Налоговая декларация по форме 3-НДФЛ, в которой указаны все суммы и размеры выплаченного дохода, процентная ставка и пр.

- Справка формы 2-НДФЛ с работы, составленная за период, который соответствует специальному налоговому вычету.

- Копии паспорта гражданина Российской Федерации с пропиской и первыми основными страницами.

- Правильно составленное заявление, в котором указываются все суммы, период, виды лечения и реквизиты банковского счета, на который и будет произведена выплата.

- Копию договора с тем учреждением, в котором проводилась процедура. Каждая из страниц должна быть отдельно заверена.

- Копия лицензии этого учреждения с указанием тех видов работ, которые оно имеет право проводить.

- Копия страхового полиса с произведенными выплатами, если в нем указывается именно страхование медицинского характера.

- Все копии и справки, подтверждающие оплату за определенные услуги и указаны суммы. Это могут быть чеки, квитанции и пр.

- Если происходит налоговый вычет за ближайших родственников, то обязательно следует подать и документы, которые указывают на соответствующее родство (свидетельство о браке, рождении и пр.).

Возможно, в некоторых случаях потребуются еще какие-либо справки, но обычно этого списка достаточно.

Рассчитывать на возврат компенсации можно не сразу, есть определенные сроки. Налоговой инспекции нужно около двух-четырех месяцев на изучение документов, проведение проверок и пр. И только через месяц после утверждения выплаты можно ожидать поступление денег на банковский счет.

Расчет размера выплат

Рассчитывать суммы не так уж и сложно, как может показаться с первого взгляда. Главное, разобраться во всех нюансах.

► Пример 1. Гражданин Иванов сделал имплантацию и потратил 500 тысяч рублей. Поскольку эта процедура имеет код «2» и является дорогостоящей, то на нее не влияют ограничения. Поэтому Иванов может ожидать выплату в полном объеме. Рассчитывается она следующим образом 500 000*13%=65 000.

Зарплата за год у него составляла 40 тысяч рублей каждый месяц, из которых он выплатил 62 400 рублей в виде налогов. Государство в таком случае может вернуть Иванову только 62 400 рублей. Если бы он зарабатывал больше, то получил бы налоговую выплату в полном объеме.

► Пример 2. Гражданин Петров за год умудрился потратить 800 тысяч рублей на импланты для жены, 100 тысяч на брекеты для несовершеннолетней дочери и 150 тысяч на протезирование своих зубов. В общей сумме это 1 050 000 рублей.

Социальная налоговая выплата при этом может достигнуть 136 500 рублей. Доходы Петрова составили 2,5 млн рублей за год, и он выплатил налоги в размере 325 тысяч рублей. Поскольку ограничений на сумму нет из-за проведения дорогостоящих процедур, а также количество уплаченного налога превышает размеры выплат, то Иванов получит все 136 500 рублей, как и полагается.

► Пример 3. За год Семенов провел стоматологическое лечение зубов на сумму 140 тысяч рублей. Также ему сделали дорогостоящую операцию за 200 тысяч. Заработал за год он 500 000 и выплатил налога в размере 62 тысячи. Поскольку лечение зубов предполагает ограничение суммы в 120 тысяч, то налоговый вычет будут считать строго из нее. Дорогостоящая операция не попадает под ограничения.

Таким образом (120 000 + 200 000) * 13% = 41 600 рублей. Учитывая, что налоги были уплачены в большем объеме, то Семенов может рассчитывать на выплату всей этой суммы.

Видео: возврат 13% за мед.услуги.

Куда обратиться?

Для того чтобы получить компенсацию, нужно подать документы в налоговую инспекцию по месту прописки человека. Только в том случае, если подобную выплату совершает работодатель, то эти документы сначала подают в налоговую службу и уже потом ее решение передают директору.

Изменения в законодательстве в 2016 году

Еще в апреле 2015 года были внесены некоторые изменения. Они относятся к социальным налоговым вычетам и вступили в силу только в 2016 году. Речь идет о том, что можно получить компенсацию прямо от работодателя, без участия налоговой службы.

И теперь необязательно дожидаться окончания налогового периода. То есть, если вы совершили протезирование в начале 2017 года, вы можете получить деньги в этом же году.

Получить налоговый вычет за дорогое стоматологическое лечение может каждый налогоплательщик. Социальный налоговый вычет на лечение (протезирование, реставрация, имплантация) зубов составляет 13% от стоимости всего лечения, но не может превышать 120000 руб и выплаченный налог за один календарный год. По сути, пациент возвращает собственные средства за стоматологическое лечение и медикаментозные препараты, которые использовались и были необходимы во время оказания дорогостоящих услуг. Во многих частных стоматологических клиниках помогают своим пациентам собрать необходимый пакет документов.

Вернуть 13 процентов от потраченных на медицинские услуги денег и возместить их можно за собственное лечение или оказания медицинских услуг детям до 18 лет, родителям, супруга или супруги.

Социальный налоговый вычет за лечение зубов, включая протезирование и имплантацию, могут вернуть только плательщики налога. Пенсионерам, частным предпринимателем вернуть деньги в количестве 13% от суммы лечения нельзя.

Документы для возврата средств за лечение

Для возврата налога требуется собрать следующие документы, включая декларацию по форме 3- НДФЛ:

- Справка со стоматологической клиники об оплате услуг;

- Условие на оказание стоматологических услуг;

- Чеки, подтверждающие оплату и зачисление средств за стоматологическое лечение.

Подать декларацию 3-НДФЛ по месту жительства в налоговую инспекцию можно в течение 3 лет после оплаты стоматологической услуги.

Необходимые бумаги оформляются по образцу. Попросить примеры их оформления можно непосредственно в клинике, где были оказаны услуги. Возврат 13% НДФЛ распространяется только на дорогостоящее лечение, вернуть подоходный налог за базовые стоматологические услуги не получится. Но для возврата 13% подоходного налога за протезирование или имплантацию можно смело оформлять документы, заполнять декларацию 3- НДФЛ и получать социальный налоговый вычет. Работающим пенсионерам, которые выплачивают подоходный налог, также предусмотрен возврат 13 процентов. Рассмотрим пример Возвращение НДФЛ за дорогостоящее протезирование.

Пример возврата 13% налога

В апреле 2015 года на протезирование или имплантацию и медикаменты было потрачено 100 000 руб. Собрав необходимые справки в 2016 году, можно получить без проблем возврат 13%, но при условии, что оказанные услуги относятся к дорогостоящим. Если в 2015 году был выплачен подоходный налог в сумме 50 000 рублей, тогда пациент может вернуть все 13 процентов от суммы всех услуг и трат на материалы. Вернуть все деньги в полном размере, то есть 13 процентов НДФЛ можно только в случае уплаты подоходного налога равного сумме лечение или его превышающего.

Оформить документы и получить социальный налоговый вычет (13%) можно при выполнении следующих условий:

- Частная или государственная клиника должна иметь должную лицензию;

- Пациент должен представить полный пакет бумаг, необходимых для возврата;

- Оплата должна быть произведена за счет самого пациента. В том случае, если плательщиком был работодатель, тогда потраченные деньги не будут личными, и оформить документы для возврата денег не получится;

- Социальный вычет предоставляется исключительно по доходам, облагаемым по 13% ставке. Доходы по ставкам 35% и 9% не учитываются.

Эти правила распространяются на получение возврата средств за имплантацию, протезирование, реставрацию зубов и другие дорогостоящие процедуры.

Получение возврата за дорогостоящие медикаментозные средства возможно при соблюдении таких условий:

- расходные материалы были куплены в процессе оказания дорогостоящих услуг, при этом все чеки подтверждающие оплату должны быть сохранены;

- клиника не располагает этими дорогостоящими медикаментами и материалами и их приобретения предусмотрено договором;

- пациент должен обязательно получить справку из медицинского заведения, которая подтверждает приобретение дорогостоящих материалов и их использование;

- налогоплательщик получил справку с кодом 2 от медицинского учреждения, которая подтверждает использование дорогостоящих материалов.

Не работающим пенсионерам также можно получить процентный вычет за протезирование или имплантацию, если все оформит близкий родственник, выплачивающий налог.

Для этого нужно собрать следующий пакет бумаг:

- Заполненная по образцу декларация 3-НДФЛ;

- Договор с медицинской клиникой об оказании медицинских услуг;

- Документы, чеки, подтверждающие оплату;

- Лицензия медицинского учреждения, в котором были проведено дорогостоящее лечение, на оказание соответствующих услуг;

- Справка от работодателя по форме 2- НДФЛ;

- Любые документы, которые подтверждают родство;

- Заявление на возврат социального налога и копия паспорта.

Пакет документов для получения вычета за близкого родственника отличается только наличием справки, подтверждающей родство.

Особенности оформления и отправки документации

В процессе подготовки бумаг можно воспользоваться услугами консультантов, дабы все сделать правильно.

Подавать заявление на получение вычета можно лично или отправить собранные документы в инспекцию по почте. Конечно, лучше самостоятельно отнести заявление и лично его передать. Это самый надежный метод, так как с первого раза можно собрать не все необходимые бумаги, о чем при личном присутствии можно узнать сразу.

Если же совсем нет времени на личное посещение налоговой инспекции, пакет бумаг можно отправить по почте. Высылать их необходимо ценным письмом с описанным вложением. Собранные документы отправляются в конверт, который закрывать не нужно. Составляется 2 почтовые описи, в которых перечисляются все вложенные документы. Преимуществом такого способа отправки бумаг является экономия времени, но при этом нужно убедиться, что все важные документы собраны и отправлены, так как малейшая ошибка потребует корректировки и процедуру придется повторять заново.

После отправки письма остается ждать результатов проверки налоговой инспекции и получения денег на свой счет.

Проверка по закону должно быть проведена в течение 3 месяцев. По завершению проверки инспекция должна отправить уведомление с результатом в течении 10 дней, где будет указано предоставление налогового вычета или отказ. Причиной отказа может быть отсутствие некоторых справок, а также заключение о том, что оказанные врачебные услуги не были дорогостоящими. В процессе проверки налоговой инспекцией отправителя могут вызывать для предоставления оригиналов документов или для разъяснения каких-либо вопросов. Оригиналы документов потребуются в том случае, когда копии вызывают сомнение по поводу своей подлинности. Вызовы для подтверждения требуется редко и в большинстве случаев вся проверка проходит без участия отправителя, и уже спустя 2-3 месяца приходит налоговый вычет на лечение зубов.

Вернуть средства за лечение можно за предшествующие 3 года. Сумма возврата равна 13 % от потраченных на лечение денег, но это число не должно превысить размер годового подоходного налога. Невозвращенные средства «сгорают», но подавать декларацию на возврат за лечение можно ежегодно!

Согласно п.3, ст. 219 НК РФ налоговый вычет на медицинские услуги может быть оформлен при получении их платных видов, приобретении медикаментов и прохождение курса дорогостоящего лечения. Но очень важно знать, как заполнить 3НДФЛ на возврат за лечение правильно. В противном случае ИФНС попросту откажет в выплатах, и вы не сможете возместить понесенные расходы.

Кто имеет право на получение вычета?

Получение возмещения – прерогатива официально трудоустроенных граждан, а также ИП, работающих на себя. При этом важно получать официальный заработок, с которого выплачивался подоходный налог, именно в момент получения медицинских услуг.

На возврат части средств, потраченных на них, можно рассчитывать не только на себя. Также его можно получить с расходов на оплату лечения следующих лиц:

- дети, усыновленные или подопечные;

- супруги;

- ближайшие родственники (родители).

Важно: при подаче заявления на социальный налоговый вычет убедитесь, что договор на оказание медицинских услуг оформлен на ваше имя. В противном случае, даже если вы производили оплату лечения, вы не можете рассчитывать на возмещение расходов.

Как часто и за какие виды лечения можно получать вычет?

Возмещение можно получат ежегодно, при этом подавать документы нужно отдельно за каждый год согласно датам понесенных расходов. Получение его возможно за предшествующие 3 года. То есть, в 2015 году вы можете подать соответственные документы за 2014, 2013 и 2012 годы. Все вычеты оформляются по итогам года. То есть, получить возмещение за траты в текущем году вы сможете только в 2016.

Существует определенный перечень медицинских услуг, за расходы на которые полагается возмещение:

- стоматологические услуги (протезирование, лечение, имплантация и т.д.) читайте подробно ;

- экстракорпоральное оплодотворение;

- проведение платных родов;

- диагностика и сдача платных видов анализов.

В список расходов также входят:

- приобретение медицинских препаратов;

- добровольные страховые взносы на оплату медицинских услуг.

Все виды расходов строго регламентированы. Так, фармацевтические препараты, приобретенные вами, должны быть обозначены в Постановлении Правительства РФ № 201 от 19 марта 2001 года .

Максимальная сумма возмещения

Максимальная сумма расходов на медицинское обслуживание и приобретение медикаментов – 120 000 рублей. При этом размер возмещения за лечение, как и за обучение , равен 13 % от суммы понесенных трат. Следовательно, вы можете рассчитывать на социальный вычет, равный 15 600 рублям. Но это ограничение не действует на дорогостоящие виды услуг.

Внимание: принимать решение об отнесении вида услуги к дорогостоящим вправе только медицинское учреждение, выдающее соответственную справку. В справке об оплате медицинских услуг для представления в ИФНС в данном случае должен значиться код «2».

В случае оплаты дорогих видов лечения вы можете рассчитывать на возврат денег в размере, равном 13 % от суммы понесенных затрат. Но ограничение все же есть: возмещение не может превысить сумму выплаченных в течение года подоходных налогов.

Пример: Василий Петров оплатил дорогостоящее лечение, обошедшееся ему в 247 000 рублей. В течение года, в котором произошла трата, он получал 45 000 рублей ежемесячно. Возмещение должно составить 32 110 рублей, и он получит их в полной мере, так как подоходный налог за год составил 70 200 рублей, что больше требуемого вычета.

Какие документы необходимо подать в ИФНС?

При обращении в ИФНС по месту прописки вы должны представить на рассмотрение следующие документы:

- заявление на получение вычета;

- справка об оплате медицинских услуг;

- договор с медицинским учреждением на оказание услуг;

- квитанции об оплате;

- форма 2НДФЛ (выдается бухгалтерией по месту работы);

- декларация 3НДФЛ.

Заполнение декларации

Переходим к самому важному! Будьте предельно внимательны, ведь любые неточности и ошибки – причина для отказа в выплате.

Потребуется заполнить такие части декларации:

- Титульный лист;

- Раздел 1;

- Раздел 2;

- Лист А;

- Лист Е1.

Таблица призвана помочь вам разобраться с тем, какие данные и в какие строки нужно заносить.

| Строка | Данные | |

|---|---|---|

| Титульный лист | ИНН | Заполняется согласно данным 2НДФЛ |

| Номер корректировки | «0» – если декларация подается первый раз | |

| Налоговый период | Год, в котором вы понесли траты на лечение | |

| Код налогоплательщика | «760» – для физического лица | |

| Сведения о налогоплательщике | ||

| Сведения о документе | Заполняются согласно данным паспорта | |

| Статус налогоплательщика | «1» – для резидентов РФ | |

| Адрес места жительства | Заполняется в соответствии с актуальными данными (не идентично месту регистрации) | |

| Достоверность и полноту сведений подтверждаю | «1» – при самостоятельной подаче документов (в этом случае данные не заполняются, ставится только дата и подпись) | |

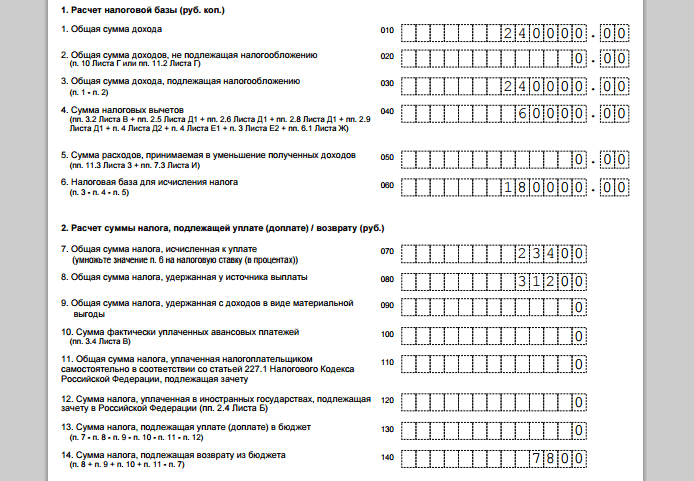

| Раздел 1 | Строка 010 | «2» – возврат из бюджета |

| Строка 020 | 182 1 01 02010 01 1000 110 | |

| Строка 030 | Код ОКТМО зависит от вашего местонахождения. Узнать его по адресу можно | |

| Строка 050 | Сумма вычета | |

| Раздел 2 | Строка 010 | Общая сумма полученного за налоговый период дохода |

| Строка 030 | Сумма, подлежащая обложению налогом | |

| Строка 040 | Общая сумма налоговых вычетов | |

| Строка 060 | Налоговая база (Строка 030 – Строка 040 – Строка 050) | |

| Строка 070 | Налог к уплате (Строка 060 х 13 %) | |

| Строка 080 | Налог, удержанный у источника выплаты | |

| Строка 140 | Сумма возврата из бюджета (Сумма Строк 080, 090, 100 и 100 – Строка 140) | |

| Лист А | Строка 010 | 13 % – налоговая ставка |

| Строка 020 | «02» – код дохода | |

| Строка 030 | ИНН работодателя (указан в справке о доходах) | |

| Строка 040 | КПП (указан в форме 2НДФЛ) | |

| Строка 050 | Код по ОКТМО (указан в форме 2НДФЛ) | |

| Строка 060 | Наименование организации-работодателя | |

| Строка 070 | Сумма годового дохода | |

| Строка 080 | Сумма налогооблагаемого дохода | |

| Строка 090 | Сумма начисленного налога | |

| Строка 100 | Сумма удержанного налога | |

| Лист Е1 | Строка 140 | Размер трат на лечение в рублях |

| Строка 170 | Суммарные траты (не более 120 000 рублей) | |

| Строка 180 | Размер заявленного вычета | |

| Строка 190 | Общая сумма заявленных вычетов |

«Я - Капиталист»

. Коллектив авторов из команды экспертов проекта.

18 июня 2015

.