2.3 Механизм кредитования коммерческого банка

Механизм кредитования предполагает конкретный метод предоставления кредита, выбор которого зависит от особенностей производственно - коммерческого цикла заемщика, равномерности поступления выручки от реализации, кредитной истории, а также от характера потребности заемщика в заемных средствах (временная или постоянная). Так, торговые предприятия традиционно используют в своем обороте значительную долю заемных средств; быстрота оборота капитала и равномерность поступления торговой выручки позволяют им заимствовать средства, не нарушая своей ликвидности.

В соответствии с Положением Банка России “О порядке предоставления (размещения) кредитным организациям денежных средств и их возврата (погашения)” от 31 августа 1998 г. № 54 – П юридическим лицам кредит предоставляется только в безналичном порядке путем зачисления средств на расчетный (текущий) счет заемщика, в том числе при предоставлении кредита на оплату платежных документов. Физические лица могут получать кредит как в безналичном порядке (путем зачисления на банковский счет), так и наличными (через кассу банка). Кредиты в иностранной валюте выдаются и юридическим, и физическим лицам только в безналичном порядке.

Способы предоставления кредита:

ü разовое зачисление денежных средств или разовая выдача наличных (физическому лицу);

ü открытие кредитной линии, т.е. заключение соглашения (договора) о максимальной сумме кредита, которую заемщик сможет использовать в течение обусловленного срока и при соблюдении определенных условий соглашения. Под открытием кредитной линии следует понимать также заключение соглашения на предоставление денежных средств на любых условиях, отличных от условий разового кредитного договора. В пределах лимита кредитной линии заемщику предоставляется кредит путем оплаты платежных документов по мере необходимости или отдельными траншами. Погашение кредита в рамках кредитной линии может происходить как в определенные сроки на основе срочных обязательств клиента, так и по мере поступления средств на счет заемщика;

ü кредитование банком расчетного (текущего, корреспондентского) счета клиента банка при недостаточности или отсутствии на нем средств и оплаты расчетных документов, поступившим на имя клиента. Такой кредит называется овердрафтным;

ü участие в предоставлении (размещении) денежных средств клиенту банка на синдицированной (консорциальной) основе (несколько банков объединяются для выдачи крупного кредита).

Возврат (погашение) кредита и уплата процентов по нему могут производиться путем списания средств с расчетного счета заемщика по его платежному поручению, а также списания средств в порядке установленной очередности на основании платежного требования банка. В последнем случае при заключении кредитного договора заемщик должен документально зафиксировать свое согласие на безакцептное списание средств с его счета в погашение кредита.

При недостатке средств на расчетном счете заемщика банк в первую очередь взыскивает проценты по ссуде, а затем основной долг.

Физические лица могут возвращать кредиты и уплачивать проценты по ним со своих банковских счетов на основании своих письменных распоряжений, а также почтовым переводом, взносом наличных в кассу банка. Погашение кредитов, полученных заемщиками, являющимся работниками банка, и процентов по этим кредитам может производиться путем удержаний из сумм причитающейся им заработной платы.

Погашение кредитов в иностранной валюте производится только в безналичном порядке.

Если в установленные договором сроки заемщик не внес причитающуюся сумму, его задолженность по погашению основного долга или выплате процентов переносится на счет просроченной задолженности по основному долгу или процентам.

3. Кредитные операции коммерческого банка.

3.1 Кредитование физических лиц.

В настоящее время многие российские банки занимаются кредитованием населения. Сбербанк, несомненно, является лидером в этой области: на его долю приходится более 22 % общего объема кредитов, предоставляемых КБ населению.

Сбербанк предоставляет гражданам несколько видов кредитов как в рублях, так и в иностранной валюте. Рублевый кредит может выдаваться наличными деньгами или в безналичном порядке, валютный кредит - только в безналичном порядке. Сумма кредита зависит от платежеспособности заемщика (кроме кредита под заклад ценных бумаг). Кредиты в иностранной валюте и рублях можно получить в отделах кредитования отделений банка, кредиты в рублях - в любом филиале Сбербанка. Кредиты предоставляются только гражданам Российской Федерации. Процентная ставка устанавливается Комитетом Сбербанка России по процентным ставкам и лимитам.

Кредиты на неотложные нужды (табл. 1) выдаются на приобретение транспортных средств, гаражей, дорогостоящих предметов домашнего обихода, на хозяйственное обзаведение, платные медицинские услуги, приобретение туристических и санаторных путевок и другие цели потребительского характера.

Для стимулирования приобретения товаров отечественного производства (дорогостоящая техника, мебель, автомобили) Сбербанк выдает кредиты населению на эти цели под более низкие процентные ставки, сроком до пяти лет в рублях под 35% годовых.

Характеристика кредитов на неотложные нужды.

Таблица № 1.

| Размер кредита | Процентная ставка | Срок пользования кредитом | ||

| Зависти от платежеспособности заемщика и предоставленного обеспечения возврата кредита. Максимальный размер – 10000 долл. | В рублях – 38% годовых, в валюте – 14% годовых. | До 3 лет | Ежемесячно, начиная со следующего месяца после оформления кредитного договора. | Удвоенная действующая процентная ставка по кредитному договору. |

Долгосрочные кредиты (табл. 2) предназначены для приобретения, строительства и реконструкции объектов недвижимости (квартир, жилых домов, дач, садовых домиков, земельных участков).

На строительство и реконструкцию кредиты выдаются двумя частями или более в течение двух лет от даты проведения первой операции по ссудному счету (от 20 до 50% суммы кредита по договору).

Сбербанк предоставляет также долгосрочные кредиты на приобретение жилья в рамках президентской программы “Государственные жилищные сертификаты” в пределах 23% от размера субсидий, сроком до 15 лет по льготной процентной ставке 20% годовых. Эта программа направлена на разрешение жилищной проблемы для военнослужащих, уволенных в запас.

Характеристика долгосрочных кредитов.

Таблица № 2.

| Процентная | исполь-зования | Периодич-ность погашения | неустойки за просрочку платежа и процентов | предоставления |

|

| Зависит от платежеспо-собности земщика и предоста-вленного обеспечения возврата кредита. Максималь-ный размер кредита – 60000 долл., но не более стоимости строительства или предстоящих работ | В рублях – 37% годовых, в валюте – 13% годовых. | До 15 лет | Ежемесяч-но, со следующе-го месяца после оформле-ния кредитного договора. | Двойная действующая процентная ставка по кредитному договору. | Не позднее чем через 2 месяца от даты получения кредита на приобретение объекта недвижимости. По кредитам на строительство и реконструкцию. Отчет предоставляется до получения следующей суммы кредита. |

Сбербанк занимается также кредитованием граждан на улучшение жилищных условий, сотрудничая с региональными органами исполнительной власти. Поскольку кредит остается дорогим, наибольшие успехи в этой области достигаются при условии, если очередникам выделяются дотации из местных бюджетов на выплату; рецептов по кредиту.

Сбербанк предоставляет гражданам кредиты под заклад ценных бумаг (табл. 3) - сберегательных сертификатов, акций, векселей Сбербанка России, облигаций государственного сберегательного займа (ОГСЗ) и облигаций внутреннего государственного валютного займа (ОВГВЗ).

Характеристика кредитов под заклад ценных бумаг.

Таблица № 3.

| Размер кредита | Процентная ставка | Срок пользования кредитом | Периодичность погашения кредита | Размер неустойки за просрочку платежи и процентов |

| Зависти от оценочной стоимости предоставленных ценных бумаг | 26% годовых. | До 6 месяцев | Единовременно, в определенный кредитным договором срок | действующая процентная ставка по кредитному договору. |

Ценные бумаги, принятые в заклад, передаются заемщиком банку на хранение. Плата за хранение не взимается. Выдача заемщику ценных бумаг, находящихся в закладе, производится только после полного погашения им задолженности по кредиту.

Кредит предоставляется только в рублях, а его величина зависит от оценочной стоимости ценных бумаг.

Кредитование юридических лиц.

Информационное обеспечение кредитных сделок выдаче кредита предшествует большая подготовительная работа банка, в ходе которой изучается кредитоспособность заемщика, определяются параметры кредитования - сумма, сроки, плата за кредит, выбирается режим кредитования. Банк должен использовать все доступные ему источники информации о потенциально заемщике. Проводится интервью с потенциальным заемщиком, заполняются анкеты. Если клиент уже получал кредит в данном банке, кредитный инспектор имеет возможность ознакомиться с его кредитной историей, находящейся в архиве банка. Форма ведения кредитной истории не регламентируется. Под кредитной историей понимаются также представленные заемщиком документы (выписки со счетов и (или) иное документальное подтверждение заемщиком факта привлечения им кредитов банков и подтверждения исполнения им условий кредитной сделки. Добросовестная кредитная история свидетельствует о качественном обслуживании долга (отсутствие просроченных платежей по уплате основного долга либо процентных платежей свыше пяти календарных дней).

Банк России создает “Кредитное бюро”, информационную службу, представляющую собой банк данных о финансовом состоянии, кредитных историях клиентов различных банков, где можно будет запросить сведения о будущем заемщике.

Для принятия решения о выдаче кредита в банке тщательно изучается кредитоспособность заемщика - его способность своевременно погасить кредитную задолженность. Кредитоспособность и платежеспособность заемщика зависят от его финансового положения. Основные источники информации для оценки финансового положения предприятия - баланс и другие формы бухгалтерской отчетности на несколько отчетных дат.

Анализ кредитоспособности предприятия по его балансу производит кредитный инспектор; он изучает также другую доступную информацию о потенциальном заемщике и делает предварительный вывод о возможности предоставления ему кредита. Решение о предоставлении кредита или об отказе принимает кредитный комитет банка.

Формой залога при долгосрочном кредитовании, обеспечивающей наибольшую нейтрализацию кредитного риска банка, является ипотека - залог недвижимости. Объектом ипотеки может быть сначала земельный участок, выделенный под стройку, а затем закладные оформляются на сам строящийся объект.

Для получения кредита на капитальные вложения предприятие представляет в банк заявление, справку об утверждении проектно-сметной документации, титульный список, план капитальных вложений, кредитный договор, залоговое обязательство.

Кроме того, предприятие должно представить в банк технико-экономическое обоснование с расчетами, подтверждающими эффективность и окупаемость затрат по кредитуемым проектам. Для определения экономической целесообразности, суммы ссуды, величины платы за кредит и сроков кредитования предоставляются следующие сведения (с разбивкой по годам планируемого срока осуществления инвестиционного проекта):

ü о сумме и структуре капитальных вложений (стоимость строительно-монтажных работ, стоимость оборудования);

ü график освоения производственной мощности (процент от проектной мощности, осваиваемой в каждом году);

ü данные о предполагаемых объемах продаж, затратах на производство, предполагаемой прибыли по вводимому объекту;

ü сведения об источниках финансирования инвестиционного проекта;

ü план денежных поступлений и выплат по годам.

Как правило, банковский долгосрочный кредит восполняет нехватку других источников финансирования, основными из которых являются собственные средства предприятия. План финансирования капитальных вложений включает следующие источники средств:

ü собственные средства, в том числе:

ü прибыль (фонд накопления);

ü средства от продажи акций;

ü поступления от хозяйственной деятельности (чистая прибыль, начисленная амортизация);

ü прочие собственные источники; заемные средства, в том числе:

ü кредиты коммерческих банков;

ü средства от выпуска собственных облигаций;

ü бюджетные средства.

За счет долгосрочного кредита оплачиваются строительно-монтажные работы, поставки оборудования, разработка проектно-сметной документации для строительства.

Возврат заемных средств и выплата процентов банку по вновь начинаемым стройкам производятся после введения объектов в эксплуатацию в сроки, установленные договорами. По объектам, строящимся на действующих предприятиях, возврат кредитов начинается до ввода в действие этих объектов, а платежи по процентам обычно вносятся с даты получения средств (ежеквартально или ежемесячно).

Банк контролирует целевое использование и освоение долгосрочных кредитов, инспектируя кредитуемые объекты, производит контрольные обмеры строек.

Сбербанк продолжает сотрудничество с Европейским банком реконструкции и развития (ЕБРР), который выделил России несколько десятков миллионов долларов на кредитование малого и среднего бизнеса. Кредиты предоставляются малым предприятиям с долей государственной собственности и иностранного капитала не более 49%. Обеспечением кредита являются:

ü личное имущество (ювелирные изделия, аудио - и видеотехника, транспортные средства и пр.);

ü основные средства;

ü товары в обороте;

ü недвижимость: квартира (приватизированная без прописки), дом, офис, магазин, цех, гараж (капитальный, зарегистрированный в Бюро технической инвентаризации (БТИ) и др.;

ü личные поручительства;

ü гарантии других организаций.

Кредит не предназначен для экологически вредных производств, производства табака, алкогольных напитков, оружия, а также для торговли ценными бумагами и игорного бизнеса. Выдаются кредиты двух видов (микрокредиты и малые кредиты) на различных условиях. Программа кредитования малого и среднего бизнеса базируется общеевропейских стандартах с учетом российской специфики, основной документ для обоснования потребности в кредите - бизнес-план предприятия на определенный период в перспективе. Прогноз составляется по двум сценариям - консервативному и прогрессивному. Если после исследования консервативного сценария, который учитывает максимум возможных потерь, можно сделать вывод о целесообразности предоставления кредита, то кредит может быть выдан.

Приоритет при кредитовании отдается производственным предприятиям, ведущим активную хозяйственную деятельность. Эксперты банка помогают будущему заемщику правильно определить необходимую сумму кредита, которую он будет в силах возвратить, сроки и процентную ставку.

Очень важно обеспечить предоставление ликвидного залога. Методика ЕБРР предполагает гибкий подход к выбору залога. Поскольку клиентами программы кредитования малого и среднего бизнеса являются небольшие организации, то залоги могут приниматься и от третьих лиц - как граждан, так и предприятий. По мере погашения кредита с предприятием поддерживается постоянная связь; при необходимости предоставляются консультации банковских специалистов.

Наибольший интерес для банка представляют такие предприятия малого бизнеса, как магазины, мастерские, предприятия бытовых услуг, небольшие производственные фирмы.

Специфика малого бизнеса предполагает некоторые особенности организации кредитования. Наиболее приемлемыми для малого бизнеса оказываются траншевые кредиты, т.е. предоставление залога не на всю сумму кредита, а на отдельные его части - транши Часто это делается под приобретаемое оборудование: на первый транш кредита приобретается оборудование, а под залог оборудования выдается ссуда на приобретение сырья и пополнение оборотных средств.

Программа кредитования малого и среднего бизнеса хорошо отработана. После выдачи кредита банк регулярно отслеживает финансовое состояние заемщика до оплаты последнего транша. Клиент получает бесплатную юридическую помощь по оформлению не только документов на получение кредита, но и учредительных документов, контрактов. Срок выдачи ссуд в среднем по Москве составляет 2-3 недели от момента обращения заемщика в банк.

Установления ставок могут быть рассчитаны номинальные (годовые) и эффективные ставки. Банковский процент возникает в случаях, когда одним из субъектов кредитных отношений выступает банк. Коммерческие банки при заключении кредитных соглашений самостоятельно договариваются с заемщиками о величине процентных ставок. С развитием рыночных начал хозяйствования норма процента будет стремиться к средней...

Залога, при этом залог реализуется только с торгов. Использование РВПС осуществляется при списании основного долга с банка в случае его безнадежности и нереальности к взысканию по решению совета банка. 2. Анализ кредитных операций городского отделения №2363 Сбербанка России (ОАО) 2.1 Характеристика Городского отделения № 2363 Сбербанка России (ОАО) Городское отделение № 2363 является...

В целом, оценка кредитоспособности заемщика в ОАО «АКБ «КОР» дает четкие результаты, кредитоспособность оценивается качественно, методика отвечает современным требованиям. Основными достоинствами - является оценка «кредитной истории», расчет основных финансовых показателей, также качественно оценивается состояние дебиторской и кредиторской задолженности. Следует отметить, что при анализе кредитоспособности заемщика Банком были выявлены некоторые недостатки, а именно то, что в ОАО «АКБ «КОР» очень мало внимания уделялось кредитному риску. Эти недостатки нужно минимизировать и выработать более совершенный механизм кредитования.

Одной из главных проблем - является оптимизация состава показателей, характеризующих банковские риски. В зависимости от величины кредитного риска банк устанавливает процентную ставку по кредиту. Если риск окажется слишком высок, то предприятие может и вовсе не получить кредит.

При определении рисков банку необходимо проводит анализ по следующим направлениям:

Финансовое положение компании.

Качество менеджмента компании.

Конкурентоспособность компании.

Кредитная история клиента, его взаимоотношения с банком.

Состояние и перспективы развития отрасли и компании.

Оценка качества кредитуемой сделки.

Определение возможности принятия предлагаемого вида обеспечения.

Характер потенциальных кредитных рисков меняется в зависимости от операции, а во многих случаях – от стадии операции. При этом кредитный риск можно подразделить на два вида:

1) риск, связанный с заемщиком, предполагающий вероятность потенциальных убытков;

2) внутренний риск кредита, который оценивает размеры денежных потерь в случае невыполнения клиентом условия соглашения.

Процесс кредитования в банке должен быть организован таким образом, чтобы обеспечить надежное кредитование с адекватными механизмами контроля и при высоком уровне соответствия потребностям клиентов.

Рис. 6. Дифференциация кредитного риска

Правильность оценки зависит от своевременного реагирования на изменение финансового состояния клиента. Управление кредитным риском должно осуществляться следующими способами:

Диверсификация кредитного портфеля и инвестиций банка;

Предварительный анализ кредитоспособности заемщика;

Оценка стоимости выдаваемых кредитов и последующее их сопровождение;

Страхование кредитов;

Привлечение достаточного обеспечения.

Диверсификация кредитного риска предполагает рассредоточение имеющихся у банка возможностей по кредитованию и инвестированию. Кредитный риск возрастает по мере увеличения общего объема кредитования и степени концентрации кредитов среди ограниченного числа заемщиков. Кроме того, производится распределение кредитов по срокам, по назначению кредитов, по виду обеспечения, по способу установления ставки за кредит, по отраслям и т.д. В целях диверсификации необходимо провести рационирование кредита, ввести плавающие лимиты кредитования, сверх которых кредиты не предоставляются вне зависимости от уровня процентной ставки.

Предварительный анализ кредитоспособности признается одним из наиболее эффективных методов снижения риска кредитования. Результат наиболее ощутим, если удовлетворены присущие этому методу высокие требования к квалификации персонала по оценке приемлемости риска, правильности выбранных теорий и методик оценки кредитоспособности клиентов в зависимости от объемов их операций, стадии становления субъекта хозяйствования.

Оценка стоимости выдаваемых кредитов и последующее их сопровождение выражается в классификации кредитов по группам риска и в целях минимизации потерь банка, возникающих в связи с реализацией кредитного риска – созданием резерва по сомнительным долгам в зависимости от группы риска.

Степень кредитного риска актива определяется видом актива, а также видом обеспечения по договору на размещение актива. Классификация активов и определение размера резерва осуществляются банками в процессе анализа качества активов банка. Общая величина резерва регулируется банками в зависимости от суммы задолженности по активам, а также от группы кредитного риска, к которой они отнесены, не реже одного раза в месяц не позднее рабочего дня отчетного месяца.

При оценке финансового состояния должника, гаранта (поручителя) банк может формировать собственную систему оценки с применением подходов, используемых в отечественной и международной банковской практике.

Качество и достаточность обеспечения своевременного погашения кредитной задолженности определяются стоимостью и ликвидностью залога и/или имущества и имущественных прав, гарантийного депозита денежных средств, платежеспособностью гаранта (поручителя), а также платежеспособностью страховой организации, с которой банк заключил договор добровольного страхования риска невозврата кредита.

Страхование кредита предполагает полную передачу риска его невозврата организации, занимающейся страхованием. В настоящее время существует много различных вариантов страхования кредитов, но все расходы, связанные с их осуществлением относятся, как правило, на кредитополучателей.

Привлечение достаточного обеспечения означает, что банку практически полностью гарантируется возврат выданного кредита и процентов по нему. Важным является тот факт, что размер обеспечения кредита покрывает не только величину выданного кредита, но и сумму процентов по нему. Тем не менее приоритет при защите от кредитного риска должен отдаваться не привлечению достаточного обеспечения, предназначенному для покрытия убытков, а анализу кредитоспособности заемщика, направленному на недопущение этих убытков. Это обусловлено тем, что кредит выдается не в расчете на это, что для его погашения придется продавать активы, служащие обеспечением, а на то, что он будет возвращен в срок и в полном объеме в соответствии с кредитным договором.

Для ограничения уровня кредитного риска устанавливаются лимиты на объемы операций на кредитополучателей (или группы взаимосвязанных кредитополучателей). Лимиты могут подразделяться по видам финансовых инструментов и распределяются между структурными подразделениями, ответственными за использование лимитов.

Таким образом, для осуществления оценки уровня кредитного риска в банке и качества управления им необходимо проанализировать и оценить систему предупреждения, выявления, оценки, контроля и минимизации риска, а также ее соответствие кредитной политике банка.

Также необходимо отметить, что по условиям, предлагаемым юридическим лицам в обстановке конкуренции и предложения различных кредитных услуг ОАО «АКБ «КОР» может сдать свои позиции по причине высокой процентной ставки по кредиту, отсутствия кредитных продуктов, предоставляемых на срок более трех лет, а также длительного оформления заявки на кредит (около месяца). Вышеназванные проблемы кредитования дают основу для разработки предложений по совершенствованию кредитования в ОАО «АКБ «КОР». Данные рекомендации, реализованные в комплексе, будут способствовать уменьшению времени обработки заявок, что значительно повысит конкурентоспособность Банка на фоне других коммерческих банков.

ЗАКЛЮЧЕНИЕ

В результате проделанной работы были раскрыты механизмы кредитования предприятий коммерческими банками. В большинстве случаев банк в современной ситуации ориентируется на использование метода предоставления кредитных ресурсов, основанного на экономических факторах и позволяющего сочетать прежде всего интересы банка как коммерческого образования, а во вторую очередь, интересы их клиентов и народного хозяйства в целом. Совершенствование практики кредитования требует разработки оптимальной для банка организации кредитования. В этих целях банки, имеющие в своем аппарате квалифицированных и профессиональных банковских работников, уделяют внимание поиску оптимальных вариантов методики расчета кредитоспособности заемщиков, правил кредитования. Общие ориентиры и рекомендации должны давать возможность инициативной работы практических работников, занимающихся отбором конкретных кредитных проектов и выработкой условий кредитных договоров. При этом можно определить предельные суммы кредитов, решения по которым принимаются сотрудниками разных должностных категорий. Кредитная политика банка разрабатывается также на основе положений экономической и денежно-кредитной политики государства, сложившейся хозяйственной ситуации в данном регионе.

Проанализированы этапы кредитного процесса, он включает пять основных этапов: рассмотрение заявки на получение ссуды; анализ и оценка кредитоспособности заемщика; оформление кредитного договора; выдача ссуды; контроль за использованием и погашением ссуды (кредитный мониторинг) и выплатой процентов по ней. Только при четком взаимодействии структурных подразделений банка и при качественном выполнении поставленных перед каждым подразделением задач возможны более тщательная оценка кредитоспособности потенциального заемщика и мониторинг после выдачи кредита, что позволит банку снизить кредитные риски.

Рассмотрен порядок предоставления банковских кредитов. Осуществляя кредитование на условиях срочности, возвратности, платности и под обеспечение, регламентируя отношения кредитора и заемщика посредством кредитного договора, коммерческие банки стремятся предоставить ссуды надежным клиентам, чтобы исключить риск непогашения и обеспечить своевременный возврат выданных средств.

Проведен анализ финансового положения заемщика. Кредитор должен тщательно изучить потенциального заемщики, оценить его кредитоспособность, т.е. способность полностью и в срок рассчитаться по своим кредитным обязательствам (основному долгу и процентам). Можно сделать вывод, что анализ финансового положения заёмщика должен учитывать характер и масштабы, отраслевую и региональную специфику его деятельности и содержать оценку всех существенных факторов, связанных с деятельностью заёмщика и способных повлиять на выполнение им своих обязательств перед своими контрагентами, кредиторами, в том числе банками, бюджетом всех уровней и своими работниками.

Проведен анализ основных условий и параметров кредитования юридических лиц в ОАО «АКБ «КОР». Условия кредитования юридических лиц в ОАО «АКБ «КОР» представлены в кредитной политике Банка. Раскрыт процесс кредитования в ОАО «АКБ «КОР» на примере ООО «Детский Мир». Организация предоставляет в ОАО «АКБ «КОР» пакет документов, на основе которых проводится анализ финансового состояния и соответствия основных показателей требованиям банка, а также соответствие требований к обеспечению предполагаемого кредита. Рассмотрение пакета документов показало, что показатели деятельности ООО «Детский Мир», а также требования к обеспечению кредита удовлетворяют ОАО «АКБ «КОР».

В целом, оценка кредитоспособности заемщика в ОАО «АКБ «КОР» дает четкие результаты, кредитоспособность оценивается качественно, методика отвечает современным требованиям. Основными достоинствами - является оценка «кредитной истории», расчет основных финансовых показателей, также качественно оценивается состояние дебиторской и кредиторской задолженности. Следует отметить, что при анализе кредитоспособности заемщика Банком были выявлены некоторые недостатки, а именно то, что в ОАО «АКБ «КОР» очень мало внимания уделялось кредитному риску. Эти недостатки нужно минимизировать, используя рекомендации по совершенствованию механизмов кредитования, которые были описаны выше.

СПИСОК ИСПОЛЬЗУЕМОЙ ЛИТЕРАТУРЫ:

I. Нормативно-правовые документы

2. Положение Банка России «О порядке начисления процентов по операциям, связанным с привлечением и размещением денежных средств банками, и отражения указанных операций по счетам бухгалтерского учета» от 26 июня 1998 г. N 39-П (в ред. от 24 декабря 1998 г. N 64-П)

3. Положение Банка России «О порядке предоставления (размещения) кредитными организациями денежных средств и их возврата (погашения)» от 31 августа 1998 г. № 54-П (в ред. от 27 июля 2001 г.)

4. Положение Банка России «О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности» от 26 марта 2004г. № 254-П

5. Федеральный закон №395-1 от 02.12.1990г. «О банках и банковской деятельности» (в ред. от 28 февраля 2009)

II. Учебники, учебная литература

6. Абрамова М. А., Александрова Л. С. Финансы, денежное обращение и кредит. – М.: Дело, 2007.

7. Балабанов И.Т.Банки и банковское дело. – С-Пб: «Питер", 2008- 304c.

8. Банки и банковские операции: Учебник/ Под ред. Е.Ф.Жукова. М.: Банки и биржи, ЮНИТИ, 2006.

9. Банковское дело: Учебник / Под ред. О.И.Лаврушина. М.: Финансы и статистика, 2006.

10. Банковское дело: Учебник / Под ред. Ю.А.Бабичевой. М.: Экономика, 2007.

11. Банковское дело: Учебник/ Под ред. В.Н.Колесникова, Л.П. Кроливецкой. 4-е изд., перераб. и доп. М.: Финансы и статистика, 2008.

12. Банки и небанковские кредитные организации и их операции: Учебник. 2-е изд., перераб. и доп./Под ред. Е.Ф. Жукова.- М.: Вузовский учебник, 2009.-528с.

13. Белоглазова Г.Н. Деньги, кредит, банки / Г. Н. Белоглазова. – М.: «Юрайт», 2006.

14. Вострикова Л.Г. Комментарий к Федеральному закону «О банках и банковской деятельности». – 2-е изд., перераб. и доп. – М.: ЗАО Юстицинформ, 2007. – 192 с.

15. Гамидов Г. Н. Банковское и кредитное дело. – М.: Банки и биржи, 2006.

16. Гончаров А.И., Гончарова М.В. Деньги. Кредит. Банки: учебник для студ., обуч. по спец. «Финансы и кредит»- Волгоград: Изд-во ВГПУ «Перемена», 2009.- 640с.

17. Едронова В.Н., Хасянова С.Ю. Пути совершенствования кредитной политики// Финансы и кредит, 4 (94), 2007.

18. Ермаков С.Л. Работа коммерческого банка по кредитованию заёмщиков: Методические рекомендации. – М.: Компания «Алекс», 2007.

19. Жаровская Е.П. Банковское дело / Е. П. Жаровская. – М.: «КНОРУС», 2006. – 326 с.

20. Жуков Е.Ф. Банки и небанковские кредитные организации, и их операции. - М.: "Вузовский учебник", 2006г.

21. Жуков Е.Ф., Зеленкова Н.М., Литвиненко Л.Т. Деньги. Кредит. Банки. / Е.Ф. Жуков// 3-е изд., перераб. и доп. – М.: ЮНИТИ-ДАНА, 2006.- 703 с.

22. Ильясов, С.И. Об оценке кредитоспособности банковского заемщика / С. И. Ильясов // Деньги и кредит. 2009.

23. Кирьянов М.П. Управление проблемными кредитами / М. П. Кирьянов // Банковское дело. – 2006. - № 11. – С. 48-49.

24. Корниенко С.Л. Оценка кредитоспособности заемщика в процессе управления кредитным риском. Диссертация на соискание ученой степени кандидата экономических наук. - М. - 2008. - 200 с.

26. Куц А. В каком виде быть кредитной политике. // Финансист, 2007.

27. Лаврушин О.И. Банковское дело / О. И. Лаврушина. – М.: «КНОРУС», 2006. – 768 с.

28. Лаврушин О.И. Деньги, кредит, банки / О. И. Лаврушина. – М.: «КНОРУС», 2006. – 456 с.

29. Лаврушин О.И. Организация и планирование кредита. / О. И. Лаврушина. – М.: Финансы и статистика, 2006. – 540 с.

30. Маркова, О.М., Сахарова Л.С. Коммерческие банки и их операции. М.: Банки и биржи, ЮНИТИ, 2009.

31. Медведев Н.Н. О кредитной деятельности банков / Н. Н. Медведев // Деньги и кредит. – 2007

32. Общая теория денег и кредита/ Под ред. Е.В.Жукова, Л. М.Максимова, Н.М.Зеленкова и др. М.: ЮНИТИ, 2005.

33. Общая теория денег и кредита: Учебник/Под ред. академ. РАЕН Е.Ф.Жукова.- 3-е изд., перераб. и доп. - М.: ЮНИТИ-ДАНА, 2007. – 423.

34. Ольшаный А.И. Банковское кредитование: российский и зарубежный опыт -М:Русская деловая литература, 2009 г.

35. Основы банковской деятельности. Под ред. д.э.н., профессора, заслуженного экономиста России Тагирбекова К.Р. - М.:Инфра-М, Весь мир, 2006, -715 с;

36. Руководство по кредитному менеджменту. / Под ред. Эдвардса В. – М.: Инфра-М, 2006.

37. Суская Е. П. Управление ссудными операциями как составная часть банковского менеджмента. / Деньги и кредит, 2007.

38. Тютюнник А.В., Турбанов А.В. Банковское дело. – М.: "Финансы и статистика", 2006г.

39. Усоскин В.М. Современный коммерческий банк: управление и операции. М.: Всё для Вас, 2008.

40. Управление банковским кредитным риском: Учебное пособие / С.Н.Кабушкин. – М.: Новое знание, 2009. – 336 с.

42. Финансы, денежное обращение и кредит: Учебник. - 2-е изд., перераб. и доп./ В.К. Сенчагов, А.И. Архипов и др.; Под ред. В.К. Сенчагова, А.И. Архипова.- М.: ТК Велби, изд. Проспект, 2007.

43. Финансы и кредит: Учебник / под ред. проф. М.В. Романовского, проф. Г.Н. Белоглазовой.- М.: Юрайт - Издат, 2007.

44. Финансы, денежное обращение и кредит: Учебник /Под ред. Н.Ф. Самсонова. – М.: ИНФРА-М, 2006. – 302с.

45. Фомин В.А. Базовые услуги кредитования и кредитная политика российских коммерческих банков / В. А. Фомин // Финансовый бизнес. – 2008. - №9-10. – С. 27-32.

46. Черновая Е.Г. Финансы, деньги, кредит: Учеб.пособие.– М.: ТК Велби, 2009.- 280 с.

47. Шевчук Д.А. Основы банковского дела: конспект лекций. Учебное пособие для вузов. – М.: Феникс, 2007. – 316 с.

48. Шеремет А.Д. Финансовый анализ в коммерческом банке / А. Д. Шеремет. – М.: Финансист, 2006. – 322с.

49. Ширинская Е. Б. Операции коммерческих банков: российский и зарубежный опыт. – М.: Финансы и статистика, 2008.

III. Статьи, тезисы докладов:

50. Ендронова В.Н., Хасянова С.Ю. Зарубежные и отечественные подходы к определению кредитоспособности заёмщика.//Финансы. – 2007. №10. – с. 3-8.

51. Медведев Н.Н. О кредитной деятельности банков / Н. Н. Медведев // Деньги и кредит. – 2006. - №7. – С. 57-59.

52. Терюхов, В.А. Риск-менеджмент при оценке платежеспособности заемщика / В.А. Терюхов // РЦБ. – 2006. - №3. – С. 67-69.

Финансы. Денежное обращение. Кредит: Учебник / Под ред. Л.А. Дробозиной. М.: Финансы, ЮНИТИ, 2006.

Финансы. Денежное обращение. Кредит: Учебник / Под ред. Л.А. Дробозиной. М.: Финансы, ЮНИТИ, 2006.

Ильясов, С.И. Об оценке кредитоспособности банковского заемщика / С. И. Ильясов // Деньги и кредит. 2009.

Гамидов Г. Н. Банковское и кредитное дело. – М.: Банки и биржи, 2006.

Финансы. Денежное обращение. Кредит: Учебник / Под ред. Л.А. Дробозиной. М.: Финансы, ЮНИТИ, 2006.

Общая теория денег и кредита/ Под ред. Е.В.Жукова, Л. М.Максимова, Н.М.Зеленкова и др. М.: ЮНИТИ, 2005.

Лаврушин О.И. Организация и планирование кредита. / О. И. Лаврушина. – М.: Финансы и статистика, 2006. – 540 с.

Усоскин В.М. Современный коммерческий банк: управление и операции. М.: Всё для Вас, 2008.

Банки и банковские операции: Учебник/ Под ред. Е.Ф.Жукова. М.: Банки и биржи, ЮНИТИ, 2006.

Тютюнник А.В., Турбанов А.В. Банковское дело. – М.: "Финансы и статистика", 2006г.

Банки и небанковские кредитные организации и их операции: Учебник. 2-е изд., перераб. и доп./Под ред. Е.Ф. Жукова.- М.: Вузовский учебник, 2009.-528с.

Финансы и кредит: Учебник / под ред. проф. М.В. Романовского, проф. Г.Н. Белоглазовой.- М.: Юрайт - Издат, 2007.

Положение Банка России «О порядке предоставления (размещения) кредитными организациями денежных средств и их возврата (погашения)» от 31 августа 1998 г. № 54-П (в ред. от 27 июля 2001 г.)

Балабанов И.Т.Банки и банковское дело. – С-Пб: «Питер", 2008- 304c.

Ендронова В.Н., Хасянова С.Ю. Зарубежные и отечественные подходы к определению кредитоспособности заёмщика.//Финансы. – 2007. №10. – с. 3-8.

МЕХАНИЗМ БАНКОВСКОГО ПОТРЕБИТЕЛЬСКОГО КРЕДИТОВАНИЯ КОММЕРЧЕСКИХ ОРГАНИЗАЦИЙ

Савкина Юлия Александровна

студент5 курса, кафедра Финансы и кредит, Ульяновский государственный технический университет, г. Ульяновск

Е- mail : yulya 111_91@ mail . ru

Ширяева Наталья Викторовна

научный руководитель, канд. экон. наук, доцент ЭМФ, Ульяновский государственный технический университет, г. Ульяновск

Рынок потребительского кредитования в России находится на пути быстрого развития и прослеживаются высокие темпы роста предоставление услуг в данной сфере экономики 2].

Выдавать кредиты вправе только кредитная организация, которая считает своей главной целью извлечения прибыли на основании лицензии Центрального банка Российской Федерации, а имееть право осуществлять банковские операции, предусмотренные Федеральным законом «О банках и банковской деятельности» .

Использование заёмного капитала выгодно с экономической точки зрения, так как плата за него существенно ниже, чем за собственный (акционерный) капитал, т. е рентабельность собственного капитала, выше чем проценты по кредиту. Кроме того привлечение этого источника позволяет увеличить размер контролируемых денежных ресурсов, повысив инвестиционные и финансовые возможности предприятия .

Заемный капитал позволяет получить дополнительную прибыль собственникам компании и повысить коэффициент рентабельности собственного капитала.

Рассмотрим ситуацию при которой ЗАО « Гулливер» приобретает целевой потребительский кредит на завершение строительства основного блока здания в российском коммерческом банке ВТБ 24, предоставляя широкий спектр финансовых услуг, при кредитовании юридических лиц. Оптимальной суммой для получения потребительского кредита по сравнению с предыдущими периодами является сумма в размере 480 тыс. руб.

Как правило, российские банки применяют два варианта выплат по кредиту - аннуитетными или дифференцированным платежами. В случае аннуитета клиент ежемесячно выплачивает банку одну и ту же сумму, которая включает в себя погашение основного долга и проценты . Большинство российских банков предпочитают аннуитетные платежи, потому что, финансовое бремя на начальном этапе выплат по кредиту меньше и при одном и том же уровне дохода аннуитетные выплаты позволяют заработать большую сумму кредита в сравнении с дифференцированными платежами (это следствие не большой финансовой нагрузки на начальном этапе выплат) .

Для наглядности приведем конкретный пример выплат дифференцированного и аннуитетного платежа при кредитовании на сумму 480 тыс. рублей под 14 % годовых сроком на 12 месяцев (см. таблицу 1 и таблицу 2).

Сумму погашения при аннуитетной схеме выплаты долга вы сможете рассчитать по данной формуле:

где аннуитетный платеж;

Процентная ставка за месяц;

Таблица 1.

График выплат по кредиту при а ннуитетных платежах (руб.)

Таблица 2.

График выплат по кредиту при д ифференцированных платежах (руб.)

где накопленные проценты;

Первоначальная сумма долга;

Процентная ставка .

При аннуитетном графике погашения вам необходимо выплачивать ежемесячно сумму, которая остается неизменной на протяжении всего кредитного срока (43097,82 руб.). В целом, аннуитетный платеж включает в себя выплату основной суммы долга и начисленных процентов по нему на остаток платежа.

Взгляд на аннуитетный платеж со стороны банка: в одну и ту же сумму платежа банк изначально включает свою прибыль, то есть выплату процентов и малую долю «тела кредита», а уже в последующие платежи клиентом выплачивается основная сумма кредита и остатки процентов по нему .

где дифференцированный платёж;

Первоначальная сумма кредита;

Количество месяцев (срок, на который выдан кредит).

При дифференцированном платеже основной долг выплачивается равными долями (40000 руб.), а проценты начисляются на остаток задолженности по кредиту.

Дифференцированный платеж со стороны кредитной организации: вся сумма кредита разбивается равномерно на весь срок кредитования, затем происходит начисление процентов помесячно на остаток долга по займу. И так как сумма основного долга каждый месяц становится меньше, следовательно, меньше становится и сумма процентов, начисленная на нее, поэтому сумма обязательного платежа в графике выплат заемщика уменьшается .

Как видно из проведенного исследования, в случае дифферен-цированного платежа (без досрочного погашения) ЗАО « Гулливер» заплатит на 773,8 руб. меньше, нежели при аннуитете. При больших сроках и суммах разница будет более существенной.

Главной целью исследуемого прдприятия в 2012 году является формирование оптимальной структуры капитала и рациональной структуры источников средств предприятия, именно за счёт привлечение потребительского кредита, в целях финансирования необходимых объемов затрат и обеспечение желаемого уровня доходов. Привлечение заемных средств позволят предприятию увеличить объём своей деятельности быстрыми темпами, что может привести в дальнейшем к максимизации прибыли.

ЗАО «Гулливер» ожидает, что в 2012 году продажы увеличится на 30 %. В данном случае все статьи актива (включая основной капитал) и текущие обязательства с учётом объёма потребительского кредита изменяются пропорционально продаже. Предполагается, что связи между продажами и статьями расходов, активами и обязательствами должны быть очень тесными и свободными от каких либо посторонних воздействий.

В талице 3 представлен прогнозный баланс торговой организации.

ЗАО «Гулливер» в 2012 году планирует значительно увеличить вложение средств в осуществление своей деятельности, об этом свидетельствует рост валюты баланса с 36618 тыс.руб. в 2011 году до 36698,898 тыс. руб. в 2012 году. Величина активов возросла за счёт вложений в оборотные активы (на 80,898 тыс. руб. по сравнению с 2011 г.), а значение внеоборотных активов осталось на постоянном уровне (9652 тыс. руб.). Пассив баланса характеризуется положительной динамикой величины собственного капитала (на 246,804 тыс. руб.) и положительной динамикой итоговой величины текущих обязательств (на 3825 тыс. руб.). Долгосрочные обязательства у организации отсутствуют. В таблице 4 приведены плановые значения прибыли.

Таблица 3.

Прогнозный баланс на 2012 год ЗАО «Гулливер», (тыс. руб.)

По данным проведенных расчётов предприятие в планируемом периоде достигнет высоких результатов, об этом свидетельствует увеличение общей величины выручки от реализации на 68466 тыс. руб. ,что больше чем в отчетном 2011 году и к концу планового периода составит 296686 тыс. руб. Положительным фоктором роста чистой прибыли (на 6680,4 тыс. руб. по сравнению с 2011 г.) стало увеличение прибыли от реализации (на 61651,8 тыс. руб) и относительного снижения затрат на реализацию. Как правило,

Таблица 4.

Прогнозный отчет о прибылях и убытках, тыс. руб.

фактором таких позитивных тенденций является реализация политики экономии за счёт снижения закупочных цен.

Дальнейший анализ проводится в целях улучшения механизма управления рентабельностью совокупного капитала за счет оптимизации соотношения собственных и заемных средств на предприятии, с помощью расчёта эффекта финансового рычага, что позволит определить оптимальность привлечения заёмных средств. Чтобы определить уровень воздействия структуры капитала на степень эффективности финансирования организации, в качестве критерия оптимизации необходимо использовать рентабельность собственного капитала.

R СК = (П- r *ЗК)*(1-нп ), (4)

где П - прибыль до налогообложения;

R - средняя взвешенная ставка процента по заёмным средствам финансирования, в долях единицы;

ЗК - сумма заемного капитала;

Еще одним критерием оценки, является срок окупаемости (С ок), характеризующий скорость возврата вложенного капитала.

С ок = СК+ЗК , (5)

(П - r*ЗК)*(1-нп)

Показатель, отражающий степань получения дополнительной прибыли при использования привлекаемого заемного капитала называется эффектом финансового рычага. Он рассчитывается по следующей формуле:

ЭФР = (1 - нп) × (ЭР - r) × ЗК , (6)

где ЭФР - эффект финансового рычага;

ЭР - коэффициент экономической рентабельности активов;

Нп - ставка налога на прибыль, в десятичном выражении;

r - средний размер ставки процентов за кредит;

ЗК - сумма заемного капитала;

СК - сумма собственного капитала.

Средневзвешенная стоимость капитала на 2012 год:

![]() , (7)

, (7)

где WACC - средневзвешенная стоимость капитала,%;

y - требуемая или ожидаемая доходность от собственного капитала,%;

E - собственный капитал;

D - заёмные средства;

K - валюта баланса;

b - требуемая или ожидаемая доходность от заёмных средств,%;

Ставка налога на прибыль для компании,%

Полученные данные по расчёту эффекта финансового рычага и средневзвешенной стоимости капитала формируются в таблицу 5.

Таблица 5.

Расчёт эффекта финансового рычага ЗАО « Гулливер»

Финансовый рычаг по результатам получился положительным, значит, компания может привлекать дополнительные заёмные средства для осуществления своей текущей деятельности.

Средневзвешенная рыночная стоимость капитала увеличивается в 2012 году на 8,89 % по сравнению с 2011 годом, что является причиной роста рискованности компании в плане потери платежеспособности и снижения ликвидности, при этом рыночная стоимость инвестированного капитала заметно превышает его стоимость, рассчитанную с учетом фактических значений стоимости заемного капитала и рыночных значений стоимости собственного, это объясняется политикой заимствованиями компании под более низкий процент, чем тот который установлен на рынке.

Косвенный метод анализа денежных потоков (таблица 6) позволяет проследить взаимосвязь прибыли, получаемой организацией с вероятным изменением величины денежных средств в организации .

Таблица 6.

Анализ движения денежных средств косвенным методом на 2011 год, тыс. руб

Положительный денежный поток по текущей деятельности в 2011 году (27238 руб.) характеризуется тем, что предприятие увеличило объемы кредиторской задолженности на сумму 4650 тыс. рублей, что свидетельствует о повышении финансовой напряженности в исследуемой организации. Также наблюдается прирост размера дебиторской задолженности, о чём свидетельствует отрицательный денежный поток (791 тыс. руб.), что показывает временное отвлечение из оборота предприятия денежных средств, необходимых для его бесперебойного функционирования.

Наибольшее значение имеет чистый денежный поток по инвестиционной деятельности (437850 тыс. руб.), увеличение которого произошло за счёт поступлений от погашения займов, предоставленных другим организациям, а уменьшение за счёт приобретения объектов основных средств и иных внеоборотных активов (2995 тыс. руб.), а также за счёт займов предоставленных другим организациям (1835 тыс. руб). Высокое значение чистого денежного потока по финансовой деятельности (415777 тыс. руб.), обуславливает повышение финансовой зависимости предприятия от заемных средств и нарастание объёма финансовых обязательств. Можно спланировать движение денежных средств на перспективу (таблица 7) .

Таблица 7.

Анализ движения денежных средств косвенным методом на плановый период, тыс. руб.

Данные таблицы показывают позитивную динамику чистого денежного потока по организации в целом. Наибольший объём денежной массы в планируемых денежных потоках на плановый период обеспечивает оборот по инвестиционной и финансовой деятельности. Сумма притока денежных средств по текущей деятельности в плановом периоде, с учетом прогноза составила 30365,5 тыс. руб, что на 3918,5 руб. больше, чем в 2011 (анализируемом периоде). Это является положительным фактом, так как именно текущая деятельность должна обеспечивать достаточность денежных средств для осуществления операций по инвестиционной и финансовой деятельности.

В плановом периоде в ЗАО «Гулливер» денежные потоки по финансовой деятельности были в первую очередь ориентированы на поступления от займов и кредитов, предоставленных другими организациями об этом говорит превышение положительного потока (516450 тыс. руб.) над отрицательным потоком (486140 тыс. руб.). Денежные оттоки в свою очередь были ориентированы на возврат заёмных средств, т. е. на погашение займов и кредитов (без процентов) об этом свидетельствует значительный отток денежных средств по данному элементу (480000 тыс. руб.). Можно сделать вывод, что организация в плановом периоде проводит достаточно рациональное управление денежными потоками.

Список литературы:

1.Васильева А.С. Особенности потребительского кредитования в России в современных условиях/ А.С. Васильева, П.А. Васильев// Финансы и кредит. - 2011. - № 38. - с. 27-38.

2.Гражданский кодекс РФ. Федеральный закон от 30.11.94 № 51-Ф3 (в редакции ФЗ № 352-ФЗ от 30.11. 2011 г).

3.Досрочное погашение кредитов/ Банковские услуги. - 2011. - № 10. - С. 36

4.Клементьева В.А. Вопросы порядка гашения потребительских кредитов/ В.А Клементьева// Вестник Ульяновского государственного технического университета. - 2008. - № 4. - С. 60-61.

5.Когденко В.Г. Анализ средневзвешенной стоимости инвестированного капитала в системе анализа цепочки создания стоимости/ В.Г. Когденко// Экономический анализ: теория и практика. - 2010. - № 16. - С. 21-28

6.Кузьмин А.М. Свободный денежный поток/ А.М. Кузьмин, Е.А. Высоковская// Методы менеджмента качества. - 2011. - № 2.С. 21.

7.Морозкин Н.Д. Оценка максимальной суммы кредита в зависимости от графика платежа и льготного периода кредитования/Н.Д Морозкин// Финансы и бизнес. - 2010. - № 4. - С. 86-91.

8.Орлова Н.В., Новикова Н.А. Потребительский кредит: актуальные вопросы, образцы документов: Сам себе адвокат, № 29. - М.: Юрайт - Издат, 2007. - 177 с.

9.Полищук А.И. Точная модель потребительского кредита/ А.И. Полищук// Финансы и кредит. - 2009. - № 5. - С. 22-32.

0Министерство образования и науки Российской Федерации

Федеральное государственное бюджетное образовательное учреждение высшего профессионального образования

«Волгоградский государственный технический университет»

Факультет экономики и управления

Кафедра Экономика и финансы предприятий

ПОЯСНИТЕЛЬНАЯ ЗАПИСКА

к курсовой работе (проекту)

по дисциплине ______Деньги, кредит, банки_____________________________________

на тему____Кредитование юридических лиц Сбербанком РФ

Студент___________________________________________________________________

(фамилия, имя, отчество)

Группа________________________

Руководитель работы (проекта) ________________________ _____________________

Члены комиссии:

(подпись и дата подписания) (инициалы и фамилия)

_____________________ ____________________________

(подпись и дата подписания) (инициалы и фамилия)

_____________________ ____________________________

(подпись и дата подписания) (инициалы и фамилия)

Нормоконтролер ______________________________ _____________________________

(подпись, дата подписания) (инициалы и фамилия)

Волгоград 2015 г.

Введение.....................................................................................................................4

- Теоретические аспекты процесса банковского кредитования юридических лиц.........................................................................................................................................6

1.1 Механизм кредитования юридических лиц......................................................6

1.2 Управление процессом банковского кредитования.........................................7

1.3 Виды банковских кредитов юридическим лицам..........................................12

- Анализ банковского кредитования юридических лиц.....................................14

2.1 Анализ рынка кредитования юридических лиц.............................................14

2.2 История развития и общая характеристика Сбербанка РФ...........................17

2.3 Анализ кредитования юридических лиц Сбербанком РФ.............................19

- Проблемы банковского кредитования юридических лиц и пути их решения...............................................................................................................................22

Заключение...............................................................................................................27

Список литературы..................................................................................................30

Введение

Основным видом деятельности банков с точки зрения получения доходов является процесс кредитования. Доходы от кредитной деятельности - самая крупная составляющая часть банковской прибыли. В мировой практике до 40 % операционных доходов по активным операциям банков составляют проценты по кредитам, причем именно кредитование юридических лиц остается важным направлением деятельности банков.

Любое предприятие или организация стремится успешно развиваться и увеличивать свою продуктивную деятельность. Для этого требуется немалые материальные ресурсы. Именно поэтому кредиты юридическим лицам очень важны и крайне необходимы. Лишь в единичном случае можно отметить, когда какая-либо компания прогрессивно развивается без дополнительных привлечений заемных средств. Кредит помогает юридическому лицу твердо встать на ногу или поправить пошатнувшиеся сложившейся экономикой дела. Любое кредитное учреждение, в особенности банк, без сомнения считается основным партнером для предпринимателей, ведь оно помогает расширить деятельность предприятия и улучшить его положение на рынке, поэтому выбранная тема исследования актуальна.

Целью работы является исследование теоретических аспектов процесса кредитования юридических лиц, проведение анализа банковского кредитования юридических лиц, выявление проблем кредитования юридических лиц и разработать пути их решения.

Цель определила решение следующих задач:

- определить механизм кредитования юридических лиц;

- изучить управление процессом банковского кредитования;

- рассмотреть виды банковских кредитов юридическим лицам;

- проанализировать рынок кредитования юридических лиц;

- оценить за последние три года кредитование юридических лиц Сбербанком РФ;

- выявить проблемы банковского кредитования юридических лиц и пути их решения.

Объектом исследования является банковское кредитование юридических лиц.

Предметом исследования выступают организационно-экономические отношения в процессе разработки и реализации банковского кредитования юридических лиц.

Теоретической базой послужила научная литература многих ученых-экономистов, которые рассматривали вопросы кредитования юридических лиц: ргщк6щук. Научные статьи в периодических изданиях и публикации в электронных средствах массовой информации дают представления о новейших разработках в области финансового менеджмента и финансового анализа в банковской деятельности, а также освещают последние изменения, произошедшие в банковском секторе России.

Информационной базой выступили данные сайта Центрального Банка РФ, бюллетени банковской статистики, нормативные акты федеральных органов законодательной власти, финансовая отчетность Сбербанка России за 2012-2015 гг.

- Теоретические аспекты процесса банковского кредитования юридических лиц

1.1 Механизм кредитования юридических лиц

Современные банки имеют одну довольно распространенную на сегодняшний день услугу, которая приносит им неплохую прибыль - это кредит юридическим лицам. Так можно за довольно короткий промежуток времени собрать очень большое количество клиентов, которые смогут увеличивать доход финансового учреждения, погашая проценты своего кредита.

Кредит юридическим лицам - это одна из самых основных разработок современных кредитных организаций. Они постоянно работают над созданием различных специализированных программ, которые стали бы полезными для предпринимателей. Очень много юридических лиц сегодня берут кредиты для развития своего бизнеса, поэтому такие программы всегда будут полезными. Кредит современным юридическим лицам помогает выжить в условиях современной конкуренции.

Банк кредит всегда старается предоставлять только тем клиентам, которые убедили его в своей надежности. В противоположном случае финансовое учреждение откажется сотрудничать с юридическим лицом, которое вызывает у него определенные сомнения. Банк кредит для юридических лиц предоставит только в том случае, если убедится в том, что его деньги будут потрачены на прибыльный бизнес. Иначе нет смысла тратить их на то, что никогда не будет полезным. Поэтому человек должен переубедить банк в том, что его дело является успешным и прибыльным. Но это в том случае, если кредит берется для того, чтобы влить его в свое дело. В такой ситуации банк может взять под залог какое-то имущество своего клиента.

Когда залоговое имущество есть, и оно является довольно ценным как для клиента, так и для банка, то вполне можно рассчитывать на то, что банк даст вам кредит. Залог должен обязательно быть интересным банку, и он вносится как гарантия того, что кредит, который берет заемщик, будет со временем полностью погашен.

Кредит юридическим лицам без поручителей это вполне реальное явление сегодня. В некоторых ситуациях для того, чтобы оформить кредит юридическим лицам, необходимо участие высококлассного специалиста по кредитам. Такой кредитный брокер поможет выбрать самую подходящую и по всем параметрам выгодную кредитную программу. Услуги этого работника могут обойтись немо го дорого, но зато это спасет клиента от какого-то обмана и поможет более подробно разобраться во всех условиях, которые выставляет банк, который дает кредит.

Для того чтобы получить кредит любому человеку или юридическому лицу, нужно предоставить определенный пакет документов. Но в каждом случае этот пакет документов будет разным. Документы для кредита юридическому лицу могут иметь такой порядок: свидетельство о регистрации, также может понадобиться финансовая отчетность за два последних года и за последние полгода, отчет о финансовых результатах, отчет о движении средств, отчет о собственном капитале. Предприятия, которые существуют менее двух лет, должны предоставить все финансовые отчеты за период своего существования и много других документов.

Не все юридические лица хорошо разбираются в документации и поэтому им требуются помощник и при оформлении займа в банке. Помощь в кредите юридическим лицам является обязательным в том случае, если речь идет о большой сумме денег. Для этого существуют специальные кредитные брокеры. Они имеют большой опыт в этом деле и поэтому помогут каждому своему клиенту получить надежный кредит для вложения в свое дело.

Помощь в кредите юридическим лицам сегодня пользуется очень большой популярностью, потому что очень много современных банков предлагают насколько запутанные кредитные программы. Для того чтобы не попасть в довольно неприятную и в то же время не понятную ситуацию, современный человек имеет возможность воспользоваться помощью специалистов .

1.2 Управление процессом банковского кредитования

1) Этапы кредитования юридических лиц

Непосредственно кредитный процесс начинается со дня первой выдачи ссуды. Однако до этого момента и вслед за ним проходит целая полоса значительной работы, выполняемой как банком-кредитором, так и клиентом-заемщиком. Современная отечественная практика, когда кредиты нужны всем, начиная от предпринимателя и заканчивая правительством, не говоря уже о предприятиях и организациях, испытывающих острый кризис платежеспособности и нуждающихся в кредитной поддержке. Искать клиента, которому надо дать кредит, российскому коммерческому банку не приходится, клиент ищет банк, в котором можно было бы получить ссуду.

Таковы реальности современной экономики России, испытывающей острый кризис производства и финансов. Коммерческие банки не освобождаются в дальнейшем от другого более сложного этапа - этапа рассмотрения конкретного проекта. Неустойчивость экономической ситуации, инфляции требуют от российских банков особой осторожности и опыта оценки кредитоспособности клиента, объекта кредитования и надежности обеспечения, качества залога и гарантий. Аналитическая часть этого этапа представляет собой чрезвычайно ответственную задачу .

В российских коммерческих банках решение этой задачи, как правило, возлагается на кредитный отдел (управление). В отдельных банках выделяются специальные аналитические подразделения, функцией которых является всесторонняя оценка кредитуемого мероприятия. Заключение о возможности кредитования дается работнику, курирующему обслуживание данного клиента. В этом случае вся подготовительная работа возлагается на экономиста банка - он ведет предварительные переговоры, рассматривает представленную в банк документацию, готовит письменное заключение о возможности и условиях кредитования данного проекта, выписывает специальное распоряжение о выдаче кредита, собирает необходимые разрешительные подписи на кредитных документах и т.д. - в общем, выполняет всю аналитическую, техническую и организационную работу по соответствующему кредитному проекту. В небольших банках вся эта работа, как правило, концентрируется в одном отделе.

Довольно распространенной формой работы на данной предварительной стадии является принятие решений о кредитовании клиентов в пределах определенной компетенции работников банка. В этом случае кредитный проект на соответствующую сумму рассматривает, а также решает вопрос о возможности его кредитования только тот работник, которому предоставлено такое право соответствующими распоряжениями руководства банка.

Крупные кредиты, как правило, рассматриваются на кредитном комитете. К его заседанию прорабатываются все экономические и юридические вопросы, принимается окончательное решение по рассматриваемому вопросу, определяются конкретные условия кредитования.

Такова процедура данного подготовительного этапа. Вслед за ним наступает этап оформления кредитной документации. Работники банка оформляют кредитный договор, выписывают распоряжения по банку о выдаче кредита, заводят специальное досье на клиента - заемщика (кредитное дело).

На третьем этапе - этапе использования кредита осуществляется контроль за кредитными операциями: соблюдением лимита кредитования (кредитной линии), целевым использованием кредита, уплатой ссудного процента, полнотой и своевременностью возврата ссуд. На данном этапе не прекращается работа по оперативному и традиционному анализу кредитоспособности и финансовых результатов работы клиента, при необходимости проводятся встречи, переговоры с клиентом, уточняются условия и сроки кредитования .

2) Кредитная документация

Кредитная документация - это составляемые клиентом и банком документы, которые сопровождают кредитную сделку с момента обращения клиента в банк и до погашения ссуды.

К кредитным документам, составляемым клиентом, относятся:

Кредитная заявка;

Технико-экономическое обоснование;

Заявление на получение ссуды;

Финансовый отчет;

Отчет о движении кассовых поступлений;

Внутренние финансовые отчеты;

Внутренние управленческие отчеты;

Прогноз финансирования;

Налоговые декларации;

Бизнес-планы;

Срочные обязательства;

Договор о залоге (гарантийные письма, страховые полисы);

Сведения о заложенном имуществе.

Основываясь на общепринятой документации, предоставляемой клиентом для получения кредита, каждый банк сам определяет для заемщика пакет документов, наиболее отвечающий требованиям банка.

3) Оценка кредитоспособности заемщика

Для оценки кредитоспособности заемщика в банках проводят анализ количественных показателей и расчет коэффициентов, которые могут в той или иной мере характеризовать устойчивость финансового состояния клиента. При этом каждый банк вырабатывает свой набор показателей, по которым производят оценку финансового состояния потенциального заемщика. Система таких показателей должна отвечать двум основным критериям:

1) рассчитанные на базе показателей коэффициенты должны определять существенные (значимые) особенности деятельности предприятия;

2) эти коэффициенты должны в возможно меньшей степени дублировать друг друга.

4) Сущность кредитного договора

Одним из важнейших условий успешной пред-принимательской деятельности является возможность своевременного получения банковского кредита. Отношения клиента и банка при этом регулируются условиями кредитного договора.

По кредитному договору банк или иная кредитная организация (кредитор) обязуются предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты на нее. Кредитный договор в банковской практике называют еще договором банковской ссуды, используя термин "ссуда" как равнозначный словам "кредит" и "заем".

В отличие от договора займа по кредитному договору закон устанавливает особые требования к субъектам данного отношения. Кредитором может выступать только банк или иная кредитная организация. Если по договору займа возможна передача заемщику не только денег, но и заменимых вещей, то по договору банковского кредита допускается передача только определенной суммы денежных средств .

5) Обеспечение кредитов

Обеспечение возвратности кредита как принцип кредитования выражает необходимость защиты имущественных интересов банка при возможном нарушении заемщиком принятых на себя обязательств. Под формой обеспечения возвратности понимается форма гарантированных обязательств заемщика. Все обеспечивающие обязательства являются дополнительными к основному долгу заемщика. Они оформляются специальными документами, имеющими юридическую силу.

Законом «О банках и банковской деятельности» и Гражданским кодексом предусматривается, что исполнение основного обязательства заемщика может подкрепляться такими формами обеспечения, как залог, гарантия, поручительство, и другими способами, предусмотренными законами или договором.

Виды обеспечения, которые могут приниматься в расчет кредито-ром при принятии решения о выдаче долгосрочного кредита показаны на рис 1 .

Рис. 1 - Виды обеспечения кредита

1.3 Виды банковских кредитов юридическим лицам

Российские банки предлагают несколько кредитных продуктов, среди которых можно выбрать самый оптимальный, который будет в полном объеме удовлетворять потребности бизнеса в конкретный момент. Среди них имеются самые разные виды кредитования юридических лиц, каждый из которых обладает своим предназначением. Самыми распространенными и наиболее популярными считаются: инвестиционные, универсальные кредиты, кредитование текущей деятельности, коммерческой ипотеки, а также факторинга и лизинга.

Универсальные кредиты выделяются тем, что они не имеют каких-либо конкретных условий и могут быть использованы практически для любых потребностей, которые возникают при развитии бизнеса. С целью восполнения оборотных средств предприятий и для покупки основных средств юридические лица часто применяют кредитование, предназначенное для текущей деятельности. Для того, чтобы получить инвестиционный кредит, например, для нового или для развития уже действующего проекта, потребуется бизнес-план, четко обозначающий перспективы развития данного предприятия.

Также виды кредитования юридических лиц включают и коммерческую ипотеку, которая из-за ее условий сходна с привычной для многих жилищной ипотекой. Предприятию в подобном случае предоставляется кредит под залог недвижимости, а в качестве обеспечения кредита может рассматриваться не только уже имеющаяся в собственности недвижимость, но и те объекты, которые оформляются в кредит.

Очень часто предприятия используют такую услугу, как гарантия банка. Благодаря ей, когда бизнес по разным причинам не может производить выплаты по имеющимся долгам, то банк берет на себя обязательства погашения долга перед третьей стороной. Банковская гарантия в чем-то обладает сходством с факторингом, по которому банк также берет на себя образовавшийся долг и погашает его третьей стороне. В этом случае банк без участия клиента совершает взыскание средств .

Также получила распространение и финансовая аренда, которую еще называют - лизингом и благодаря которому юридическое лицу имеет возможность получать имущество в рассрочку. После того, как будут произведены все расчеты с лизинговой компанией, в лице которой может быть и банк, то используемое имущество становится собственностью предприятия.

Виды кредитования юридических лиц в своем перечне имеют и вариант срочного кредитования юридических лиц. Оно совершается на конкретный период для финансирования возникающих потребностей предприятия и различается, как кредитование: долгосрочное - до 2 и более лет, среднесрочное - до 1-2 года и краткосрочное - до 1 года. Размер кредитной суммы по нему будет зависеть не только от потребностей юридического лица, но и от его платежеспособности, банковской истории кредитования, на которую оказывают влияние имеющиеся вклады в банках, истории оплат по предыдущим кредитам и др.

Распространенным является и такой вид кредитования, как овердрафт. Он представляет из себя списание средств со счетов предприятия, превышающих остаток, с целью оперативного удовлетворения неотложных краткосрочных потребностей бизнеса. Благодаря этому овердрафт предоставляет возможность предприятию расходовать большее количество средств, чем то, которое находится на его счетах в банке. Предоставление подобной услуги банки производят для тех юридических лиц, которые уже завоевали у них положительную репутацию и в кредитоспособности которых они не сомневаются .

- Анализ банковского кредитования юридических лиц

2.1 Анализ рынка кредитования юридических лиц

В современных российских экономических условиях, в период преодоления кризиса национальной экономики первоочередной задачей является создание единого механизма управления, обеспечившего бы, в первую очередь, преодоление негативных явлений в экономике страны, а затем, - создание условий, необходимых для её нормального функционирования и развития как в области финансов, так и в области интенсификации производства, торговли, сельского хозяйства и других отраслей. Важную роль здесь призвано сыграть создание кредитного механизма, как элемента кредитной системы в целом, поскольку именно он является главным инструментом регулирования экономики в руках государства. Основанный на денежных и кредитных отношениях, он позволит наиболее быстро сконцентрировать огромные ресурсы в виде временно свободных денежных средств на центральных направлениях экономического и социального развития страны. Правильная организация функционирования кредитного механизма обеспечит эффективное перераспределение этих средств между секторами экономики.

Главным инструментом кредитного механизма, способным сконцентрировать временно свободные денежные средства на центральных направлениях экономического и социального развития страны, является кредитование юридических лиц. В настоящее время под "кредитованием юридических лиц" в первую очередь принято понимать "кредитование малого и среднего бизнеса". Ведь развитие малого и среднего бизнеса является залогом функционирования рыночной экономики.

Рынок кредитования малого и среднего бизнеса в 2012 году, по оценкам банковских аналитиков, вырос на 40-50% и достиг 60 млрд. долл. Но этот рынок только начинает активно развиваться, поэтому риски по таким кредитам банки оценивают весьма высоко, что и объясняет высокие проценты и жесткие условия получения денег.

Банки стараются обезопасить себя, требуя от компаний полной прозрачности их работы, обеспечения залога, а также безубыточной работы в течение определенного периода. Тем не менее, этот рынок является весьма интересным для банков в силу его высокой доходности - ставки по таким кредитам находятся на уровне 15-18% при значительных суммах самих кредитов .

Основными клиентами банков по программам кредитования малого и среднего бизнеса являются торговые компании, занимающиеся оптовой и розничной торговлей, затем идут компании, работающие на рынке услуг, и производственные предприятия.

Рис. 2 - Банки-лидеры по объему выданных кредитов малому и среднему бизнесу в 2013 году (в тыс. $)

Из рисунка 2 видно, что первое место по объему выданных кредитов малому и среднему бизнесу в 2013 году занимает Сбербанк (24604489 тыс. долл.), второе - Возрождение (1800000 тыс. долл.), третье - Уралсиб (1438881). Следует отметить, что Сбербанк занимает лидирующую позицию по всем показателям, причем с огромным отрывом.

В 2014 году кредиты стали доступнее, но они еще очень далеки до того, чтобы стать массовым продуктом. Даже программы господдержки кредитования коммерческими банками малого бизнеса не сильно улучшили ситуацию на рынке. Кредиты, выдаваемые по таким программам, хоть и предполагают компенсации первоначальных затрат на получение денег, но получить их по-прежнему довольно сложно. Положение на рынке кредитования малого и среднего бизнеса в 2014 году отражено на рисунке 3.

Рис. 3 - Банки-лидеры по объему выданных кредитов малому и среднему бизнесу в 2014 г. (в тыс. $)

На основании рисунка 3 можно сделать следующие выводы. Во-первых, следует отметить общий рост выдаваемых кредитов у всех банков. Так первая десятка лидеров увеличила объем выдаваемых с 29863550 тыс. долл. до 42884524, 8 тыс. долл., т.е. на 43%.

Во-вторых, следует сказать о лидерах по темпах роста. Первым здесь стал ВТБ 24, увеличивший объем кредитов с 105459 тыс. долл. в 2013 году до 779009 тыс. долл. в 2014 году, поднявшись тем самым в Рейтинге крупнейших банков на рынке малого и среднего бизнеса в 2013 -2014 гг. с 11 на 5 место. Второй - Росбанк, увеличивший объем кредитов малому и среднему бизнесу с 67700 тыс. долл. до 267200 тыс. долл., т. е. рост составил 294% .

Практическая невозможность получения кредитов подталкивает многие компании прибегать к альтернативе и использовать лизинг или факторинг, которые также активно развивались в 2014 году. Лизинговые программы позволяют компаниям приобретать в рассрочку производственные средства. Факторинг же дает возможность полностью обезопасить себя от неплатежей своих контрагентов, а условием для подписания факторингового соглашения для компаний является платежеспособность их партнеров.

Таким образом, факторинг может позволить себе даже компания, не обладающая материальным обеспечением.

В 2015 году рынок кредитования малого и среднего бизнеса продолжит развиваться. Следует ожидать появления большего количества участников этого рынка, а значит, усиления конкуренции и, как следствие, повышения лояльности к заемщикам, смягчения условий кредитования и снижения ставок по кредитам .

2.2 История развития и общая характеристика Сбербанка РФ

Сбербанк России является крупнейшим банком Российской Федерации и СНГ. Основанный в 1841 г. Сбербанк России сегодня - современный универсальный банк, удовлетворяющий потребности различных групп клиентов в широком спектре банковских услуг.

В 1987 году в рамках перестроечных реформ система Государственных трудовых сберегательных касс СССР была реорганизована, а вместо нее образован Банк трудовых сбережений и кредитования населения СССР — Сберегательный банк СССР, государственный специализированный банк по обслуживанию населения и юридических лиц.

Так начался новейший этап истории Сбербанка России. Уже в 1989 году в Дзержинском отделении Банка на Олимпийском проспекте в Москве был открыт первый банкомат. В том же году Сбербанк стал членом Всемирного института сберегательных банков. А после распада СССР только Сбербанк России продолжил свою деятельность; сберегательные банки в бывших союзных республиках либо полностью прекратили свое существование, либо заняли второстепенное положение в банковской системе своих стран.

В 1991 году общим собранием акционеров было принято решение об учреждении Акционерного коммерческого Сберегательного банка Российской Федерации, который продолжил полуторавековую историю российских сберегательных касс.

Сейчас его активы составляют более четверти банковской системы страны (27%), а доля в банковском капитале находится на уровне 26% (1 января 2013 г.). По данным журнала The Banker (1 июля 2012 г.), Сбербанк занимал 43 место по размеру основного капитала (капитала 1-го уровня) среди крупнейших банков мира.

Сбербанк занимает крупнейшую долю на рынке вкладов и является основным кредитором российской экономики. По состоянию на 1 января 2013 г., доля Сбербанка России на рынке частных вкладов составляла 48%, а его кредитный портфель включал в себя около трети всех выданных в стране кредитов (32% розничных и 31% корпоративных кредитов).

Сбербанк России обладает уникальной филиальной сетью: в настоящее время в нее входят 17 территориальных банков и более 19 100 подразделений по всей стране. Дочерние банки Сбербанка России работают в Казахстане, на Украине и в Беларуси. В соответствии со Стратегией развития, Сбербанк России расширил свое международное присутствие, открыв представительство в Германии и филиал в Индии, а также зарегистрировав представительство в Китае.

Реализация Стратегии развития позволит Банку укрепить позиции на российском рынке банковских услуг и достичь финансовых и операционных показателей, соответствующих уровню высококлассных универсальных мировых финансовых институтов .

На рис. 4 представлена существующая схема организационной структуры Сбербанка.

Рис. 4 - Организационная структура Сбербанка.

Общее собрание акционеров является высшим органом управления Банка. На Общем собрании акционеров принимаются решения по основным вопросам деятельности Банка. Перечень вопросов, относящихся к компетенции Общего собрания акционеров, определены федеральным законом «Об акционерных обществах» и Уставом Банка.

В соответствии с Уставом общее руководство деятельностью Банка осуществляет Наблюдательный совет.

Сбербанк России, несмотря на сложные условия и существенно возросшую нагрузку на Банк, его сотрудников и инфраструктуру, продолжает свою деятельность в полном объеме, предоставляя все виды услуг постоянным и новым клиентам, физическим и юридическим лицам, предприятиям крупного, малого и среднего бизнеса, работающим во всех отраслях экономики .

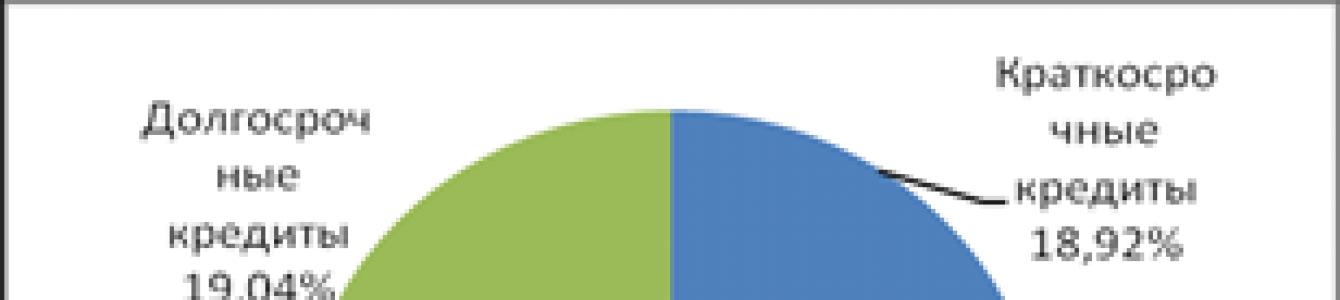

2.3 Анализ кредитования юридических лиц Сбербанком РФ

Динамика основных статей отчета о прибылях и убытках за 2013 год в сравнении с 2012 годом:

- чистый процентный доход сократился на 0,3%;

- чистый комиссионный доход увеличился на 10,0%;

- расходы по созданию резервов на возможные потери составили 86,6 млрд руб. против 387,3 млрд руб. за 2012 год;