В российской финансовой и банковской сфере особенно широко используются два определения – кредитная и банковская системы. Эти два понятия имеют существенные отличия, несмотря на то, что могут показаться схожими.

В отличие от кредитной, под банковской системой понимают не совокупность нескольких банковских организаций, а объединение в одну большую группу таких структур, как Центральный банк, подразделения зарубежных банков, открытых в России.

Что такое банковская система

На законодательном уровне в России были установлены понятие и структура банковской системы РФ. Главное Российское банковское отделение – ЦБ РФ имеет несколько подразделений. Каждое из них является довольно значимым и отдельным звеном в структуре. К таким звеньям можно отнести различные филиалы иностранных банков, а также отделения российских организаций.

Ни одна организация, осуществляющая деятельность в группе кредитных учреждений, не может стремиться к получению выгоды и прибыли, поскольку это будет считаться нарушением закона. Это относится ко всем подразделениям банковской структуры. Могут создаваться группы из кредитных организаций и холдингов.

Основные признаки:

- наличие единых элементов, направленных на достижение определенных целей;

- особые свойства, имеющие значение в банковской деятельности;

- взаимозаменяемость различных элементов;

- высокая динамичность;

- закрытый тип ведения дел;

- саморегуляция.

К элементам данной системы можно отнести и специализированные структурные финансовые элементы, выполняющие множество функций, но при этом не имеют статуса и лицензии банка. Основной характерной особенностью главного российского банка считается то, что он выполняет две, очень важные функции – берет на себя все задачи хозяйствующего органа, но также является и государственным учреждением. Это накладывает на его деятельность определенные полномочия и особенности. Несмотря на то что ЦБ РФ считается государственным органом, он не является источником исполнительной власти.

Банковская система РФ – ее структура и основные особенности

Специалистами была выделена структура банковской системы РФ:

- эмиссионный, центральный российский банк , выполняющий все основные функции;

- коммерческие отделения, выполняющие особые специальные функции, а также универсальные и сберегательные. Нередко на рынке встречаются инвестиционные и ипотечные организации;

- дополнительные, самостоятельные организации – ломбарды, страховые компании.

Главной финансовой организацией страны, которая является хранилищем резервов коммерческих учреждений, является ЦБ России. Он не только берет на себя функции кредитора, но и преследует очень важную цель, осуществляет организацию и исполнение взаимовычетов по всем денежным обязательствам.

Также, следует заметить, что входит в структуру банковской системы РФ:

- Основной, центральный управленческий аппарат.

- Учреждения, расположенные в разных регионах страны.

- Центры по ведению расчетов, кассовые центры.

- Центры вычислений и документации.

- Полевые учреждения.

- Учебные заведения и учреждения, обеспечивающие безопасность.

Наличие функциональной структуры обеспечивает существование некоторых обособленных заведений. К числу таких относится, например, Департаменты управления.

Функциональная кредитная система: структура и особенности

Под определением функциональной системы следует понимать выделение в отдельную группу предоставляемых банками кредитных услуг. Сюда можно отнести потребительские, коммерческие и ипотечные займы не только гражданам, но и юридическим лицам.

Каждый вид кредита имеет свои особенности и является частью структуры:

- Коммерческий – выдается при совершении определенных торговых операций в том случае, если требуется отсрочить платеж по товарам поставщику. Выдается счет – фактура или вексель.

- Потребительский – небольшой займ, выдаваемый населению на нужды, например, на приобретение товаров.

- Ипотечный – ссуда, выдаваемая на длительный срок для приобретения недвижимости. Может выдаваться под залог. Данный вид кредита может быть получен только в специализированном учреждении.

- Налоговый – отсрочка, выдаваемая государством для того, чтобы налогоплательщик имел возможность погасить задолженность.

- Государственный – некоторую часть займов выдает государство, которое является не только гарантом обеспечения и соблюдения прав всех сторон, но и кредитором. Также оно может выступать в роли заемщика средств.

Центральный аппарат – ЦБ РФ регулирует деятельность всех организаций, выдаваемых населению кредиты и займы как краткосрочные, так и долгосрочные.

Основные понятия и структура институциональной системы

В кредитной сфере свою деятельность осуществляют различные организации. Их совокупность считается действующей институциональной системой. Структура такой системы выглядит так:

- Центробанк;

- цельная банковская группа, включающая в себя – организации, предоставляющие населению услуги по ипотеке, сбережению средств;

- небанковские учреждения – ломбарды, страховые компании.

Основу структуры составляют кредитные учреждения, осуществляющие деятельность, основанную на размещении и привлечении денег. Они могут быть банковскими и небанковскими. Главной частью системы считают подразделения банков, действующих в России. Они составляют собой определенную группу, при этом деятельность таких банков осуществляется в соответствии с нормами действующего общего механизма.

Базовые элементы банковской системы РФ

К первоначальным и важнейшим составляющим системы в России можно отнести внутреннюю инфраструктуру финансовых организаций, кредитные подразделения, а также нормы и законы, изданные с целью регулирования деятельности. В России для осуществления основных функций банки используют некоторые услуги, определенные банковской инфраструктурой.

Никакой банк или кредитная организация не могли бы осуществлять свою деятельность без существования таких институтов, как:

- распространенные системы для осуществления платежей не только по России, но и по всему миру – Виза и MasterCard;

- организации, занимающиеся страхованием клиентских вкладов, обеспечивающие сохранность всех денег, вложенных в банк;

- проведение независимой проверки и составление аудиторского отчета;

- консультации по юридическим вопросам, в частности, в сфере ведения деятельности на финансовом рынке;

- отделения по подготовке и переподготовке специалистов.

В Конституции России и законе, изданном для регулирования банковской деятельности, указаны правила, обязательные для соблюдения всеми банковскими организациями.

Трехуровневая модель системы

После принятия в России закона «О кредитных потребительских кооперативах», банки приобрели основные черты трехуровневой системы:

- Первый, верхний уровень: Главное Российское отделение банка – ЦБ. Сюда же можно включить главное управление и департамент, а также центры по производству расчетов, национальные отделения.

- Второй уровень, средний: организации, имеющие право на деятельность в сфере коммерции. В частности, они осуществляют операции с финансами. Сюда же входят те организации, которые осуществляют свою деятельность обособленно.

- Третий, нижний уровень: потребительские и сельскохозяйственные кооперативы.

Разделение по уровням произведено для того, чтобы система работала слаженно, а каждое отделение выполняло свои функции.

Классификация российских банков по выполняемым функциям

Выделить определенную классификацию можно, распределив все виды банков и кредитных организаций по выполняемым им функциям и форме осуществления деятельности:

- в соответствии с выполняемым функциями – эмиссионные организации, банки с депозитными счетами, коммерческие отделения;

- по форме ведения дел с точки зрения права – ЗАО и ОАО;

- по форме собственности – выделяют частные и государственные. Существует также иной тип – смешанные банки;

- по типу проводящихся операций – осуществляющие специализированные операции, или же универсальные банки;

- в зависимости от того, какие операции выполняются, банки могут быть — специализированные, универсальные;

- по действующим филиалам и их количеству – без филиала или с филиалами;

- по типу обслуживания и отрасли – общие, национальные, международные.

Деятельность различных служб и агентств, входящих в состав структуры необходима для обеспечения жизнедеятельности банков.

Исторические особенности создания системы и ее становления

Структура банковской системы России была создана исторически, поскольку без четкой организации деятельности работа банков невозможна. Развитие происходило в течение долгого времени. Можно выделить несколько пройденных этапов:

- Создание развитой, полной системы, состоящей из нескольких крупных, специализированных банков.

- Создание правовой основы, издание законов, регулирующих банковскую деятельность.

- Изменение законов, связанное с развалом СССР и формирование полноценной банковской системы, состоящей из двух уровней – ЦБ РФ и коммерческих отделений.

Так, в процесс формирования структуры были пройдены разные этапы, спады и подъемы:

- активное развитие и улучшение системы;

- дестабилизация;

- возникновение глобального кризиса в системе;

- период восстановления;

- улучшение деятельности, развитие структуры в условиях мирового, масштабного кризиса в экономике.

Высокая инфляция поспособствовала развитию банковской системы, в частности, кредитных учреждений. При этом долгосрочное кредитование не осуществлялось, поскольку проценты по кредитам, даже высокие, не покрывали инфляцию. Одновременно с созданием законов до развала СССР многие крупные банки стали основной формирующейся системы.

Структурные подразделения банковской системы – кредитные и финансовые учреждения

По своей сути, банковская система является основным элементом различных объединений. Составляющие системы:

- Союзы и подразделения организаций, введенные в группу «кредитные»: могут осуществлять любую финансовую деятельность, не преследуя при этом цель получения прибыли.

- Банки международного уровня: открытые на территории России международные банки являются самостоятельными, поскольку, в соответствии с заключенными договорами, они могут осуществлять свою деятельность, не согласовывая ее с Центробанком.

Некоторые организации и кредитные учреждения в свою очередь являются частью системы и могут быть учреждениями национального ранга.

Основные структурные элементы банковской системы

В процессе развития банковской инфраструктуры для нормализации деятельности были выделены следующие элементы:

- Правовые акты, нормы, направленные на регулирование деятельности, определение статуса организации. Без оформления юридических документов, в том числе и лицензии, банк не может осуществлять деятельность. В противном случае может быть зафиксировано нарушение законодательства.

- Для защиты собственных и клиентских интересов действуют определенные законодательные нормы. Так, коммерческие банки должны самостоятельно устанавливать правила ведения деятельности. Это зачастую не лучшим образом влияет на работу и приводит к ошибкам.

- Обработка получаемых данных на компьютере, создание базы для анализа данных. Это необходимо для того, чтобы наладить рабочий процесс.

- Подразделения банка, структура управления.

К внешней структуре банка относится кадровое, информационное и научное обеспечение.

Основные сектора структуры

Банковская структура также делится на несколько секторов. Такое разделение необходимо для повышения эффективности работы и создания новых направлений, которые позволят упростить деятельность. Существуют три сектора в системе:

- организации, выдающие потребительские кредиты;

- лизинговые институты;

- земельные банковские организации.

Банковскую систему, прежде всего, образуют сами банки. Они могут осуществлять свою деятельность и успешно развиваться только в тесном взаимодействии с другими структурными элементами, к которым, в первую очередь, можно отнести банковскую инфраструктуру.

Банковская система Российской Федерации - это совокупность взаимосвязанных элементов, которая включает Центральный банк, кредитные организации, состоящие из коммерческих банков и других кредитно-расчетных учреждений, иногда объединенных в рамках холдингов, а также банковскую инфраструктуру и банковское законодательство. Федеральный закон от 2 декабря 1990 г. «О банках и банковской деятельности» определяет понятие банковской системы следующим образом: банковская система РФ включает Банк России, кредитные организации, а также филиалы и представительства иностранных банков.

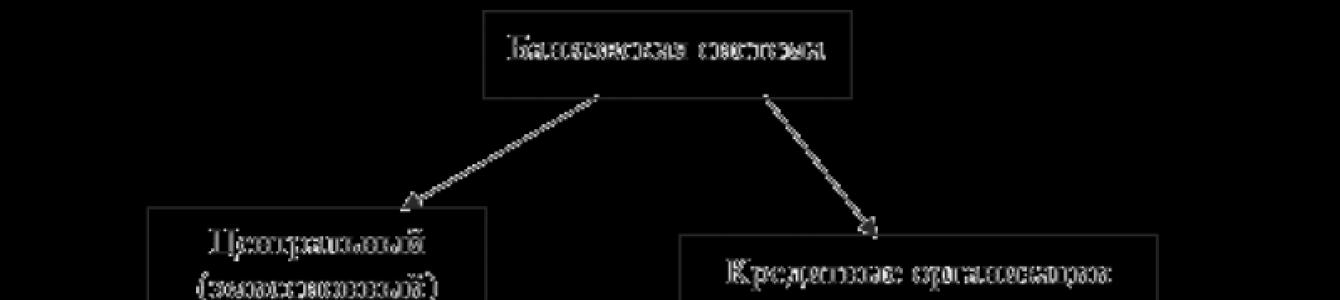

Российская банковская система имеет двухуровневую структуру. Первый уровень представлен Центральным банком РФ. Второй уровень включает банки и небанковские кредитные организации, а также филиалы и представительства иностранных банков.

К первому уровню относится Центральный банк РФ, род функций и полномочий которого отличают его от других банков. Прежде всего это установление и методическое обеспечение правил совершения и учета банковских операций, выпуск наличных денег (эмиссия), организация платежного оборота, лицензирование банковской деятельности и надзор за всеми кредитными организациями, регулирование банков и иных кредитных организаций посредством учетной, резервной политики и установления для них обязательных экономических нормативов. Благодаря своему функциональному предназначению Центральный банк РФ занимает особое место в банковской системе.

Второй уровень банковской системы включает в себя кредитные организации. К ним относятся: банк и небанковская кредитная организация, российские банки с иностранным капиталом или филиалы иностранных банков. Основное предназначение кредитных организаций - это проведение банковских операций по кредитному, расчетно-кассовому и депозитному обслуживанию клиентов и субъектов экономических отношений.

Банковская система России была создана с принятием 2 декабря 1990 года двух законов Российской Федерации: «О Центральном Банке РСФСР (Банке России)» и «О банках и банковской деятельности в РСФСР».

Состав банковской системы России :

· Центральный Банк РФ (Банк России);

· кредитные организации;

· филиалы и представительства иностранных банков.

Центральный Банк РФ является главным банком Российской Федерации. Правовое положение Банка России и его взаимоотношения с банками и другими кредитными организациями определяются тем, что, с одной стороны, Банк России наделен широкими - властными полномочиями по управлению денежно-кредитной системой Российской Федерации, а с другой стороны, Банк России - юридическое лицо, вступающее в определенные гражданско-правовые отношения с банками и другими кредитными организациями.

К числу основных целей и функций Банка России в соответствии с Конституцией РФ (ст. 75) и Законом о нем (статьи 3 и 4) относятся:

· защита и обеспечение устойчивости рубля, в том числе его покупательной способности и курса по отношению к иностранным валютам;

· развитие и укрепление банковской системы Российской Федерации;

· во взаимодействии с Правительством Российской Федерации разработка и проведение единой государственной денежно-кредитной политики, направленной на защиту и обеспечение устойчивости рубля;

· монопольное осуществление эмиссии наличных денег и организация их обращения;

· осуществление валютного регулирования и валютного контроля и др.

Банк России осуществляет банковское регулирование и надзор за деятельностью банков и других кредитных организаций, принимает меры по защите интересов вкладчиков; для обеспечения стабильности банковской системы создает страховой фонд за счет обязательных отчислений кредитных организаций.

Банк России имеет право:

предоставлять российским и иностранным кредитным организациям, Правительству РФ кредиты на срок не более одного года под обеспечение ценными бумагами и другими активами;

· совершать широкий круг других банковских операций, обслуживая не только кредитные организации, но и представительные и исполнительные органы государственной власти, органы местного самоуправления, их учреждения и организации, государственные внебюджетные фонды, воинские части, военнослужащих, служащих Банка России, а также иных лиц, в случаях, предусмотренных федеральными законами;

· предъявлять в арбитражный суд иски о ликвидации юридических лиц, осуществляющих без лицензии банковские операции.

В соответствии с законодательством Банк России осуществляет контроль за законностью и целесообразностью создания банков и небанковских кредитных организаций. Указанный контроль осуществляется в процессе рассмотрения вопроса о регистрации кредитной организации, выдаче и отзыве лицензии на право совершения банковских операций как в рублях, так и в иностранной валюте.

Кредитная организация - это юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) Центрального банка РФ (Банка России) имеет право осуществлять банковские операции.

Кредитной организации запрещается заниматься производственной, торговой и страховой деятельностью.

Кредитные организации подразделяются на две группы - банки и небанковские кредитные организации.

Банки - это такие кредитные организации, которые имеют исключительное право осуществлять следующие банковские операции:

Привлечение во вклады денежных средств физических и юридических лиц;

Размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности (кредитование);

Открытие и ведение банковских счетов физических и юридических лиц.

Небанковские кредитные организации - это такие кредитные организации, которые имеют право осуществлять отдельные банковские операции, предусмотренные законодательством. Сочетание этих операций устанавливает Банк России.

Иностранным является банк , признанный таковым по законодательству иностранного государства, на территории которого он зарегистрирован.

Размер (квота) участия иностранного капитала в банковской системе страны устанавливается федеральным законом по предложению Правительства Российской Федерации, согласованному с Банком России.

Банковское право Рождественская Татьяна Эдуардовна

6. Банковская система Российской Федерации

В настоящее время в Российской Федерации, как и в большинстве стран мира, существует двухуровневая банковская система.

Часть 1 ст. 2 Закона о банках содержит положение о том, что банковская система Российской Федерации включает в себя Банк России (верхний уровень), кредитные организации, а также филиалы и представительства иностранных банков (нижний уровень). Под иностранным банком понимается банк, признанный таковым по законодательству иностранного государства, на территории которого он зарегистрирован.

В Законе избран узкий подход к определению элементов банковской системы: к ней относятся только субъекты, наделенные правом непосредственно осуществлять банковские операции (за исключением представительств иностранных банков).

Закон о банках упоминает также банковские группы, банковские холдинги, союзы и ассоциации кредитных организаций.

Банковской группой признается не являющееся юридическим лицом объединение кредитных организаций, в котором одна (головная) кредитная организация оказывает прямо или косвенно (через третье лицо) существенное влияние на решения, принимаемые органами управления другой (других) кредитной организации (кредитных организаций). Под существенным влиянием здесь понимаются возможность определять решения, принимаемые органами управления юридического лица, условия ведения им предпринимательской деятельности по причине участия в его уставном капитале и (или) в соответствии с условиями договора, заключаемого между юридическими лицами, входящими в состав банковской группы и (или) в состав банковского холдинга, назначать единоличный исполнительный орган и (или) более половины состава коллегиального исполнительного органа юридического лица, а также возможность определять избрание более половины состава совета директоров (наблюдательного совета) юридического лица.

Банковским холдингом признается не являющееся юридическим лицом объединение юридических лиц с участием кредитной организации (кредитных организаций), в котором юридическое лицо, не являющееся кредитной организацией (головная организация банковского холдинга), имеет возможность прямо или косвенно (через третье лицо) оказывать существенное влияние на решения, принимаемые органами управления кредитной организации (кредитных организаций).

Союзами и ассоциациями являются не преследующие цели извлечения прибыли объединения кредитных организаций (некоммерческие организации), создаваемые для защиты и представления интересов своих членов, координации их деятельности, развития межрегиональных и международных связей, удовлетворения научных, информационных и профессиональных интересов, выработки рекомендаций по осуществлению банковской деятельности и решению иных совместных задач кредитных организаций. Союзам и ассоциациям кредитных организаций запрещается осуществление банковских операций.

Согласно ст. 2 Закона о банках указанные структуры (банковские группы, банковские холдинги, союзы и ассоциации кредитных организаций) не входят непосредственно в банковскую систему РФ, однако в литературе высказываются и другие точки зрения.

Контрольные вопросы

1. Сформулируйте особенности банковского права.

2. Что понимается под банковским правом?

3. Что является предметом правового регулирования банковского права?

4. Назовите основные методы правового регулирования, присущие банковскому праву.

5. Перечислите источники банковского права.

6. Перечислите основные федеральные законы, регулирующие банковские правоотношения.

7. Дайте общую характеристику Федеральному закону «О Центральном банке Российской Федерации (Банке России)».

8. Дайте общую характеристику Федеральному закону «О банках и банковской деятельности».

9. Какие нормативно-правовые акты принимает Банк России?

10. Какова роль норм международного права в регулировании банковской деятельности в Российской Федерации?

11. Какие элементы входят в банковскую систему РФ?

12. Что понимается под банковской группой? банковским холдингом?

Данный текст является ознакомительным фрагментом. Из книги Финансы и кредит автора Шевчук Денис Александрович34. Банковская система РФ Банки - одно из центральных звеньев системы рыночной структуры. Развитие их деятельности - необходимое условие создания реального рыночного механизма. Устойчивость банков существенно влияет на эффективность экономики страны. Двухуровневая

Из книги Финансы и кредит. Учебное пособие автора Полякова Елена Валерьевна5.1. Пенсионный фонд Российской Федерации Государственные внебюджетные фонды - это форма перераспределения и использования финансовых ресурсов, привлекаемых государством для финансирования некоторых общественных потребностей и комплексно расходуемых на основе

Из книги Государственные и муниципальные финансы: конспект лекций автора Новикова Мария ВладимировнаЛЕКЦИЯ № 2. Бюджетная система Российской Федерации Бюджетная система представляет собой совокупность бюджетов различных уровней, взаимосвязанных между собой. Структура бюджетной системы основывается на форме государственного устройства. Существуют две формы

Из книги Учет и налогообложение расходов на страхование работников автора Никаноров П ССтатья 8. Медицинское страхование граждан Российской Федерации за границей и иностранных граждан на территории Российской Федерации (в ред. Закона РФ от 02.04.1993 № 4741-1) Медицинское страхование граждан Российской Федерации, находящихся за рубежом, осуществляется на основе

автора1.5. Уведомление Пенсионного фонда Российской Федерации, Фонда социального страхования Российской Федерации и фондов обязательного медицинского страхования о создании филиала В соответствии с п. 8 ст. 243 НК РФ обособленные подразделения, имеющие отдельный баланс,

Из книги Механизм уплаты налогов при многоуровневой структуре организации автора Мандражицкая Марина ВладимировнаСтатья 208. Доходы от источников в Российской Федерации и доходы от источников за пределами Российской Федерации 1. Для целей настоящей главы к доходам от источников в Российской Федерации относятся:1) дивиденды и проценты, полученные от российской организации, а также

Из книги Оптимизация налогообложения: рекомендации по и уплате налогов автора Лермонтов Ю МПостановление Пленума ВАС РФ от 14.02.2008 № 14 О внесении дополнений в постановление Пленума Высшего Арбитражного Суда Российской Федерации от 12.03.2007 № 17 “О применении Арбитражного процессуального кодекса Российской Федерации при пересмотре вступивших в законную силу

автора Бурханова Наталья38. Хозяйство Российской Федерации Российская Федерация является крупнейшей суверенной республикой, обладающей огромным природным, экономическим и научным потенциалом.Россия имеет очень сложную структуру.Хозяйство страны – это совокупность материальной и

Из книги Экономическая география автора Бурханова Наталья41. Машиностроение в Российской Федерации Машиностроение является одной из ведущих отраслей экономики России, состоящих из большого количества подотраслей и производства.В России в последние годы ситуация в машиностроительном комплексе является кризисной.В России

Из книги Экономическая география автора Бурханова Наталья45. Недра Российской Федерации В соответствии с Законом о недрах (в ред. федеральных законов от 15.04.2006 г. № 49–ФЗ) недра являются частью земной коры, расположенной ниже почвенного слоя, а при его отсутствии – ниже земной поверхности и дна водоемов и водотоков,

автораПриложение 14 СВИДЕТЕЛЬСТВО о постановке на учет российской организации в налоговом органе по месту нахождения на территории Российской

Из книги Организация бизнеса с нуля. С чего начать и как преуспеть автора Семенихин Виталий ВикторовичПриложение 21 УВЕДОМЛЕНИЕ о регистрации юридического лица в территориальном органе Пенсионного фонда Российской Федерации по месту нахождения на территории Российской

Из книги Экономическая теория: конспект лекций автора Душенькина Елена Алексеевна2. Банковская система Банковская система – совокупность банков, обслуживающих соответствующие кредитные отношения.Банковская система Российской Федерации состоит из двух уровней:1) Банк России (Центральный банк Российской Федерации – ЦБ РФ);2) коммерческие банки:а)

Из книги Политэкономия войны. Как Америка стала мировым лидером автора Галин Василий Васильевич Из книги Бюджетное право автора Пашкевич Дмитрий16. Государственный долг Российской Федерации Государственным долгом РФ признаются ее обязательства перед физическими и юридическими лицами, иностранными государствами, международными организациями и иными субъектами международного права, в том числе обязательства

Из книги Бюджетное право автора Пашкевич Дмитрий31. Бюджеты субъектов Российской Федерации В соответствии с положениями, закрепленными в ст. 15 БК РФ, бюджет субъекта РФ (региональный бюджет) – это форма образования и расходования денежных средств в расчете на финансовый год, предназначенных для исполнения расходных

Современная банковская система России создана в результате реформирования государственной кредитной системы, сложившейся в период централизованной плановой экономики , основные элементы которой были рассмотрены в гл. 7. Банки в РФ создаются и действуют на основании Федерального закона от 2 декабря 1990 г. № 395-1 «О банках и банковской деятельности» (в ред. от 21. 03. 02)[СЗ РФ. 1996. № 6. Ст. 492; 1998. № 31. Ст. 3829; 1999. № 28. Ст. 3459; Ст. 3469; 2001. № 26. Ст. 2586; № 33 (ч. 1). Ст. 3424; 2002. № 12. Ст. 1093.], в котором дано определение кредитных организаций и банков, перечислены виды банковских операций и сделок , установлен порядок создания, ликвидации и регулирования деятельности кредитных организаций и т. п. В действующем законодательстве закреплены основные принципы организации банковской системы России, к числу которых относятся следующие: двухуровневая структура, осуществление банковского регулирования и надзора центральным банком, универсальность деловых банков и коммерческая направленность их деятельности.

Принцип двухуровневой структуры реализуется путем четкого законодательного разделения функций центрального банка и всех остальных банков. Центральный банк РФ как верхний уровень банковской системы выполняет функции денежно-кредитного регулирования, банковского надзора и управления системой платежей и расчетов в стране.

Он может проводить банковские операции, необходимые для выполнения данных функций, только с российскими и иностранными кредитными организациями, а также с Правительством РФ , представительными и исполнительными органами государственной власти , органами местного самоуправления , государственными внебюджетными фондами, воинскими частями. Банк России не имеет права осуществлять банковские операции с юридическими лицами , не являющимися кредитными организациями, и с физическими лицами (кроме военнослужащих и служащих Банка России). Он не может прямо выходить на банковский рынок , предоставлять кредиты непосредственно предприятиям и организациям и не должен участвовать в конкуренции с коммерческими банками.

Коммерческие банки и другие кредитные организации образуют второй, нижний уровень банковской системы . Они осуществляют посредничество в расчетах, кредитовании и инвестировании, но не принимают участия в разработке и реализации денежно-кредитной политики, а ориентируются в своей работе на установленные Банком России параметры денежной массы, ставок процента, темпов инфляции и т. п. В процессе своего функционирования эти банки должны выполнять нормативы и требования Банка России по уровню капитала , созданию резервов и др. Для административно-командной системы была характерна одноуровневая банковская система, когда один банк (Госбанк СССР) определял объем и структуру денежной массы в обращении, т. е. выполнял функции денежно-кредитного регулирования, и осуществлял кредитование народного хозяйства, устанавливая порядок и условия выдачи и погашения кредитов предприятиям различных отраслей.

Принцип осуществления банковского регулирования и надзора центральным банком находит свое отражение в том, что в РФ органом банковского регулирования и надзора является Центральный банк РФ. В большинстве же европейских стран полномочия по банковскому регулированию переданы специальным органам банковского надзора: Банковской комиссии во Франции, Федеральному ведомству по контролю кредитной деятельности в Германии, Ведомству по финансовым услугам в Великобритании и т. п. Банк России как регулирующий орган устанавливает правила проведения банковских операций, бухгалтерского учета и отчетности для кредитных организаций, предельные величины рисков и другие пруденциальные нормы банковской деятельности. Он же осуществляет надзор за соблюдением установленных норм и правил, проводит инспекционные проверки банков и небанковских кредитных организаций. Банк России выступает лицензирующим органом по отношению к кредитным организациям: выдает и отзывает лицензии на осуществление банковских операций, регистрирует филиалы банков на территории РФ, выдает разрешения на открытие заграничных филиалов, а также на участие в капитале кредитных организаций-нерезидентов.

Наряду с Банком России регулирование деятельности банков как юридических лиц осуществляют и другие государственные органы . Так, взаимодействие банков на рынке банковских услуг, развитие конкуренции между ними является объектом регулирования со стороны Министерства РФ по антимонопольной политике и поддержке предпринимательства. Работа банков на рынке ценных бумаг регулируется и контролируется Федеральной комиссией по рынку ценных бумаг . Кроме того, банки как налогоплательщики попадают под регулирующее воздействие Министерства финансов РФ и Министерства РФ по налогам и сборам, а как агенты валютного контроля они взаимодействуют с Государственным таможенным комитетом РФ и Министерством внешнеэкономических связей РФ. Однако все эти ведомства в большинстве своем не устанавливают для банков особых норм и требований, а регулируют их деятельность в общем порядке так же, как и любых других юридических лиц. Регулирующее воздействие Банка России носит особый характер, распространяется только на банки, что связано с их исключительной ролью в экономике и необходимостью обеспечения устойчивой работы для функционирования платежной системы, а также сохранности сбережений и денежных резервов.

Принцип универсальности российских банков означает, что все действующие на территории РФ банки обладают универсальными функциональными возможностями, иными словами, имеют право осуществлять все предусмотренные законодательством и банковскими лицензиями операции - краткосрочные коммерческие и долгосрочные инвестиционные. В законодательстве не отражена специализация банков по видам их операций.

Универсальный статус банков позволяет снижать риски за счет диверсификации услуг, обеспечивает комплексное обслуживание предприятий, максимальный учет специфики каждой группы клиентов при разработке новых банковских продуктов. Вместе с тем универсальный статус банков таит в себе опасность в виде консервации неэффективной структуры банковских продуктов, поскольку создает возможность компенсировать низкую рентабельность одних услуг высокой доходностью других. Выполнение одним банком коммерческих и инвестиционных услуг обостряет так называемый «конфликт интересов» между ним и клиентами, что повышает значение систем внутреннего контроля в таких банках. Однако в настоящее время признано, что универсальный статус банков отвечает базовым потребностям российской экономики и обеспечивает благоприятные условия для развития банковской системы, адекватной потребностям экономического роста.

Принцип коммерческой направленности банков второго уровня выражается в том, что согласно законодательству основной целью деятельности банков и кредитных организаций в РФ является получение прибыли . В гл. 6 было показано, что во многих странах наряду с коммерческими существуют и некоммерческие кредитные организации (например кооперативные банки), которые в качестве своей цели не ставят получение прибыли, а создаются для удовлетворения потребностей своих участников в финансовых услугах.

Посредничество в кредите и инвестировании могут осуществлять и государственные банки, у которых главная цель не заключается в получении прибыли. В РФ Закон «О банках и банковской деятельности» допускает создание кредитных организаций и банков только как коммерческих организаций , работающих исключительно ради получения прибыли.

Современная банковская система России включает в себя Банк России, кредитные организации, филиалы и представительства иностранных банков. Следует еще раз обратить внимание на то, что законодательство узко трактует понятие кредитной организации, понимая под ней юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) Центрального Банка РФ имеет право осуществлять банковские операции, предусмотренные законодательством.

Все кредитные организации, имеющие лицензию Банка России, включаются в состав банковской системы РФ. При этом, как уже отмечалось в гл. 7, по Закону «О банках и банковской деятельности» в РФ возможно создание кредитных организаций двух видов: банки и небанковские кредитные организации. В свою очередь последние могут быть трех типов: расчетные, депозитно-кредитные и небанковские кредитные организации инкассации.

Таким образом, в настоящее время в РФ существуют практически две группы кредитных организаций: входящие в банковскую систему, которые, исходя из содержания их деятельности, можно назвать банками с ограниченным кругом операций, и не включенные в состав банковской системы (кредитные кооперативы, кредитные союзы, ломбарды, факторинговые, лизинговые фирмы и т. п.). Вторую группу кредитных организаций иногда называют парабанковскими (похожими на банковские).

Банк согласно российскому законодательству - это кредитная организация, которая имеет исключительное право в совокупности осуществлять следующие банковские операции:

- привлекать во вклады денежные средства физических и юридических лиц;

- размещать эти средства от своего имени и за свой счет на условиях возвратности, платности и срочности;

- открывать и вести банковские счета физических и юридических лиц.

В соответствии с принципом универсальности все российские банки могут развиваться как универсальные. Несмотря на то что некоторые банки приняли названия «инновационный банк», «ипотечный банк», «сельскохозяйственный банк», «муниципальный банк», все они в настоящее время подчиняются единым нормам банковского законодательства. Банк России предъявляет к ним одинаковые требования, для всех установлены единые нормативы, регулирующие их деятельность (за исключением Сбербанка России). Универсальный статус не исключает возможности добровольной специализации банков на отдельных операциях или видах деятельности. Добровольная специализация предполагает, что всю ответственность за решения по выбору сфер деловой активности несут сами банки и их учредители. Следует обратить внимание, что муниципальными банками в России, как правило, называют банки, в капитале которых участвуют либо исполнительные органы субъектов РФ , либо местные органы власти . Однако в отличие от зарубежных муниципальных (коммунальных, городских) банков все российские банки, даже если их капитал сформирован за счет собственности и средств бюджетов субъектов РФ или местных бюджетов , действуют на принципах обществ с ограниченной ответственностью (акционерных обществ), и местные органы власти никакой дополнительной ответственности и дополнительных обязательств по отношению к этим банкам не принимают. Иными словами, все так называемые муниципальные банки работают как банки, главной целью которых является получение прибыли, а не финансовое обеспечение социально значимых проектов.

Банковские группы . Особенность современной банковской системы России заключается в преобладании в ней мелких и средних банков, в то время как в основных отраслях национальной экономики по-прежнему господствуют крупные предприятия, требующие больших объемов внешнего финансирования. Одним из возможных путей преодоления противоречия между структурами банковской системы и реального сектора экономики является создание банковских групп и банковских холдингов, что предусмотрено действующим законодательством.

Банковская группа - это не являющееся юридическим лицом объединение кредитных организаций, в котором одна (головная) из них оказывает прямо или косвенно (через третье лицо) существенное влияние на решения, принимаемые органами управления других кредитных организаций.

Банковский холдинг - это не являющееся юридическим лицом объединение юридических лиц с участием кредитных организаций, в котором юридическое лицо {головная организация банковского холдинга), не представляющее кредитную организацию, имеет возможность оказывать прямо или косвенно (через третье лицо) существенное влияние на решения, принимаемые органами управления кредитных организаций.

Коммерческая организация, выступающая головной организацией банковского холдинга, для управления деятельностью кредитных организаций, входящих в холдинг, может создавать управляющую компанию банковского холдинга в форме хозяйственного общества , основной деятельностью которого является управление деятельностью кредитных организаций, входящих в банковский холдинг. Головная коммерческая организация обязана иметь возможность определять решения управляющей компании банковского холдинга по вопросам, отнесенным к компетенции собрания ее учредителей, в том числе о ее реорганизации и ликвидации.

Возможность оказывать существенное влияние на деятельность других кредитных организаций может возникать: во-первых, в силу преобладающего участия головной организации в уставном капитале других кредитных организаций; во-вторых, в силу договора между участниками банковской группы или банковского холдинга, закрепляющего право головной организации определять решения других кредитных организаций.

О создании банковских групп и банковских холдингов их головные организации обязаны уведомить Банк России. Поскольку согласно действующему законодательству [Ст. 32 Закона «О банках и банковской деятельности».] кредитным организациям запрещено заключать соглашения и совершать согласованные действия, направленные на монополизацию рынка банковских услуг и ограничение конкуренции в банковском деле, то приобретение акций (долей) кредитных организаций, а также заключение соглашений, предусматривающих осуществление контроля за их деятельностью, не должно противоречить антимонопольным правилам. Банк России следит за соблюдением последних совместно с Министерством РФ по антимонопольной политике и предпринимательству.

Ассоциации банков. Кредитные организации, входящие в банковскую систему, могут создавать союзы и ассоциации, не предусматривающие цели извлечения прибыли. Их деятельность направлена на защиту интересов организаций - членов и координацию их усилий по различным направлениям. Союзам и ассоциациям кредитных организаций запрещено осуществлять банковские операции. В РФ крупнейшей ассоциацией является Ассоциация российских банков (АРБ). По состоянию на 1 января 2000 г. она насчитывала 683 члена, в том числе 567 кредитных организаций, что составляло 42 % общего количества кредитных организаций РФ. Банки - члены АРБ функционируют во всех экономических регионах России. Ассоциация объединяет 75 % банков и их филиалов в нашей стране, которым принадлежит около 70 % зарегистрированного уставного капитала действующих кредитных организаций и свыше 80 % всех активов банковской системы России [Деньги и кредит. 2000. № 2. С. 12.].

Ассоциация российских банков представляет позиции своих членов в законодательных, исполнительных и судебных органах, а также в Банке России, защищает их интересы, оказывает разнообразные услуги, принимает непосредственное участие в решении возникающих у них проблем. Она организует обучение банковских специалистов в различных регионах России, используя для этого региональные учебно-деловые центры. АРБ выступает учредителем и принимает активное участие в деятельности ряда других центров профессионального образования и подготовки кадров. Она активно развивает контакты с международными и национальными банковскими и предпринимательскими ассоциациями, финансовыми и внешнеторговыми организациями.

Информационные возможности АРБ позволяют предоставлять подробную и качественную информацию своим членам при поиске ими банков-партнеров, выборе аудиторских фирм, расширении международного сотрудничества. АРБ имеет свой печатный орган «Вестник ассоциации российских банков», который выходит 2 раза в месяц и содержит разнообразную информацию о положении в банковской сфере России.

Наряду с АРБ в РФ функционируют 16 территориальных банковских союзов (ассоциаций), которые представляют интересы кредитных организаций на уровне регионов и в своей деятельности сотрудничают с АРБ. Руководители региональных банковских союзов принимают участие в подготовке предложений по защите интересов региональных банков, разработке законодательных и нормативных актов на федеральном и региональном уровнях.

В качестве примера рассмотрим деятельность Ассоциации банков Северо-Запада России. Эта Ассоциация является негосударственной некоммерческой организацией , объединяющей банки, небанковские кредитные организации и другие организации, деятельность которых связана с функционированием кредитной системы РФ. В настоящее время членами Ассоциации являются 45 организаций. В основном в ее состав входят банки Санкт-Петербурга, в том числе два банка со 100 %-м иностранным участием, и иногородние банки, имеющие филиалы в Санкт-Петербурге. Членами Ассоциации являются также несколько организаций, тесно связанных по роду своей деятельности с банковским бизнесом . Основные цели Ассоциации - защита прав и законных интересов своих членов, оказание им помощи, содействие развитию и укреплению финансово-кредитной системы Санкт-Петербурга и Северо-Западного региона России.

Для достижения своих целей Ассоциация выполняет следующие функции: разрабатывает и направляет в органы власти и управления, а также в Банк России и АРБ предложения по реализации региональной денежно-кредитной политики, регулированию деятельности кредитных организаций; оказывает своим членам правовую, организационную, консультативную и иную помощь в конкретных ситуациях, участвует в разрешении имущественных и других споров между кредитными организациями по их просьбе; информирует кредитные организации о решениях органов власти и управления, налоговых органов и Банка России, решениях, принятых судами , арбитражными и третейскими судами по спорам, имеющим отношение к деятельности кредитных организаций; участвует в организации конференций, симпозиумов, семинаров, выставок по актуальным вопросам денежно-кредитной политики и банковской деятельности и участвует в их проведении; сотрудничает с российскими и зарубежными союзами, ассоциациями и другими объединениями кредитных организаций, финансистов и товаропроизводителей; содействует повышению профессионального уровня руководителей и специалистов кредитных организаций; организует и осуществляет информационно-издательскую деятельность, информирует общественность о положении кредитно-денежной системы Северо-Западного региона; издает Бюллетень Ассоциации банков Северо-Запада России с различными приложениями, освещает в нем и в средствах массовой информации опыт деятельности финансово-кредитных организаций региона.

За прошедшие 12 лет с момента создания Ассоциация превратилась в реальную экономическую и политическую силу, которая оказывает значительное влияние на социально-экономическое развитие региона, и в первую очередь банковского сектора и финансовых рынков Санкт-Петербурга. Результатом деятельности Ассоциации стала разработка «Кодекса банковской деятельности», который подписан большинством банков - членов Ассоциации. Его принятие является важнейшим шагом на пути укрепления доверия клиентов к деятельности коммерческих банков города. Ассоциация совместно с Администрацией Санкт-Петербурга и рядом коммерческих банков города является учредителем единственного в России Санкт-Петербургского фонда обеспечения сохранности депозитов и вкладов граждан в коммерческих банках и активно участвует в разработке и реализации программ по его развитию.

Агентство по реструктуризации кредитных организаций (АРКО) . Характеристика современной структуры банковской системы РФ будет не полной, если не назвать АРКО, место которого в банковской системе не имеет четкого законодательного определения. Оно было создано в январе 1999 г. для реализации разработанной программы реструктуризации банковской системы. Первоначально АРКО было учреждено как небанковская кредитная организация «Агентство по реструктуризации кредитных организаций» (НКО «АРКО»), цель деятельности которой состояла прежде всего в преодолении кризиса банковской системы, восстановлении ее способности в полной мере обеспечивать выполнение своих базовых функций. В связи с вступлением в силу Федерального закона от 8 июля 1999 г. № 144-ФЗ «О реструктуризации кредитных организаций» (в ред. от 21. 03. 02)[СЗ РФ. 1999. № 28. Ст. 3477; 2002. № 12. Ст. 1093.] в июле 1999 г. НКО «АРКО» была преобразована в Государственную корпорацию «Агентство по реструктуризации кредитных организаций», правовой статус, функции и полномочия которой определяются также и Федеральным законом от 12 января 1996 г. № 7-ФЗ «О некоммерческих организациях» (в ред. от 28. 12. 02)[СЗ РФ. 1996. № 3. Ст. 145; 1998. № 48. Ст. 5849; 1999. № 28. Ст. 3473; 2002. № 12. Ст. 1093; № 52 (ч. 1). Ст. 5141.]. Этот Закон четко определил полномочия по реструктуризации банковской системы Банка России и Государственной корпорации «Агентство по реструктуризации кредитных организаций», а также условия и процедуры взаимодействия Банка России и АРКО. Последнее имеет право осуществлять следующие операции и сделки в отношении кредитных организаций при проведении мероприятий по их реструктуризации:

- предоставлять кредиты кредитным организациям, находящимся под управлением АРКО;

- открывать и вести банковские счета кредитных организаций, находящихся под управлением АРКО;

- вести расчеты по поручению кредитных организаций-корреспондентов, находящихся под управлением АРКО, по их банковским счетам;

- осуществлять инкассацию векселей , платежных и расчетных документов;

- покупать и продавать на открытых торгах, передавать в качестве обеспечения акции (доли) кредитных организаций, находящихся под управлением АРКО;

- покупать и продавать по рыночной стоимости, передавать в качестве обеспечения облигации, сберегательные и депозитные сертификаты, чеки , простые и переводные векселя и иные ценные бумаги;

- финансировать под уступку прав требования к кредитным организациям и заемщикам кредитных организаций;

- выдавать поручительства , банковские гарантии , векселя, а также выпускать облигации и иные долговые обязательства под гарантии Правительства РФ;

- предоставлять займы, размещать депозиты, предоставлять обеспечение третьим лицам, приобретающим обязательства;

- размещать временно свободные денежные средства в порядке, установленном Советом директоров АРКО;

- проводить иные операции и сделки в соответствии с действующим федеральным законодательством.

Операции и сделки АРКО может осуществлять в рублях и иностранной валюте. Высшим органом управления АРКО является Совет директоров, в который входят 13 членов: 7 представителей Правительства РФ, 5 представителей Банка России и генеральный директор (входит в состав Совета директоров по должности). Источниками финансирования деятельности АРКО являются уставный капитал и собственные фонды, средства бюджетов различных уровней, кредиты Банка России, средства международных финансовых организаций, прибыль самого АРКО и др.

Одним из важных направлений деятельности АРКО является работа с активами, приобретенными у кредитных организаций или переданными ему в управление. Оно приобретает активы, в том числе в виде имущественных комплексов, участвует при заключении сделок купли-продажи активов в качестве посредника, организует для этого торговые площадки. Активы приобретаются как у кредитных организаций, которые находятся под управлением АРКО, так и у других действующих и ликвидирующихся кредитных организаций. Целью приобретения активов у кредитных организаций, находящихся под управлением АРКО, является реструктуризация кредитной организации в соответствии с согласованным планом. Приобретение активов у других кредитных организаций осуществляется по их рыночной стоимости, что обеспечивает формирование рынка проблемных, низколиквидных банковских активов.

Росзагранбанки являются приемниками совзагранбанков, которые были переданы на баланс Банка России в соответствии с Постановлением Президиума Верховного Совета РФ от 10 февраля 1992 г. № 2326-1 «О мерах по стабилизации финансового положения зарубежных банков с участием капитала бывшего Союза ССР»[ВСНД и ВС РФ. 1992. № 8. Ст. 377.]. При этом Банку России было разрешено принять на свой баланс акции совзагранбанков и поручено осуществлять оперативное управление ими, принимать решения об их сохранении, поддержке, реорганизации или ликвидации. Банку России было дано также право пересмотреть состав акционеров зарубежных банков. После распада СССР совзагранбанки оказались на грани разорения в связи с тем, что было прекращено предоставление им централизованных ресурсов для рефинансирования полученных от стран Запада кредитов. С целью не допустить банкротства и ликвидации росзагранбанков Банк России совместно с Внешэкономбанком предоставил им ряд санационных кредитов в различных формах. Банк России также значительно увеличил свое участие в акционерном капитале росзагранбанков. Благодаря принятым мерам их сеть была сохранена, но в настоящее время они уже не выполняют тех функций, для реализации которых в свое время создавались.

Согласно Стратегии развития банковского сектора Российской Федерации Банк России должен выйти из состава акционеров росзагранбанков, для чего в действующее законодательство должны быть внесены соответствующие изменения.

Крупнейшим банком, контрольный пакет акций которого принадлежит непосредственно Правительству РФ , является Внешторгбанк . До 2002 г. держателем контрольного пакета акций этого банка был Банк России, который в 1999 г. приобрел дополнительные обыкновенные акции этого банка. Они были выпущены по решению акционеров для восстановления его платежеспособности после кризиса 1998 г. В результате этого доля Банка России в акционерном капитале Внешторгбанка увеличилась до 99,9 % и составила 22,3 млрд руб., или 61,8 % вложений Банка России в акции российских и иностранных банков [По данным годового отчета Банка России за 1999 г.].

Банк внешней торговли РФ (Внешторгбанк) был создан в 1990 г. и в настоящее время входит в число ведущих банков страны. Его уставный капитал составляет 42,1 млрд руб. В настоящее время крупнейшим акционером Внешторгбанка с долей в 99,9 % является Правительство РФ. Другие его акционеры - ВЭП «Газэкспорт», Сбербанк, ЗАО «Энергомашэкспорт», ОАО «Ингосстрах», Торгово-промышленная палата РФ. Размер собственных средств Внештрогбанка по состоянию на 1 января 2003 г. составил 58,7 млрд руб., а чистых активов - 179,4 млрд руб. Чистая прибыль по итогам 2002 г. составила 9,3 млрд руб. В списке 1000 крупнейших банков мира по капиталу за 2001 г., опубликованном в авторитетном журнале «The Banker», Внешторгбанк занял 174 место - наивысшее среди банков Центральной и Восточной Европы.

Внешторгбанк - один из ведущих кредиторов российской экономики , его кредитные вложения в нефинансовый сектор на 1 января 2003 г. составили 75,8 млрд руб. Наибольший удельный вес занимают кредитные вложения в предприятия топливно-энергетического комплекса, машиностроения и торговли, в том числе внешней. Внешторгбанк имеет наивысший для российских банков рейтинг платежеспособности международных рейтинговых агентств. Российские рейтинговые агентства традиционно включают его в высшую группу надежности.

Внешторгбанк располагает одной из наиболее разветвленных среди российских банков корреспондентских сетей - более 1400 банков-корреспондентов, в том числе более 1000 за рубежом, включая СНГ По состоянию на 1 января 2003 г. Внешторгбанк имел 42 филиала, 56 дополнительных офисов. За рубежом он представлен 4-мя дочерними банками: в Цюрихе (Швейцария), Лимассоле (Кипр), Вене (Австрия) и Люксембурге, а также ассоциированным банком во Франкфурте-на-Майне (Германия), представительствами в Милане (Италия), Пекине (Китай) и Киеве (Украина).

В странах, находящихся на этапе перехода к рыночной экономике, в том числе и в России, банки с государственным участием выполняют стабилизирующую роль, обеспечивая поддержание доверия к банковской системе и кредитование реального сектора в условиях неопределенности и высоких финансовых рисков. Но для эффективного выполнения банками с государственным участием своей стабилизирующей роли государство должно четко обозначить цели и приоритеты своего участия в банковской системе. Отсутствие определенных задач, которые должны решать эти банки в рамках проводимой государственной экономической политики в настоящее время, является основной проблемой российских банков с государственным участием. Кроме того, отсутствуют четкие процедуры контроля за деятельностью последних со стороны самого государства, а также за эффективностью работы представителей государства в их органах управления. Деятельность банков с государственным участием будет эффективной только в том случае, если их формирование будет обусловлено наличием четко поставленных задач общеэкономического или отраслевого характера, которые по тем или иным причинам не могут быть решены банками, работающими на коммерческой основе. Примером создания государством банка с четко определенными целями может служить Россельхозбанк.

Концепция создания Россельхозбанка была одобрена в конце декабря 1999 г. Его формирование разделено на два этапа. Вначале Россельхозбанк должен функционировать как оптовый банк, т. е. кредитовать заемщиков через уполномоченные банки, ему передана часть активов СБС-Агро, а именно кредиты, предоставленные заемщикам из фонда льготного кредитования. Затем предусмотрено создание собственной филиальной сети Россельхозбанка и завершение формирования его уставного капитала. Банк создан в форме открытого акционерного общества , его учредителем является АРКО, которое в 2000 г. полностью оплатило уставный капитал в сумме 375 млн руб., что послужило основанием для выдачи ОАО «Россельхозбанк» лицензии на осуществление банковских операций. В дальнейшем 51 % акций Россельхозбанка выкупит Правительство РФ, а остальные - администрации регионов и другие акционеры [Россия. Экономическое и финансовое положение. Изд. Банка России. 2000. Июнь. С. 38.].

Банки с иностранным участием - это банки, в уставном капитале которых определенная доля принадлежит нерезидентам - юридическим и физическим лицам. В этой группе особо выделяют банки, контролируемые иностранным капиталом, т. е. те, контрольный пакет акций которых принадлежит нерезидентам. На 1 января 2003 г. в России действовали 129 кредитных организаций с иностранным участием в уставном капитале, из них только 38 находились под контролем иностранного капитала. При этом в 28-ми кредитных организациях 100 % уставного капитала принадлежало нерезидентам и в 10-ти - доля иностранного капитала превышала 50 %[Россия. Экономическое и финансовое положение. Изд. Банка России. 2003. Февр. С. 58.]. Основными направлениями деятельности кредитных организаций, контролируемых иностранным капиталом, являются:

- кредитование внешней торговли и обслуживание внешнеторгового оборота между страной, в которой находится иностранный банк, и РФ;

- банковское обслуживание фирм страны, в которой расположен банк, и транснациональных корпораций, работающих на российском рынке;

- предоставление комплекса современных банковских услуг национальным предприятиям и организациям;

- финансовое посредничество между иностранными и российскими финансовыми рынками.

Банки с превалирующим участием иностранного капитала , как правило, являются дочерними известных иностранных банков. Последние посредством учреждения дочерних банков сопровождают своих глобальных клиентов, приходящих на российский рынок.

Дочерние банки получают ресурсы в основном от материнских, но могут прибегать и к заимствованиям на международных финансовых рынках. Несмотря на отсутствие ограничений по привлечению вкладов физических лиц, иностранные банки очень осторожно выходят на российский рынок частных вкладов. Это объясняется высокими политическими рисками и большой вероятностью «паники вкладчиков».

Присутствие на российском банковском рынке банков, контролируемых иностранным капиталом, способствует привлечению прямых иностранных инвестиций в экономику страны, расширение их деятельности служит косвенным подтверждением улучшения инвестиционного климата. Иностранные банки применяют новые финансовые технологии, современные банковские продукты, новейшие информационные системы, что крайне важно для совершенствования банковской системы России. Их отличают высокие стандарты ведения бизнеса , квалифицированный менеджмент . Забота о собственной репутации удерживает эти банки от сотрудничества с теневым сектором. В связи с этим приток иностранного капитала с солидной репутацией рассматривается Банком России и Правительством РФ в качестве потенциально важного фактора развития банковского сектора страны, способствующего формированию конкурентного рынка банковских услуг. В среднесрочной перспективе не предусматривается вводить ограничения для участия иностранного капитала в банковском секторе. Иными словами, квота участия иностранного капитала в банковской системе России, возможность введения которой предусмотрена Законом «О банках и банковской деятельности»[Указанная квота рассчитывается как отношение суммарного капитала, принадлежащего нерезидентам в уставных капиталах кредитных организаций с иностранными инвестициями, и капитала филиалов иностранных банков к совокупному уставному капиталу кредитных организаций, зарегистрированных на территории РФ.], в ближайшие годы устанавливаться не будет.

В то же время следует учитывать, что активизация деятельности на российском рынке тех иностранных банков, за которыми стоят финансовые институты с сомнительной репутацией, таит в себе потенциальную угрозу стабильности банковской системы. В связи с этим в настоящее время действует разрешительный принцип допуска иностранного капитала в банковский сектор России, согласно которому кредитная организация обязана получить предварительное разрешение Банка России на увеличение своего уставного капитала за счет средств нерезидентов и отчуждение своих акций в пользу последних.

После августовского кризиса 1998 г. наметилась тенденция к расширению присутствия иностранного капитала в российском банковском секторе. Объем иностранных инвестиций в уставный капитал российских банков (в долларовом эквиваленте) увеличился за 1999 г. более чем в 2,7 раза. Доля участия нерезидентов в совокупном зарегистрированном уставном капитале действующих кредитных организаций на 1 апреля 2000 г. составила 9,65 %[Деньги и кредит. 2000. № 6. С. 10.], что было обусловлено как ростом объемов вложений нерезидентов в уставные капиталы российских банков, так и резким сокращением капиталов.

В настоящее время доля нерезидентов в совокупном зарегистрированном уставном капитале российских кредитных организаций невысока, например на 1 октября 2002 г. она составила 5,18 %[Россия. Экономическое и финансовое положение. Изд. Банка России. 2002. Дек. С. 29.], но прослеживается тенденция ее роста. В ближайшее время Банк России совместно с Правительством РФ предполагают разработать меры, содействующие расширению деятельности банков с участием иностранного капитала, включая меры по свободной репатриации прибыли. Для привлечения иностранных инвестиций в банковскую систему России должно быть улучшено законодательное обеспечение прав инвесторов, созданы благоприятные налоговые условия для иностранных инвестиций, снижены некоммерческие риски и ускорен переход на международные стандарты бухгалтерского учета .

По организационным формам различают банки, созданные как общества с ограниченной ответственностью , и акционерные банки.

Банк в форме общества с ограниченной ответственностью (ООО) - это банк, учрежденный одним или несколькими лицами, уставный капитал которого разделен согласно учредительным документам на доли определенных размеров. Участники такого банка не отвечают по его обязательствам и несут риск убытков, связанных с деятельностью банка в пределах стоимости внесенных ими вкладов. Члены, внесшие вклады не полностью, несут солидарную ответственность по обязательствам банка в пределах стоимости неоплаченной части вклада каждого из участников. Банк, создаваемый в форме ООО, может иметь единственного учредителя, но им не имеет право быть другое хозяйственное общество , состоящее из одного лица. Число участников банка в форме ООО не должно быть более 50. Если оно превысит установленный законом предел, он должен быть преобразован в открытое акционерное общество. При невыполнении этого требования банк подлежит ликвидации в судебном порядке.

Участник банка в форме ООО вправе продать или иным образом уступить свою долю (или ее часть) в уставном капитале одному или нескольким другим участникам банка. Возможность отчуждения доли участника третьим лицам должна быть особо оговорена в уставе банка.

Участник такого банка вправе в любое время выйти из банка независимо от согласия других его членов, за исключением учредителей, которые не имеют права выходить из состава участников в течение первых трех лет со дня регистрации банка. Последний обязан выплатить своему участнику, подавшему заявление о выходе из него, действительную стоимость его доли в течение шести месяцев с момента окончания финансового года, в течение которого было подано заявление о выходе, если меньший срок не предусмотрен уставом банка. Действительная стоимость доли выбывающего участника определяется на основании данных бухгалтерской отчетности банка за этот год и выплачивается за счет разницы между стоимостью чистых активов банка и размером его уставного капитала. Если этой суммы окажется недостаточно для выплаты доли, банк обязан уменьшить свой уставный капитал на недостающую величину. Если по уставу доля не может быть отчуждена третьим лицам, а другие участники банка от ее приобретения отказываются, банк обязан выплатить участнику действительную стоимость его доли либо выдать в натуре имущество, соответствующее этой стоимости.

Такое положение содержит в себе потенциальную угрозу финансовой устойчивости банка, поскольку выплата участнику действительной стоимости его доли приводит к уменьшению имеющегося у банка собственного капитала, а следовательно, и к нарастанию риска неплатежеспособности. В связи с этим преобладающей формой создания банков в РФ является акционерная форма. Однако в период массового создания банков в 1991 - 1995 гг. основной организационно-правовой формой российских банков была форма общества (товарищества) с ограниченной ответственностью. В настоящее время среди действующих банков примерно 40 % составляют банки в форме ООО и 60 % в форме акционерного общества.

Акционерный банк - это банк, уставный капитал которого разделен на определенное число акций, удостоверяющих обязательственные права его участников (акционеров) по отношению к этому банку. Акционеры не отвечают по обязательствам последнего и несут риск убытков, связанных с его деятельностью, в пределах стоимости принадлежащих им акций. Акционеры, не полностью оплатившие акции, несут солидарную ответственность по обязательствам банка в пределах неоплаченной части стоимости принадлежащих им акций.

Акционерный банк, как и любое другое акционерное общество, отвечает по своим обязательствам всем принадлежащим ему имуществом. Но он не отвечает по обязательствам своих акционеров.

Акционерный банк может быть открытым или закрытым акционерным обществом, что отражается в его уставе и фирменном наименовании.

Акционеры банка открытого акционерного общества (ОАО) могут отчуждать принадлежащие им акции без согласия других акционеров. Такой банк вправе проводить открытую подписку на выпускаемые им акции и осуществлять их свободную продажу. Он может также проводить и закрытую подписку, если это не запрещено его уставом или требованием правовых актов РФ. Число акционеров такого банка не ограничено.

Банк, акции которого распределяются только среди его учредителей или иного ранее определенного круга лиц, признается закрытым акционерным обществом (ЗАО). Такой банк не вправе проводить открытую подписку на выпускаемые им акции либо иным образом предлагать их неограниченному кругу лиц. Число акционеров банка закрытого общества не должно превышать 50. Если же оно превысит этот предел, то банк в течение одного года должен преобразоваться в открытое общество. В противном случае он подлежит ликвидации в судебном порядке.

Новые возможности для диверсификации структуры банковской системы открывает такая организационно-правовая форма банков, разрешенная российским банковским законодательством, как общества с дополнительной ответственностью (ОДО). Таковым признается учрежденное одним или несколькими лицами общество, уставный капитал которого разделен на доли, размеры которых определены учредительными документами.

Участники ОДО солидарно несут субсидиарную ответственность по его обязательствам своим имуществом в одинаковом для всех кратном размере к стоимости их вкладов, определяемом учредительными документами общества. При банкротстве одного из участников его ответственность по обязательствам общества распределяется между остальными членами пропорционально их вкладам (если иной порядок распределения ответственности не предусмотрен учредительными документами общества).

Мировой опыт показывает, что форма общества с дополнительной ответственностью характерна для таких кредитных организаций, как общества взаимного кредита, взаимно-сберегательные, кооперативные банки и др. В РФ банков в форме обществ с дополнительной ответственностью в настоящее время не существует.

Филиалы и представительства банков . В РФ все банки и другие кредитные организации имеют право открывать обособленные подразделения - филиалы и представительства , сведения о которых должны содержаться в их уставе. Филиалы и представительства кредитной организации не являются юридическими лицами . Они осуществляют свою деятельность на основании положений, утвержденных создавшей их кредитной организацией, и считаются открытыми с момента уведомления Банка России.

Филиалом кредитной организации является ее обособленное подразделение, расположенное вне места нахождения кредитной организации и осуществляющее от ее имени все или часть банковских операций, предусмотренных лицензией Банка России, выданной кредитной организации. Представительством кредитной организации является ее обособленное подразделение, расположенное вне места нахождения кредитной организации, представляющее ее интересы и осуществляющее их защиту. Представительство не имеет права осуществлять банковские операции. Оно создается для обеспечения представительских функций банка, совершения сделок и иных правовых действий. Оно не занимается расчетно-кассовым и кредитным обслуживанием клиентов и не имеет корреспондентского субсчета. Для осуществления хозяйственных расходов ему открывают текущий счет.

По состоянию на 1 января 1999 г. российские кредитные организации имели на территории РФ 4453 филиала и 183 представительства. К 1 января 2000 г. количество филиалов снизилось до 3923. За этот же период филиальная сеть Сбербанка сократилась с 1852 до 1689 филиалов. В 2000 - 2001 гг. процесс сокращения филиальной сети российских кредитных организаций продолжился. По состоянию на 1 января 2002 г. на территории РФ функционировали уже только 3433 филиала кредитных организаций, в том числе 1233 филиала Сбербанка. По состоянию на 1 декабря 2002 г. филиальная сеть банков сократилась до 3331[Россия. Экономическое и финансовое положение. Изд. Банка России. 2002. Дек. С. 48.]. Число представительств российских банков на территории России к концу 2002 г. составило 158.

Кредитная организация (филиал) может также открывать внутренние структурные подразделения вне местонахождения головной организации и филиала: дополнительные офисы, операционные кассы вне кассового узла, обменные пункты.

С разрешения Банка России кредитные организации могут создавать филиалы и учреждать дочерние организации на территории иностранного государства. Для открытия заграничных представительств требуется только уведомить Банк России. В 2002 г. на территории иностранных государств действовало всего 4 филиала российских кредитных организаций. К концу 2002 г. число представительств российских кредитных организаций в дальнем зарубежье достигло 29, в странах СНГ и Балтии - 15[Там же. С. 29.].

Результаты преобразований . Анализируя более чем десятилетний период становления и развития отечественных банков, находящихся в эпицентре отечественной экономики и являющихся неотъемлемой частью хозяйственного комплекса нашей страны, можно выделить несколько основных моментов. Во-первых, произошло изменение роли банков в экономике страны. Во-вторых, было создано правовое пространство деятельности кредитных организаций. В-третьих, стала осуществляться интеграция российской банковской системы в мировой финансовый рынок. В-четвертых, коммерческими банками и системой в целом накоплен определенный опыт преодоления кризисных ситуаций и осознана необходимость реструктуризации.

Трансформация социально-экономической среды в конце 1980-х - начале 1990-х гг. способствовала росту престижа банковского дела, коренному изменению функций и задач кредитных организаций, возникновению новых проблем и перспектив. Тем не менее за этот период банковская система пережила несколько кризисов. Главной их причиной были внутрисистемные проблемы, среди которых следует отметить: низкий уровень капитализации, недостаточный для организации полноценного кредитного обслуживания промышленности, сельского хозяйства и других отраслей экономики; ориентацию на текущие задачи, отсутствие долгосрочной стратегии; приход значительного количества неподготовленных работников в результате низких требований к профессиональной квалификации банковского персонала, что отрицательно сказалось на качестве работы банков и устойчивости системы в целом; неоправданный рост персонала в банковской сфере из-за высокого уровня оплаты труда . Так, в начале 1990-х гг. на каждого сотрудника отечественного банка приходилось 20 - 30 клиентов, тогда как в западных банках - от 100 до 300.

Указанные проблемы привели к следующим недостаткам в банковской деятельности: в течение всего периода радикальных реформ практически не выполнялась основная функция - трансформация сбережений в инвестиции ; существовал отрыв от реальной экономики, вызванный базовыми деформациями хозяйственной системы; сохранились крайне ограниченные масштабы краткосрочных кредитов и фактически отсутствовали долгосрочные кредиты реальному сектору экономики; длительное время наибольший объем в банковских активах занимали вложения в государственные ценные бумаги и иностранную валюту; отсутствовал межбанковский кредитный рынок; довлели методы старого менеджмента , связанные с низким уровнем профессионализма руководящего звена банков, и др.

В то же время следует отметить, что состояние банковского сектора России отражает общее состояние экономики, финансовой сферы, системы налогообложения и правового регулирования . Поэтому другая группа причин, приводивших к резкому обострению ситуации в банковской системе наряду непосредственно с внутрибанковскими трудностями, связана непосредственно с самими рыночными преобразованиями. Их недостаточная обоснованность и непоследовательность в совокупности с проблемами, накопившимися за предшествующие годы, вызвали политическую дестабилизацию, развал экономики, бюджетный дефицит, обесценивание банковских активов и личных накоплений населения. К концу 1990-х гг. объем промышленного производства снизился на 58 %, ВВП сократился более чем на 40 %, приостановилось даже простое воспроизводство основных производственных фондов. Экономика оказалась «развернутой» от реального сектора {11}. К числу наиболее значимых факторов, вызвавших кризисные явления, относятся преимущество экстенсивного развития экономики без значительного повышения технического уровня производства и качества продукции; неуклонное вовлечение в народно-хозяйственный оборот природно-сырьевых ресурсов, усиление диспропорций основных факторов производства, рост капиталоемких отраслей, повышение материале - и энергоемкости производства при одновременном снижении производительности труда, падение мировых цен на энергоресурсы, постепенное сокращение источников накопления для расширенного воспроизводства; углубление межуровневой несогласованности управленческих воздействий и др.

Кроме того, на ход рыночных реформ существенное воздействие оказывают особенности российской экономики, определенные субъективными и объективными факторами. Это прежде всего гигантские масштабы территории , высокий уровень монополизации производства, отраслевая система управления и общественного разделения труда, глубокая структурная и материально-финансовая диспропорциональность экономики, низкий уровень жизни населения и др. Все это осложняет и замедляет переход к рыночным отношениям, делает неприемлемым использование в чистом виде существующих на западе концепций построения рыночной экономики и зарубежного опыта.

Задачи нового этапа . Современный этап рыночных преобразований экономики России все еще можно назвать переходным. Для него характерны недостаточное развитие ряда важнейших рынков и рыночных институтов, соответствующего правового и информационного обеспечения, слабая интеграция в промышленности, недоступность кредитов для предприятий реального сектора как по уровню ставок, так и по срокам, высокие темпы инфляции , продолжающаяся утечка капиталов из страны и др. Необходимость формирования рациональной экономической структуры требует продолжения преобразований. Они должны быть направлены на укрепление институционального фундамента, поддержку приоритетных производств и систем жизнеобеспечения населения, развитие финансовой сферы, широкое внедрение современных управленческих и информационных технологий в банковские, страховые, инвестиционные и другие структуры.

При этом важно закрепить наметившиеся положительные тенденции путем концентрации ресурсов и избирательной поддержки государством структурных изменений.

Прогрессирующее техническое отставание России к началу XXI в. представляет собой реальную угрозу. По данным центра экономической конъюнктуры при Правительстве РФ в 2001 г. степень износа активной части основных фондов превысила средний показатель (15 лет) и составила: в химической и нефтехимической промышленности - около 80 %, в машиностроении, нефтепереработке, производстве стройматериалов - более 70 % {4, с. 3 - 12}.

В 2001 г. наблюдалась положительная тенденция инвестиционной активности, составившая 7,8 % {15, с. 13}. В соответствии со среднесрочной Программой социально-экономического развития России на 2002 - 2004 гг. ежегодный прирост вложений в основной капитал должен составлять не менее 10 - 20 %. Повышенную инвестиционную активность предполагается поддерживать в течение 5 - 7 лет. Источниками обновления основных фондов являются внутренние накопления, кредиты, иностранные инвестиции. Кардинальное улучшение инвестиционного климата, а также приоритетное развитие секторов, которые могли бы реализовать конкурентные преимущества России, являются значимыми факторами обновления основных фондов.

Важная роль в мобилизации внутреннего капитала для осуществления долгосрочных вложений в крупномасштабное перевооружение производства и агропромышленного комплекса отводится банковскому сектору. Но в 2001 г. доля кредитов банков в инвестициях предприятий и организаций всех форм собственности в основной капитал составляла всего 2,9 %. Наблюдалось его снижение по сравнению с 1999 г. на 1,9 % {5}. Активизацию деятельности кредитных организаций по трансформации сбережений населения и предприятий в инвестиции сдерживает дефицит средне - и долгосрочных банковских ресурсов. На конец 2001 г. доля депозитов со сроком свыше одного года была около 7 % совокупных обязательств банковского сектора (на 1 июля 1998 г. этот показатель был на уровне 8 %), а вклады населения в реальном исчислении составляют только 83,7 % предкризисного уровня.